เกาะแนวโน้มดอกเบี้ยขาลง ไปกับ Global Fixed Income

“Summary“

- สถานการณ์ตลาดหุ้นทั่วโลกในช่วงที่ผ่านมานั้น ทำให้นักลงทุนหลายท่านกังวลว่าต่อไปจะเป็นอย่างไร หุ้นจะขึ้นหรือจะลง สภาพเศรษฐกิจโลก เศรษฐกิจสหรัฐฯ หลังจากนี้จะเป็นอย่างไร พูดง่ายๆ ว่าเราโฟกัสเศรษฐกิจและทิศทางตลาดหุ้นจนทำให้เราลืมหรือหลุดโฟกัสในระยะสั้นไปเลยว่า ยังมีสินทรัพย์อื่นอีกหรือไม่ที่สามารถลงทุนได้ โดยเฉพาะช่วงที่ธนาคารกลางทั่วโลกมีแนวโน้มสูงมากที่จะลดดอกเบี้ยนโนบายลง ซึ่งในบทความนี้เราจะมาขยายความถึง Product Strategy ที่น่าสนใจอย่าง “ตราสารหนี้” กัน

Fixed Income Price Performance

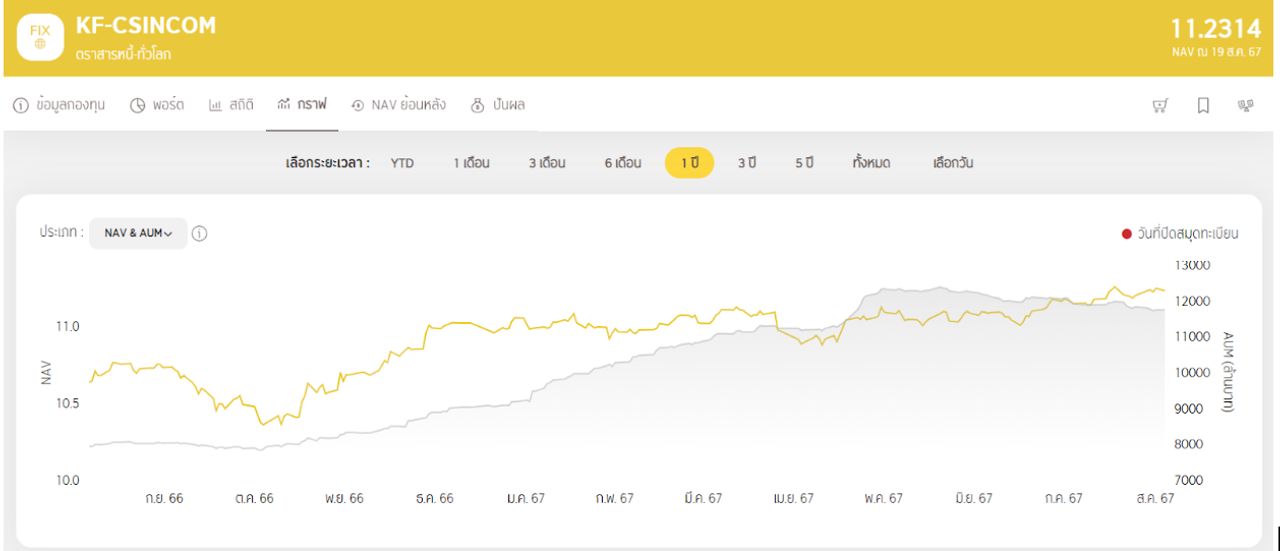

หากย้อนหลังตั้งแต่ต้นปี 2024 จนถึงปัจจุบันกองทุนรวมประเภท Fixed Income ให้ผลตอบแทนในรูปของ Capital Gain ที่น่าสนใจมาก อย่างเช่นกลุ่ม ไฮยิลด์บอนด์ (ที่มีความเสี่ยงสูงมาก) จะบวกประมาณ 10-13% ขึ้นอยู่กับกองทุน ส่วนโกลบอล บอนด์จะบวกเฉลี่ยๆ ประมาณ 4-5% ซึ่งถือว่าค่อนข้างสูง โดยเฉพาะเมื่อเทียบกับผลตอบแทนในอดีตในช่วงที่อัตราดอกเบี้ยนโยบายเป็นขาขึ้น (NAV ของกองทุน Fixed Income ก็จะปรับตัวลดลง)

สถานการณ์ปัจจุบันและทิศทางหลังจากนี้ที่มีแนวโน้มสูงมากที่ธนาคารกลางในประเทศใหญ่ๆ จะปรับลดอัตราดอกเบี้ยลง อย่างเช่น Federal Reserve หรือ FED หมายถึงธนาคารกลางของประเทศสหรัฐอเมริกา ซึ่งเป็นธนาคารที่มีบทบาทสำคัญในการควบคุม และจัดการเศรษฐกิจของสหรัฐฯ โดยมีหน้าที่หลักในการกำหนด และดำเนินนโยบายเกี่ยวกับการเงินของประเทศ เพื่อรักษาเสถียรภาพทางเศรษฐกิจและการเงินเอาไว้ ซึ่งคงดอกเบี้ยในกรอบ 5.25-5.50% แต่หลายฝ่ายก็คาดการณ์ว่ากำลังจะลดในไม่ช้า ทางด้านของ BOE ลดดอกเบี้ยไปแล้ว

ส่วน PBoc ก็เซอร์ไพรส์ตลาด ด้วยการลดดอกเบี้ย Reverse Repo, LPR และ MLF เพราะฉะนั้นหากดอกเบี้ยนโยบายลดลง กองทุนตราสารหนี้โดยส่วนใหญ่ก็จะปรับตัวเพิ่มสูงขึ้น ทำให้มีโอกาสได้รับ Capital Gain แต่เราต้องไม่ลืมว่า เรากำลังเก็งทิศทางและ Take Risk ที่เกี่ยวกับ Interest rate

Bond Yield ปรับตัวลดลงมาเยอะแล้ว ยังน่าสนใจเข้าซื้อกองทุน Fixed Income หรือไม่

ต้องบอกแบบนี้ครับว่า ยังน่าสนใจเพราะทิศทางของอัตราดอกเบี้ยนโนบายจะมีลักษณะเป็นแนวโน้มที่ทอดยาวออกไป ไม่ใช่ขึ้นๆ ลงๆ เหมือนราคาหุ้น ทำให้เราสามารถวิเคราะห์เพื่อหาจังหวะเข้าลงทุนใน Yield ที่เราพอใจได้ ที่สำคัญหากเราคาดการณ์ Peak ของอัตราดอกเบี้ยถูกต้อง เราจะได้ Capital Gain เป็นของแถม ในกรณีตรงกันข้าม หากวิเคราะห์ผิด NAV ก็สามารถติดลบได้เช่นกัน แต่จากมุมมองนักวิเคราะห์หลายค่าย รวมทั้งนักวิเคราะห์จากกรุงศรี ก็มองว่า Asset Class ตระกูล Fixed Income เช่น Global Bond ยังน่าสนใจ และอย่าให้นักลงทุนโฟกัสมากขึ้นในช่วงนี้ เพราะ Asset Allocation นั้นสำคัญมากๆ ในช่วงเวลาที่บางสินทรัพย์น่ากังวล ก็จะมีบางสินทรัพย์ที่กลับขึ้นมาเป็นพระเอกได้ในอนาคต