CG Reporting (CGR) เมื่อผู้ประเมิน “เกรงใจ” ผู้ถูกประเมิน

“Summary“

- โครงการ CGR ดำเนินการทุกปีโดยสมาคมส่งเสริมสถาบันกรรมการบริษัทไทย (Thai Institute of Directors: IOD) ด้วยการสนับสนุนของ ตลท. และ ก.ล.ต. มาตั้งแต่ปี 2544 จนถึงปัจจุบัน นับถึงปีนี้ก็เป็นเวลากว่า 23 ปีแล้ว โดยบริษัทจดทะเบียนใน ตลท. และตลาดหลักทรัพย์ เอ็ม เอ ไอ จะได้รับการประเมินตามหลักเกณฑ์ CGR โดยไม่ต้องสมัครเข้าร่วม ต่างจาก SET ESG Ratings ที่บริษัทจดทะเบียนต้องสมัครเข้าร่วมเอง

ห้าตอนที่ผ่านมาในคอลัมน์นี้ ผู้เขียนเขียนถึงมาตรฐาน ESG ระดับโลก ปิดท้ายด้วย SET ESG Ratings มาตรฐานการเปิดเผยข้อมูลด้าน ESG ของตลาดหลักทรัพย์แห่งประเทศไทย (ตลท.) ซึ่งผู้เขียนสรุปว่า ยังทำเพียง 2 จาก 4 ข้อ เมื่อเทียบกับลักษณะเด่นที่เป็น “จุดร่วม” ของมาตรฐาน S&P Global ESG, EcoVadis และ ISS-ESG ซึ่งได้รับการยอมรับอย่างสูงจากนักลงทุนสถาบันและบริษัททั่วโลก

กล่าวคือ ข้อแรก SET ESG Ratings ยังไม่ได้อาศัยแหล่งข้อมูลที่หลากหลายกว่าตัวบริษัทเองในการให้คะแนน และข้อสอง SET ESG Ratings ยังไม่มีกลไกรับเรื่องร้องเรียนจากบุคคลภายนอก และเกณฑ์ในการหักคะแนน ESG เมื่อพบว่าเรื่องร้องเรียนนั้นมีมูลและบริษัทยังจัดการไม่ได้ ซึ่งก็เท่ากับว่าบริษัท ‘ไม่ดีจริง’ ในประเด็นนั้นๆ ขัดกับนโยบาย ESG ที่ฟังสวยหรูดูดีบนกระดาษ

อย่างไรก็ดี ภายหลังจากที่ผู้เขียนเผยแพร่บทความเรื่อง SET ESG Ratings ก็เกิดข่าวใหญ่ที่สะเทือนความเชื่อมั่นนักลงทุนอีกครั้ง เมื่อสำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (ก.ล.ต.) แถลงข่าวเย็นวันศุกร์ที่ 12 กรกฎาคม 2567 กล่าวโทษกรรมการและผู้บริหาร บริษัทพลังงานบริสุทธิ์ จำกัด (มหาชน) (EA) ต่อกรมสอบสวนคดีพิเศษ (DSI) กรณี “ร่วมกระทำการทุจริต เพื่อแสวงหาประโยชน์ที่มิควรได้แก่ตนเอง และ/หรือผู้อื่น ทำให้ EA และบริษัทย่อยเสียหาย” และส่งเรื่องต่อไปยังสำนักงานป้องกันและปราบปรามการฟอกเงิน (ปปง.) เพื่อติดตามเส้นทางเงินต่อไป

การถูกกล่าวโทษโดย ก.ล.ต. ในครั้งนี้ ทำให้ EA ขาดคุณสมบัติที่จะติดทำเนียบ “หุ้นยั่งยืน” ตามเกณฑ์คุณสมบัติของ SET ESG Ratings (ก่อนหน้านี้บริษัทได้อันดับ AA รองจากอันดับสูงสุดคือ AAA) ส่งผลให้ ตลท. ออกมาประกาศถอด EA ออกจาก SET ESG Ratings และต่อมา ตลท. ก็ประกาศว่า “อยู่ระหว่างการเดินหน้ายกระดับเพิ่มความเข้มข้นในการประเมินความยั่งยืน SET ESG Ratings โดยได้ศึกษาและหารือแนวทางร่วมกับผู้ประเมินชั้นนำของโลกมาตั้งแต่ปี 2565 และจะปรับกระบวนการประเมิน ซึ่งเน้นการนำข้อมูลที่เปิดเผยสู่สาธารณะ (public disclosure) มาพิจารณา เพื่อให้ผู้มีส่วนได้เสียมีความเชื่อมั่นมากขึ้น” โดยจะมีการสื่อสารเพื่อสร้างความเข้าใจเบื้องต้นกับบริษัทจดทะเบียน ช่วงปลายเดือนกรกฎาคม 2567

กรณีที่นำไปสู่การกล่าวโทษ EA ของ ก.ล.ต. และการถูกถอดจากทำเนียบ “หุ้นยั่งยืน” ของ ตลท. คือ ข้อกล่าวหาว่ากรรมการและผู้บริหารระดับสูงทุจริต ซึ่งเป็นประเด็นร้ายแรงในหมวดบรรษัทภิบาล (corporate governance) หรือตัว G ในตัวย่อ ESG

หมวดบรรษัทภิบาลเป็นส่วนสำคัญในมาตรฐาน SET ESG Ratings ก็จริง แต่มาตรฐานด้านบรรษัทภิบาลตรงๆ ที่ลงรายละเอียดมากกว่า และใช้กันอย่างแพร่หลายมากกว่าในไทย ในฐานะมาตรฐานบรรษัทภิบาลชั้นนำ คือ ผลการสำรวจการกำกับดูแลกิจการบริษัทจดทะเบียน ที่เรียกว่า Corporate Governance Reporting ชื่อเล่น CG Reporting หรือ CGR

โครงการ CGR ดำเนินการทุกปีโดยสมาคมส่งเสริมสถาบันกรรมการบริษัทไทย (Thai Institute of Directors: IOD) ด้วยการสนับสนุนของ ตลท. และ ก.ล.ต. มาตั้งแต่ปี 2544 จนถึงปัจจุบัน นับถึงปีนี้ก็เป็นเวลากว่า 23 ปีแล้ว โดยบริษัทจดทะเบียนใน ตลท. และตลาดหลักทรัพย์ เอ็ม เอ ไอ จะได้รับการประเมินตามหลักเกณฑ์ CGR โดยไม่ต้องสมัครเข้าร่วม (ต่างจาก SET ESG Ratings ที่บริษัทจดทะเบียนต้องสมัครเข้าร่วมเอง แต่ IOD ก็ขอความอนุเคราะห์ไปยังบริษัทต่างๆ ให้ช่วยกรอกข้อมูลให้ เพื่ออำนวยความสะดวกในการประเมิน)

เกณฑ์ CGR ให้คะแนนบริษัทใน 4 หมวด ได้แก่ สิทธิของผู้ถือหุ้นและการปฏิบัติต่อผู้ถือหุ้นอย่างเท่าเทียมกัน การคำนึงถึงบทบาทของผู้มีส่วนได้เสียและความยั่งยืน การเปิดเผยข้อมูลและความโปร่งใส และความรับผิดชอบของคณะกรรมการ

การแสดงผลใช้วิธีแบ่งคะแนนเป็น 6 กลุ่ม ตามช่วงคะแนนที่ได้รับ โดยใช้จำนวน “ตราสัญลักษณ์ของคณะกรรมการบรรษัทภิบาลแห่งชาติ” แสดงผลคะแนนในแต่ละระดับ ดังนั้นบริษัทจะได้ตรา 6 ดวง (ได้คะแนนระหว่าง 80-100 หรือ “ดีเลิศ”) ไปจนถึง 0 ดวง (ต่ำกว่า 40 คะแนน) และ IOD จะประกาศรายชื่อต่อสาธารณะเฉพาะบริษัทที่ได้ 3 ดาว (อย่างน้อย 60 คะแนน หรือระดับ “ดี”) ขึ้นไปเท่านั้น

ผลประเมิน CGR ได้รับการยอมรับอย่างสูงในไทยและถูกใช้จริงโดยนักลงทุนสถาบันจำนวนมาก รวมถึงบริษัทจัดอันดับเครดิตต่างๆ ส่วนหนึ่งเนื่องจากอ้างอิงมาตรฐานบรรษัทภิบาลในระดับสากล โดย IOD ระบุว่า CGR พัฒนามาจาก “หลักการกำกับดูแลกิจการที่ดีของ Organization for Economic Co-operation and Development (OECD) หลักการกำกับดูแลกิจการที่ดีของตลาดหลักทรัพย์แห่งประเทศไทย หลักการกำกับดูแลกิจการที่ดีสำหรับบริษัทจดทะเบียน ปี 2560 (CG Code) ของสำนักงานคณะกรรมการ ก.ล.ต. หลักเกณฑ์ของโครงการ ASEAN CG Scorecard รวมถึงมีการเพิ่มเติมสาระให้สอดคล้องกับแบบ 56-1 One Report ของสำนักงานคณะกรรมการ ก.ล.ต. และแนวปฏิบัติที่ดีของคณะกรรมการ (Boardroom Guidelines) ของ IOD เข้ามาด้วย”

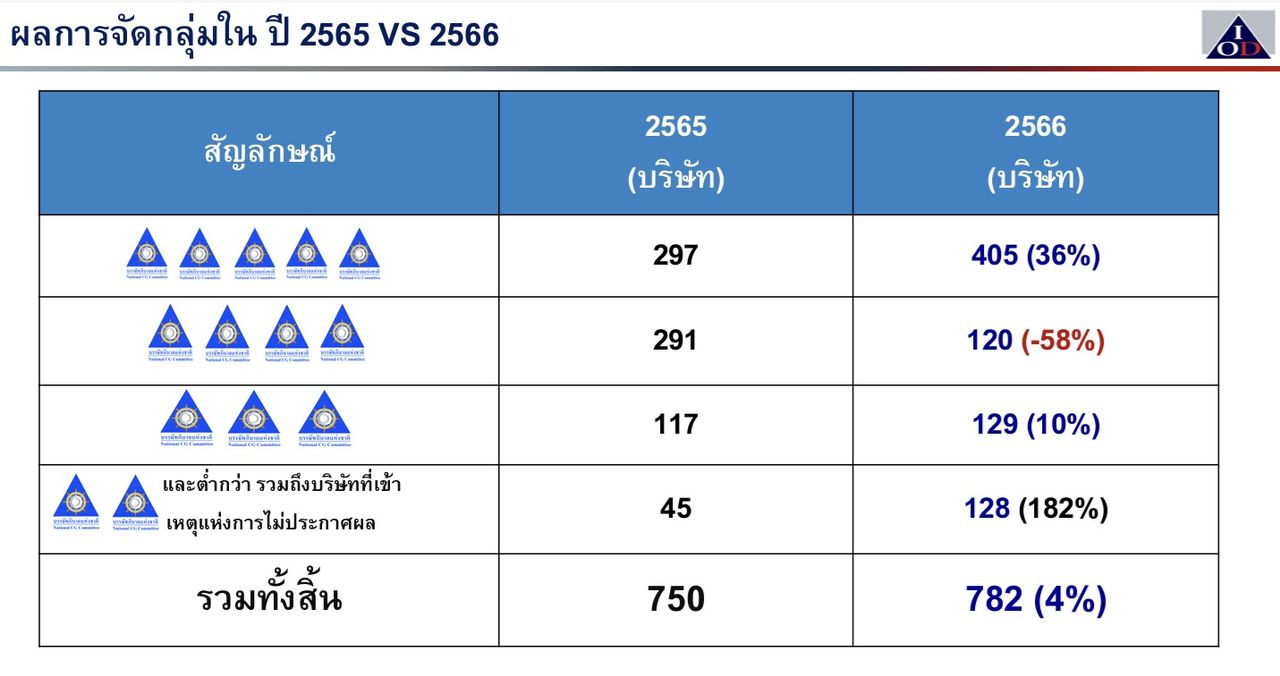

น่าสังเกตว่า การแสดงผลการประเมิน CGR ในปี 2566 ซึ่งเป็นปีล่าสุดที่มีการปรับปรุงเกณฑ์การประเมินนั้น มีบริษัทที่ IOD แสดงผลว่า “ได้ 5 ดาว” (ระดับสูงสุด) มากเป็นประวัติการณ์ถึง 405 บริษัท คิดเป็น 51.8% หรือเกินครึ่งของจำนวนบริษัททั้งหมดที่จดทะเบียนใน ตลท. และ เอ็ม เอ ไอ

ถ้าเปรียบ IOD เป็นครู บริษัทจดทะเบียนเป็นนักเรียน ก็เท่ากับว่าวิชานี้ครูให้เกรด A หรือเกรดสูงสุดกับนักเรียนเกินครึ่งห้อง ถ้าผู้เขียนเป็นครูใหญ่โรงเรียนนี้ คงเรียกครูคนนั้นมาสอบสวนว่าเกิดอะไรขึ้น ทำไมถึงได้ “ปล่อยเกรด” หรือใจดีกับนักเรียนขนาดนี้ มาตรฐานการออกข้อสอบหย่อนยานเกินไปหรือไม่ เพราะห้องเรียนโดยทั่วไปย่อมมีทั้งเด็กเรียนดี เด็กเรียนกลางๆ และเด็กเรียนอ่อน ซึ่งก็จะสะท้อนมาอยู่ในเกรด

วิชาไหนนักเรียนได้เกรด A เกินครึ่งห้องจึงน่าจะสะท้อนความใจอ่อน หรือความขี้เกียจออกข้อสอบของครู มากกว่าความเก่งกาจของนักเรียน!

ผู้เขียนพบคำตอบบนเว็บไซต์ IOD ว่าด้วยโครงการ CGR ในปี 2566 โดยเฉพาะเอกสาร CGR Announcement 2023 ซึ่งสรุปผลการประเมินในปี 2566 เทียบกับปีก่อนหน้าคือ 2565

ปี 2566 มีการปรับปรุงเกณฑ์การประเมินใหม่ที่เข้มข้นขึ้นจากปี 2565 (ซึ่งเป็นแนวโน้มที่ดี) บริษัทที่ยังทำคะแนนได้ “ดีเลิศ” หรือ 5 ดาว ตามเกณฑ์เดิม (ได้คะแนน 90-100 คะแนน) จึงน่าจะมีจำนวนลดลง เนื่องจากเกณฑ์ประเมินเข้มข้น ซึ่งความเข้มข้นนี้ส่วนหนึ่งก็ปรากฏจากผลลัพธ์ที่ว่า คะแนนเฉลี่ยของบริษัททั้งตลาดลดลงเป็นครั้งแรกในรอบ 17 ปี (2549-2566) โดยลดจาก 85 คะแนนในปี 2565 เป็น 81 คะแนนในปี 2566 (ซึ่งก็ยังเป็นตัวเลขที่สูงมากอยู่ดี) นอกจากนี้ สัดส่วนของบริษัทที่ได้ 3 ดาวขึ้นไป ก็ลดลงจาก 94% ของทั้งตลาด เป็น 83.6%

หากจำนวนบริษัท 5 ดาวลดลง เป็นผลจากเกณฑ์การประเมินที่เข้มข้น นั่นก็ต้องนับเป็นแนวโน้มที่ดี ทว่า IOD กลับทำในสิ่งที่ผู้เขียนเห็นว่าเจ้าของมาตรฐานไม่ควรทำอย่างยิ่ง นั่นคือ ปรับลดเกณฑ์การให้ดาว จากเดิมบริษัทต้องได้คะแนน 90-100 คะแนน จึงจะได้ “5 ดาว” แต่ในปี 2566 IOD กลับบอกว่า ทุกบริษัทที่ได้คะแนนตั้งแต่ 80 คะแนนขึ้นไป จะได้ “5 ดาว”

IOD เรียกการปรับช่วงคะแนนนี้ว่า “มาตรการลดผลกระทบจากการใช้เกณฑ์ใหม่” ทั้งที่ “ผลกระทบ” จากการใช้เกณฑ์ใหม่ก็ถูกต้องตามเกณฑ์แล้ว ไม่จำเป็นต้องหามาตรการลดผลกระทบใดๆ ทั้งสิ้น

สิ่งที่เกิดขึ้นจากการปรับช่วงคะแนนให้อ่อนลงคือ บริษัทได้ “5 ดาว” มีจำนวนมากเป็นประวัติการณ์ถึง 405 บริษัท ขณะที่บริษัทได้ “4 ดาว” ก็ลดลงจาก 291 บริษัทในปี 2565 เหลือเพียง 120 บริษัทในปี 2566 เหตุผลหลักคือบริษัทที่ในเกณฑ์เก่าจะได้ “4 ดาว” เพราะได้คะแนน 80-89 คะแนน ตอนนี้จะได้ “5 ดาว” แล้วในเกณฑ์ใหม่ ช่วงคะแนน “4 ดาว” จึงต้องลดจาก 80-89 คะแนน เป็น 70-79 คะแนนแทน

ผลการตัดสินใจปรับช่วงคะแนนในการให้ดาวของ IOD แสดงในตารางด้านล่าง

ผู้เขียนเห็นว่า การเปลี่ยนเกณฑ์ให้ดาวนี้สะท้อนความ “เกรงใจ” ของ IOD ที่มีต่อบริษัทที่ได้รับการประเมินอย่างชัดเจน อีกทั้งการเปลี่ยนแปลงนี้ก็ไม่เป็นผลดีใดๆ ต่อนักลงทุน และใครก็ตามที่ใช้ “จำนวนดาว” ของ CGR ประกอบการตัดสินใจลงทุน

ลองคิดดูว่า สมมุติมีบริษัทแห่งหนึ่ง ได้คะแนน CGR ในปี 2566 81 คะแนน ลดลงจากปี 2565 ซึ่งบริษัทได้ 87 คะแนน ถึง 6 คะแนน แต่บริษัทนี้ก็สามารถไปโฆษณาว่า ได้รับการจัดอันดับดีขึ้นจาก “4 ดาว” เป็น “5 ดาว” เพียงเพราะมีการปรับช่วงคะแนนให้อ่อนลง

หากเกิดกรณีแบบนี้ จะมีนักลงทุนสักกี่คน กี่สถาบัน ที่เอะใจว่า บริษัทได้คะแนน CGR น้อยลง แต่ได้ดาวเพิ่มขึ้นเพียงเพราะมีการเปลี่ยนเกณฑ์การให้ดาว (!)

นอกจาก CGR จะเปลี่ยนวิธีแสดงผลแบบ “เกรงใจ” ผู้ถูกประเมินแล้ว เนื้อหาในเกณฑ์การประเมินหลายส่วนยังมีจุดอ่อนและช่องว่างเมื่อเทียบกับมาตรฐานสากลด้วย

ในตอนต่อไป ผู้เขียนจะนำ CGR ไปเปรียบเทียบกับ ASEAN CG Scorecard 2024 และ G20/OECD Principles of Corporate Governance 2023 เพื่อดูว่าวันนี้ CGR ของไทยยังมีช่องว่างหรือจุดอ่อนตรงไหนเมื่อเทียบกับมาตรฐานสากลที่เป็นฐานการพัฒนา และ IOD ควร “ยกเครื่อง” เกณฑ์นี้อย่างไร

ทั้งนี้ เพื่อยกระดับความเชื่อมั่นของนักลงทุนว่า กรณีทุจริต ตกแต่งบัญชี และกลเม็ดอื่นๆ หลอกลวงผู้ถือหุ้นรายย่อย จะมีโอกาสเกิดขึ้นน้อยลงในตลาดหุ้นไทย

อ่าน 5 ตอนแรกย้อนหลังได้ที่ :

ติดตามเพจ Facebook : Thairath Money ได้ที่ลิงก์นี้ - https://www.facebook.com/ThairathMoney