คนไทยซื้อบ้านไม่ผ่าน พุ่ง 80%โจทย์ยาก “บ้านใหม่” ปีละแสนหลัง เมื่อคนรายได้ไม่ถึง 3 หมื่นกู้ยากขึ้น

“Summary“

- เปิดข้อมูลอสังหาฯ 10 ปีย้อนหลัง เมื่อเศรษฐกิจแย่-หนี้พุ่ง! ทำคนไทยมีบ้านยากขึ้น เครดิตบูโรเผย ยอดกู้บ้านไม่ผ่านพุ่ง 80% คนรายได้ไม่ถึง 3 หมื่นบาท ผ่านยาก โจทย์ยาก “บ้านใหม่” ปีละแสนหลัง ราคาที่อยู่ แพงขึ้นปีละ 5.4% แต่ดัชนีค่าจ้างรายหัว ขยับปีละ 1.4% ภาพความจริงที่ย้อนแย้ง

สดจากเวทีเสวนากรุงเทพจตุรทิศ Property เจอหนี้: 10 ปี อสังหาฯ ไทย กลับไปไม่เหมือนเดิม... ซึ่งจัดโดย Prop2morrow แพลตฟอร์มด้านอสังหาริมทรัพย์ ดร.วิชัย วิรัตกพันธ์ รักษาการผู้อำนวยการศูนย์ข้อมูลอสังหาริมทรัพย์ (REIC) เผยถึงชุดข้อมูลตลาดที่อยู่อาศัย 10 ปีย้อนหลังของประเทศไทย และมุมมองความท้าทายของตลาดในอนาคตว่า ตั้งแต่ REIC ริเริ่มจัดเก็บข้อมูลที่อยู่อาศัยคนไทยทั้งประเทศเป็นระยะเวลาเกือบ 30 ปี พบความเปลี่ยนแปลงของวัฏจักรอสังหาฯ ที่สะท้อนสภาพความเป็นอยู่คนไทยและภาวะเศรษฐกิจไทยแต่ละช่วงมากมาย

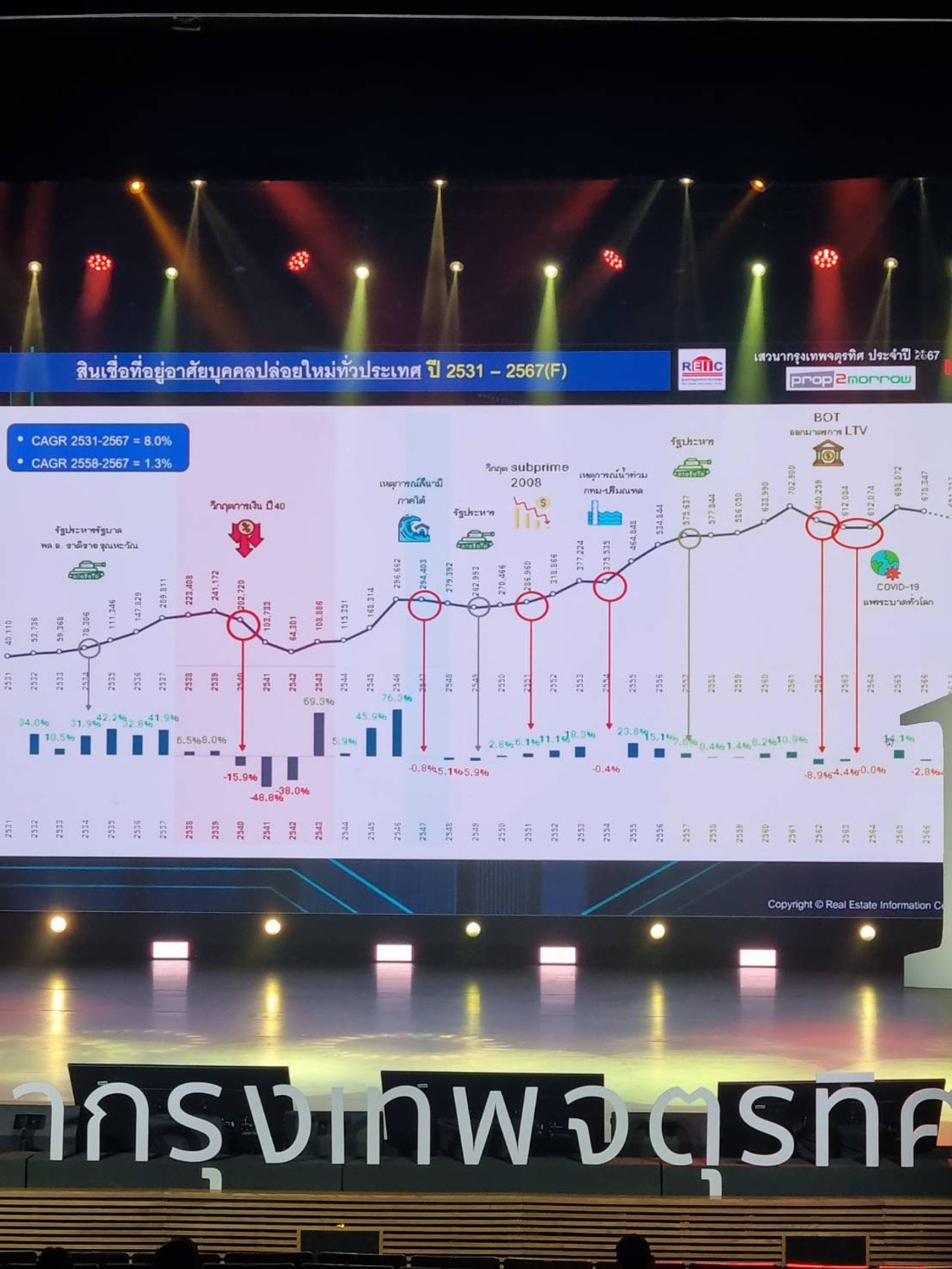

โดยช่วงก่อนเกิดวิกฤติฟองสบู่แตก (ก่อนปี 2540) อสังหาฯ ไทยอยู่ในยุครุ่งเรือง มีบ้านและคอนโดมิเนียมเปิดใหม่เฉลี่ยต่อปีสูงถึง 1.5-1.7 แสนหน่วย ก่อนวิกฤติต้มยำกุ้งปี 2540 ทำให้ตลาดชะลอตัวอย่างรุนแรง จำนวนที่อยู่อาศัยถูกพัฒนาสอดคล้องกับดีมานด์ความต้องการคนไทย ด้วยยอดจดทะเบียนต่อปีราว 3-4 หมื่นหน่วยเท่านั้น

ก่อนค่อยขยายตัวขึ้นอย่างต่อเนื่องตามการขยายตัวของเมืองและการลงทุนใหม่ ก่อนปี 2554 ยอดจดทะเบียนบ้านใหม่ของไทยกลับมาอยู่ในระดับสูง 1.06 แสนหน่วย และชะลอตัวอีกครั้งช่วงวิกฤติน้ำท่วมใหญ่ เหลือไม่ถึง 8.2 หมื่นหน่วยต่อปี

10ปีย้อนหลัง ความต้องการไม่เปลี่ยน แต่มูลค่าบ้านแพงขึ้น

อย่างไรก็ดี หากพิจารณาแค่ 10 ปีย้อนหลัง (ปี 2557-2567) บ้านจดทะเบียนใหม่ทั่วประเทศเฉลี่ยต่อปีกลับมายืนที่ระดับสูง 1.3-1.4 แสนหน่วย ซึ่งเป็นจำนวนที่เยอะ มีเพียงหลุมดำที่จำนวนหดตัวลงไปบ้าง ท่ามกลางคนไทยเจอทั้งสภาพเศรษฐกิจที่ซบเซา, การแพร่ระบาดของโควิด-19 และกฎเหล็ก ธปท. กำกับการปล่อยสินเชื่อด้วยมาตรการ LTV (เพดานสินเชื่อตามมูลค่าบ้าน)

ดร.วิชัย ยังระบุว่า หากประเมินจากข้อมูลย้อนหลังในแต่ละยุค แต่ละวิกฤติเศรษฐกิจ มีผลโดยตรงต่อสภาพความเป็นอยู่ของอสังหาฯ ไทย ทั้งการขายและการก่อสร้าง สะท้อนจากช่วงวิกฤติต้มยำกุ้งปี 2540 ยอดสินเชื่อบ้านหดตัวมาอยู่ที่ระดับ 4 หมื่นล้านบาทเท่านั้น ก่อนตลาดผู้ซื้อชาวต่างชาติเข้ามาเปลี่ยนแปลง ทำให้ตลาดอสังหาฯ ไทยคึกคัก มีเรื่องการซื้ออสังหาฯ เพื่อลงทุนปล่อยเช่า ทำให้ปี 2561 สินเชื่อบ้านมูลค่าโตพุ่งมาอยู่ที่ระดับแสนล้านบาท

ท่ามกลางในแง่จำนวนของแต่ละปีไม่ได้เปลี่ยนแปลงมากนัก แต่ในแง่มูลค่าเพิ่มขึ้นเกือบเท่าตัว ในช่วง 10 ปีที่ผ่านมา จาก 4.3 แสนล้านบาท เป็น 6.3 แสนล้านบาท สะท้อนยอดพัฒนาและจำนวนยอดขายในแต่ละปีไม่ได้เปลี่ยนแปลงมากนัก แต่มูลค่าบ้านที่แพงขึ้นเรื่อยๆ ทำให้มูลค่าตลาดรวมเติบโตอย่างก้าวกระโดด

มูลค่าสต็อกเหลือขายแตะ 1.57 ล้านล้าน เด็กแรกเกิดน้อย คาดผู้ซื้อใหม่ลดลง

แต่สิ่งที่ต้องพึงระวังคือ อสังหาฯ ไทยยังแบกสต็อกเหลือขายจำนวนมหาศาล และเพิ่มขึ้นเรื่อยๆ ไม่ต่ำกว่า 3.5 แสนหน่วย โดยที่มูลค่าไต่ระดับขึ้นมาจาก 8.3 แสนล้านเมื่อ 10 ปีก่อน มาอยู่ที่ 1.57 ล้านล้านบาท เป็นที่เรียบร้อยแล้ว ซึ่งมาจากต้นทุนราคาที่ดินที่สูงขึ้น การพัฒนา และราคาซื้อขายที่สูงขึ้นแบบก้าวกระโดด บางส่วนผู้พัฒนาก็ยอมเชือดเนื้อตัวเอง ลดกำไร เพราะข้อจำกัดในการเพิ่มราคาทำได้ยากในบางตลาด เพราะกำลังซื้อคนไทยไปไม่ถึง

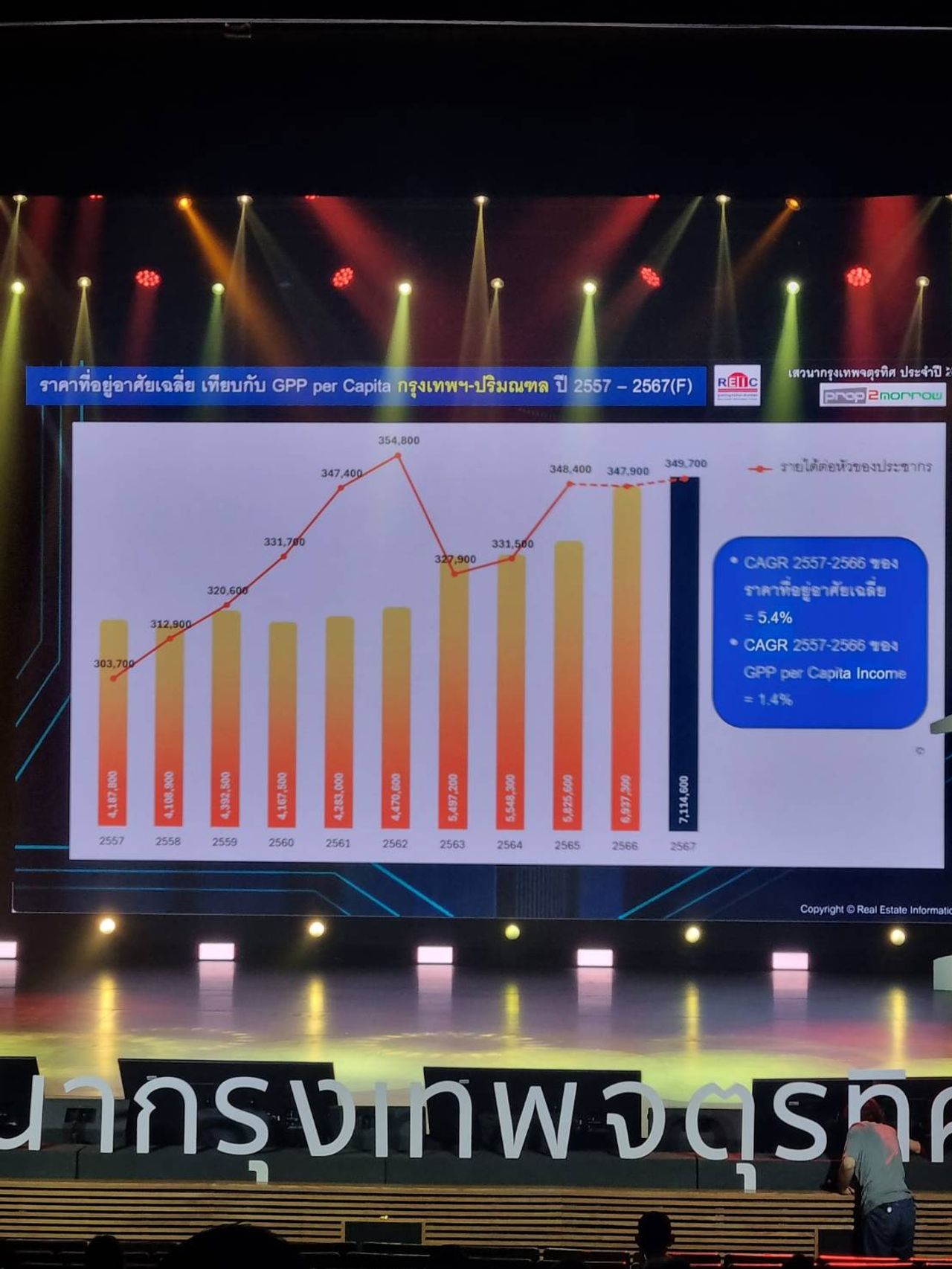

“ราคาที่อยู่ในกรุงเทพฯ เฉลี่ยโตขึ้น 5.4% ต่อปี แต่การเติบโตของรายได้เฉลี่ยคนไทยต่อหัวรายปีอยู่ที่ 1.4% เท่านั้น ถ้ามีเงินเดือนไม่ถึง 3 หมื่นบาท อยากซื้อบ้านราคา 7 ล้านบาท โอกาสในการกู้ยากมาก แม้ขณะนี้รัฐจะออกมาตรการกระตุ้นอสังหาฯ ผ่านการลดค่าธรรมเนียมการโอนฯ/การจดจำนอง แต่เราพบว่าไม่ได้มีผลมากนัก ยอดโอนฯ ไตรมาสแรก/ปี 67 ติดลบ 13% ขณะมาตรการออกมาช่วงเดือน เม.ย. แต่ข้อมูลของไตรมาส 2 ตลาดก็ยังติดลบ 4.5% โดยเฉพาะในกลุ่มที่รัฐสนับสนุน บ้านไม่เกิน 7 ล้าน สถิติติดลบทุกโปรดักส์ มาตรการดังกล่าวให้ผลเชิงบวกแค่ในตลาดคอนโดฯ กับบ้านมือสองเท่านั้น”

ประเด็นที่น่าสนใจคือ ดร.วิชัย ยังชี้ว่า อสังหาฯ ไทยยุคหลังจากนี้ยังเต็มไปด้วยความท้าทาย เนื่องจากโครงสร้างประชากรเปลี่ยนแปลงอย่างรวดเร็ว ภายใต้จำนวนบ้านใหม่ที่เกิดขึ้นเฉลี่ยปีละแสนหน่วย เพราะอีกไม่กี่ปีข้างหน้า สังคมไทยจะเป็นสังคมผู้สูงอายุขึ้นสุดยอด สัดส่วนผู้สูงอายุมากกว่า 25% ของประชากรทั้งประเทศ ขณะที่เด็กแรกเกิดน้อยลง คนครองตัวเป็นโสดมากขึ้น มีเพียงโอกาสจากความต้องการของผู้ซื้อชาวต่างชาติที่ยังต้องหาคำตอบกันต่อไปถึงความเหมาะสม

ไทยเผชิญหนี้ครัวเรือน กู้บ้านไม่ผ่านพุ่ง 80%

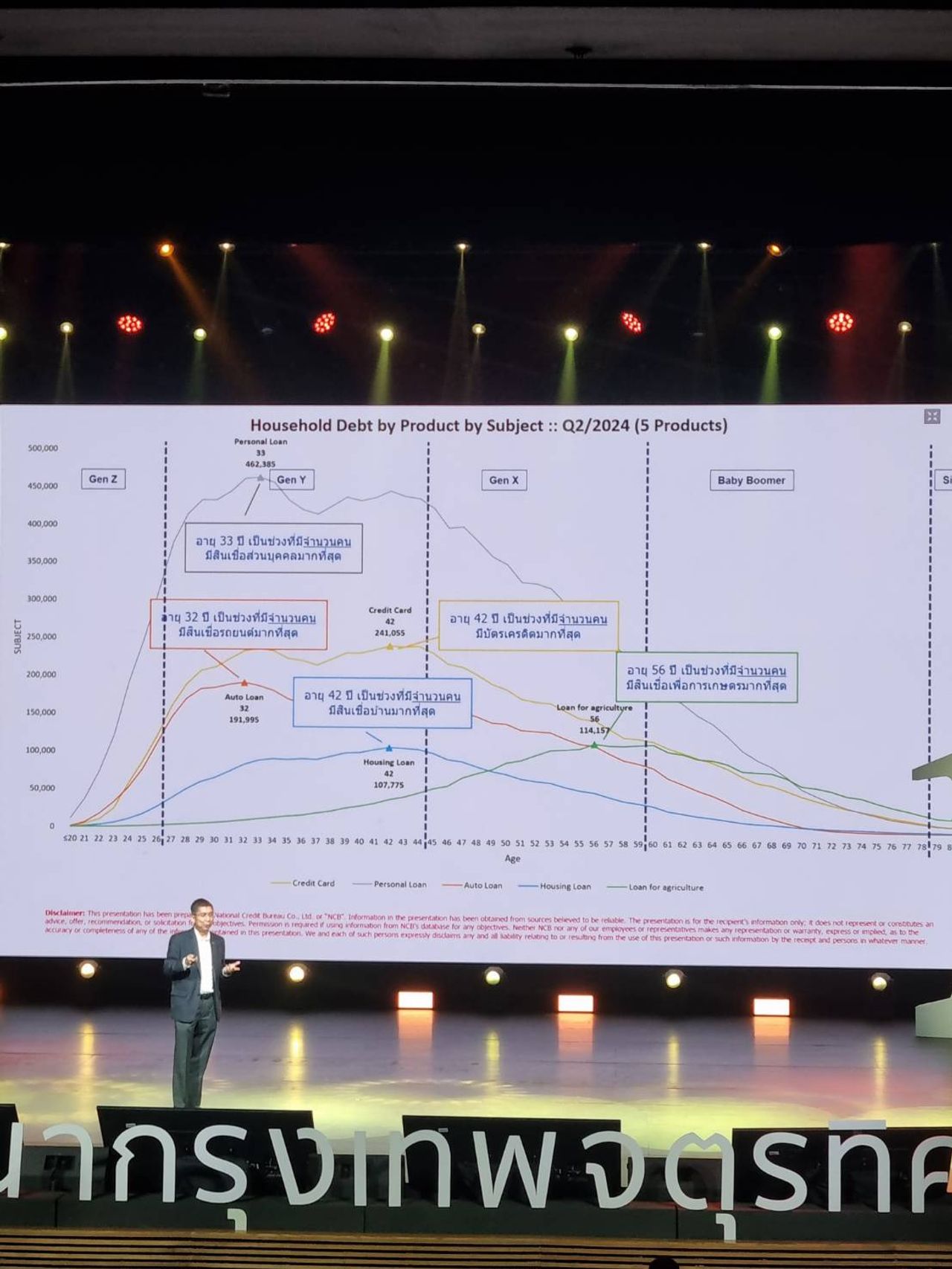

ขณะ “เผด็จ เจริญศิวกรณ์” รองผู้จัดการใหญ่ เครดิตบูโร เผยข้อมูล “หนี้” ที่น่าสะพรึงของคนไทย ซึ่งสามารถบ่งบอกทิศทางอสังหาฯ ไทยในอนาคตได้ เมื่อกำลังซื้อบ้านกลุ่มใหญ่ อย่างคนเจน Y มีหนี้เสียล้นระบบ

ทั้งนี้ มีการขยายความผ่านภาวะเศรษฐกิจมหภาคว่าเป็นจุดเริ่มต้นของปัญหาหนี้คนไทย ซึ่งแต่ละช่วงเวลา 10 ปีที่ผ่านมา เจอวิกฤติเศรษฐกิจแตกต่างกัน ขณะสถานการณ์ปัจจุบัน เศรษฐกิจไทยเจอทั้งแรงกระแทกจากสงคราม การจับจ่ายที่น้อยลงจากประชากรลดลง ส่วนภาคธุรกิจกำลังเผชิญกับความท้าทายเรื่อง green economy

ทำให้เศรษฐกิจไทยไตรมาส 2 ขยายตัวแค่ 2.3% และเพิ่มขึ้นจากไตรมาสแรกเพียงเล็กน้อยเท่านั้น โดยรวมเศรษฐกิจไทยยังไม่สามารถฟื้นตัวขึ้นมาจากโควิด-19 ได้อย่างทั่วถึง ขณะเปิดภาพ GDP ย้อนหลัง 10 ปี เศรษฐกิจไทยก็ไม่เคยขยายตัวได้เกิน 5% เลย นี่คืออุปสรรคใหญ่ของตลาดอสังหาฯ เพราะสภาพเศรษฐกิจไม่เอื้อ

อีกทั้ง ข้อมูลจากเครดิตบูโรพบว่า สินเชื่อที่เติบโตขึ้นทุกปีไม่ใช่สินเชื่อกลุ่มมั่นคง หากแต่เป็นสินเชื่อส่วนบุคคลเท่านั้น เพราะคนยอมเสียดอกเบี้ยแพง เพื่อให้มีเงินมาจับจ่ายใช้สอย ประคองชีวิตที่มีปัญหาจากเศรษฐกิจ ขณะกราฟสินเชื่อบ้านไม่ได้เติบโต ตลาดสินเชื่อต่างๆ ยังมีผลมาจากดัชนีความเชื่อมั่นผู้บริโภคที่ลดลงตลอด 10 ปีที่ผ่านมา ท่ามกลางดอกเบี้ยที่อยู่ในระดับสูง สวนทางเมื่อดอกเบี้ยต่ำ ดีมานด์ขอสินเชื่อใหม่จะเพิ่มขึ้นทันที

หนี้ค้างชำระกลุ่มสินเชื่อบ้านเร่งตัว อสังหาฯยุคหน้า ท้าทายสูง

ผู้บริหารเครดิตบูโร ยังเผยว่า ขณะนี้คนไทยกำลังเผชิญกับปัญหารายได้กับรายจ่ายไม่สอดคล้องกัน แต่ที่น่ากังวลกว่าคือ มีคนไทยจำนวนมากที่มีหนี้มากกว่ารายได้ ซึ่งก็ล้วนแล้วมาจากปัญหาเศรษฐกิจแทบทั้งสิ้น ทำให้ปัจจุบันคนไทยมีภาระหนี้สูงมากเป็นประวัติการณ์ เฉลี่ยกว่า 6 แสนบาทต่อครัวเรือน คนรายได้ไม่ถึง 3 หมื่นบาท ขยับไม่ได้ หนี้ครัวเรือนยังทำให้การท่องเที่ยวซึ่งเป็นฟันเฟืองใหญ่ของเศรษฐกิจหดตัว

“หนี้ครัวเรือนไทยปัจจุบันสูงอยู่ที่ 90.8% ต่อ GDP บน 8 ข้อเท็จจริง เป็นหนี้เร็ว, เป็นหนี้เกินตัว, เป็นหนี้โดยไม่ได้ข้อมูลที่ครบถ้วนหรือถูกต้อง, เป็นหนี้นาน, เป็นหนี้เพราะมีเหตุจำเป็น, เป็นหนี้เสีย, เป็นหนี้ไม่จบไม่สิ้น และเป็นหนี้นอกระบบ”

อย่างไรก็ดี สิ่งที่ต้องติดตามคือ ในอนาคตคนไทยจะขอสินเชื่อบ้านได้ยากขึ้น เพราะปัจจุบันคนมักเลือกเป็นหนี้ส่วนบุคคลและซื้อรถก่อนซื้อบ้าน ด้วยจำนวนมูลหนี้ที่เยอะ ขณะคุณภาพของลูกหนี้ค่อยๆ แย่ลง เครดิตบูโรพบหนี้กลุ่ม SM (ค้างชำระหนี้เกิน 30 วันแต่ไม่ถึง 90 วัน) แนวโน้มเพิ่มขึ้นอย่างต่อเนื่อง อันดับ 1 สินเชื่อส่วนบุคคล/บัตรเครดิต อันดับ 2 สินเชื่อบ้าน และอันดับ 3 สินเชื่อรถ

“ภูเขาหนี้กระจุกตัวในคนกลุ่มเจน Y ขณะเราพบว่า สินเชื่อบ้านไม่ผ่านการอนุมัติหรือถูกรีเจ็กต์สูงถึง 80% มากกว่าปีที่แล้วเกือบเท่าตัว สินเชื่อบ้านกลุ่ม SM ก่อตัวสูงขึ้นตั้งแต่ช่วงโควิด เช่นเดียวกับหนี้เสียหรือ NPL ความน่ากังวลคือ ในอนาคตแนวโน้มของ SM จะลดลง แต่จะเปลี่ยนเป็น NPL หนี้เน่าเพิ่มมากขึ้นนั่นเอง”

ทั้งนี้ อาจสรุปได้ว่า ปัจจัยที่ยังคงมีผลกระทบต่ออสังหาฯ ได้แก่

1. ภาวะเศรษฐกิจที่ไม่ฟื้นตัวตามคาด

2. อัตราดอกเบี้ยที่อยู่ในระดับสูง

3. ค่าครองชีพเพิ่มขึ้น

4. ภาวะหนี้ครัวเรือน

5. หนี้กระทบกำลังซื้อบ้าน

ติดตามข้อมูลด้านเศรษฐกิจและนโยบายรัฐบาล กับ ThairathMoney ได้ที่

ติดตามเพจ Facebook : Thairath Money ได้ที่ลิงก์นี้ https://www.facebook.com/ThairathMoney