มูลค่าตลาด “ร้านสะดวกซื้อ” ของไทย กำลังจะโต แตะ 6.38 แสนล้าน 7-Eleven เบอร์ 1 ครองสัดส่วนกว่า 70%

“Summary“

- มูลค่าตลาด “ร้านสะดวกซื้อ” ของไทย กำลังจะโต แตะ 6.38 แสนล้าน เจาะส่วนแบ่ง 7-Eleven เบอร์ 1 ครองกว่า 70% ตามมาด้วย โลตัส ขณะ CJ MORE เข็น “ราคาถูกกว่า” เจาะลูกค้าเพิ่ม

แม้จะเป็นธุรกิจ ที่ต้องเผชิญกับ ภาวะกดดันทางเศรษฐกิจ และจากการปรับขึ้นราคาสินค้าอุปโภค-บริโภค ด้วยกลไกที่ทำได้ยาก เนื่องจาก ต้นทุนการผลิตเพิ่มสูงขึ้นเรื่อยๆ และยังมีสินค้าที่คาดว่าจะขอปรับราคาขึ้นอีก ตามต้นทุนค่าแรงงาน ค่าขนส่ง และค่าไฟฟ้าที่เพิ่มสูงขึ้น ขณะการแข่งขันที่รุนแรง และตลาดซึ่งถูกครองโดยไม่กี่เจ้าใหญ่ ทำให้แทบไม่มี หน้าใหม่ ผงาดขึ้นมาได้

อย่างไรก็ตาม เมื่อเจาะทิศทางธุรกิจ และมูลค่าตลาด “ร้านสะดวกซื้อ” ของไทย พบยังคงมีอัตราการเติบโตที่น่าสนใจ และภายใน 1 ปีข้างหน้า มูลค่าของตลาดกำลังจะแตะ 6.38 แสนล้านบาท

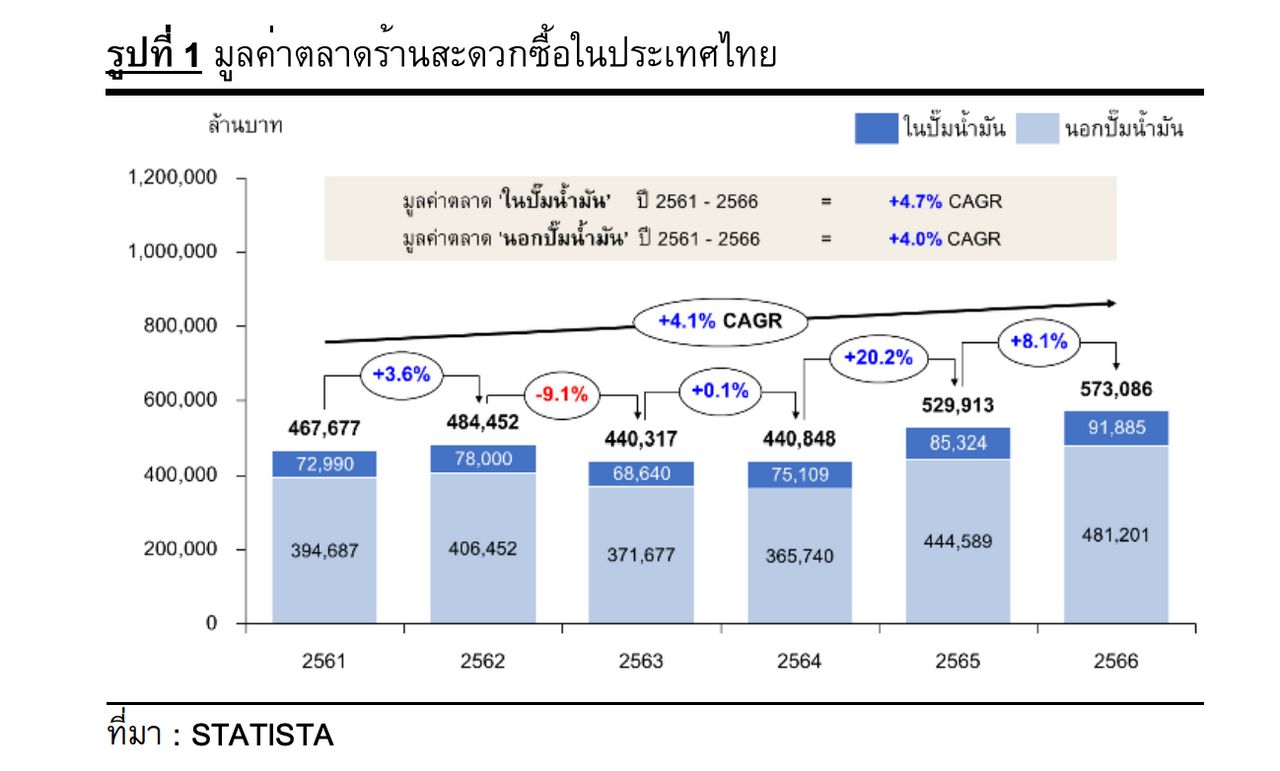

Thairath Money เจาะข้อมูลวิเคราะห์ จากวิจัยธนาคารแลนด์ แอนด์ เฮ้าส์ โดยเผยว่า ปัจจุบัน ธุรกิจร้านสะดวกซื้อในประเทศไทย แบ่งออกเป็น 2 ส่วน

- ร้านสะดวกซื้อในสถานีบริการน้ำมัน (16%)

- ร้านสะดวกซื้อนอกสถานีบริการน้ำมัน (84%)

ขณะช่วงปี 2566 ที่ผ่านมา มูลค่าตลาดร้านสะดวกซื้อของไทย เติบโตมาอยู่ที่ 5.73 แสนล้านบาท ขยายตัว 8.1% มากกว่าค่าเฉลี่ยการเติบโตของช่วงปี 2561-2566 ที่พบว่า ขยายตัวอยู่ราว 4.1% ต่อปี

ส่องมูลค่าตลาดร้านสะดวกซื้อในประเทศไทย

- ปี 2561 มูลค่า 467,677 ล้านบาท

- ปี 2562 มูลค่า 484,452 ล้านบาท

- ปี 2563 มูลค่า 440,317 ล้านบาท

- ปี 2564 มูลค่า 440,848 ล้านบาท

- ปี 2565 มูลค่า 529,913 ล้านบาท

- ปี 2566 มูลค่า 573,086 ล้านบาท

สำหรับ ปัจจัยหนุนหลักที่ส่งผลให้ตลาดเติบโตต่อเนื่อง มาทั้งจากการฟื้นตัวของเศรษฐกิจ มาตรการกระตุ้นการใช้จ่ายจากภาครัฐ รวมทั้งความถี่ของกลุ่มผู้บริโภคที่หันมาซื้อสินค้าผ่านหน้าร้านมากขึ้น ไม่ว่าจะเป็นกลุ่มพนักงานออฟฟิศ รวมไปถึงกลุ่มนักท่องเที่ยวต่างชาติที่เพิ่มขึ้นอย่างมาก หลังจากไทยเปิดประเทศอย่างเต็มรูปแบบ

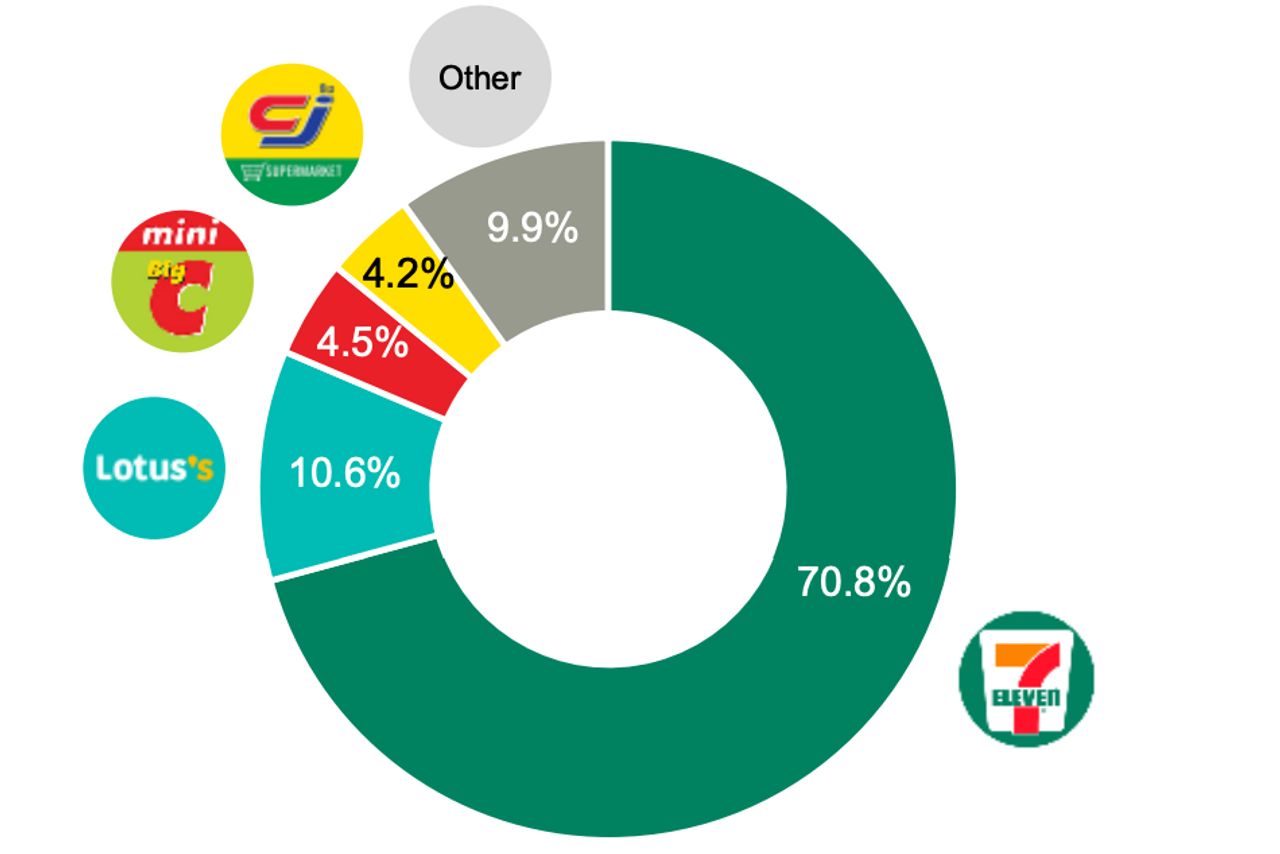

ร้านสะดวกซื้อแข่งเดือด 7-Eleven ยังเบอร์ 1

เจาะในแง่การแข่งขันของตลาด บนความท้าทาย รูปแบบการซื้อของผู้บริโภคที่เปลี่ยนไป สั่งซื้อทางออนไลน์มากขึ้น และขนาดของครัวเรือนไทยเล็กลง ใช้จ่ายต่อครั้งน้อยลง ก็พบว่า ธุรกิจร้านสะดวกซื้อของไทย ยังคงทวีการแข่งขันที่รุนแรงมากขึ้น

โดยเฉพาะในกลุ่มร้านสะดวกซื้อขนาดเล็ก ซึ่ง 7-Eleven ยังคงเป็นผู้เล่นหลักที่ครองตลาด ด้วยกลยุทธ์การขยายสาขาและการพัฒนาสินค้า ทั้งอาหารพร้อมทาน และเครื่องดื่มอย่างต่อเนื่อง แต่รายอื่นๆ ก็มีการปรับกลยุทธ์ และหันมาช่วงชิงโอกาส จากการส่งร้านสะดวกซื้อขนาดพื้นที่ใหญ่ที่สามารถจัดวางสินค้าได้หลากหลายกว่า มีที่จอดรถ และขยายสาขา เข้าใกล้ชุมชน และหมู่บ้านได้เช่นเดียวกับ ร้านขนาดเล็กที่ 7-Eleven ครองอยู่

ส่วนแบ่งการตลาดร้านสะดวกซื้อในประเทศไทย (ทุกขนาด)

- 7-Eleven (70.8%)

- Lotus's (10.6%)

- Big C Mini (4.5%)

- CJ MORE (4.2%)

- อื่นๆ รวมกัน (9.9%)

วิจัยแลนด์ แอนด์ เฮ้าส์ คาดการณ์ว่า ในระยะ 1 ปีข้างหน้า ธุรกิจร้านสะดวกซื้อในไทย ยังคงมีแนวโน้มขยายตัวต่อเนื่อง โดยประมาณการว่าในปี 2567 มูลค่าตลาดของธุรกิจร้านสะดวกซื้อจะขยายตัวราว 5.7% มาอยู่ที่ 6.05 แสนล้านบาท และเติบโตต่อเนื่องในปี 2568 โดยคาดว่าจะขยายตัว 5.3% มาอยู่ที่ 6.38 แสนล้านบาท

อย่างไรก็ตาม การฟื้นตัวของตลาดร้านสะดวกซื้อแต่ละพื้นที่ อาจมีความแตกต่างกันชัดเจน โดยร้านในจังหวัดท่องเที่ยวสำคัญ เติบโตได้โดดเด่น ขณะที่จังหวัดอื่นๆ ยังอยู่ในระดับทรงตัว สาเหตุหลักยังมาจาก กลุ่มผู้บริโภค ที่มีฐานะระดับปานกลางถึงล่าง มีกำลังซื้ออ่อนแอ หนี้ครัวเรือนสูง ยังต้องพึ่งพามาตรการกระตุ้นจากภาครัฐ อีกทั้งยังมีร้านค้าปลีกท้องถิ่น เป็นคู่แข่งสำคัญ

อีกทั้ง จากสถานการณ์การแข่งขันที่รุนแรงและการผูกขาดโดยผู้ประกอบการรายใหญ่เพียงไม่กี่รายในตลาด ส่งผลให้โอกาสในการเข้าสู่ตลาดของผู้เล่นรายใหม่มีความเป็นไปได้ต่ำในอนาคตอันใกล้ กลยุทธ์การขยายสาขาอย่างรวดเร็ว ซึ่งเคยเป็นปัจจัยหลักในการสร้างกำไร กำลังเผชิญกับความท้าทายในการรักษาระดับผลประกอบการให้อยู่ในเกณฑ์ที่น่าพอใจ

ประกอบกับการเปลี่ยนแปลงพฤติกรรมของผู้บริโภค ส่งผลให้ร้านสะดวกซื้อต้องปรับตัวด้วยการเพิ่มความหลากหลายของสินค้า โดยเฉพาะในหมวดอาหารสด ผักผลไม้ อาหารพร้อมรับประทาน และเครื่องดื่ม เพื่อตอบสนองความต้องการของลูกค้าที่ต้องการความสะดวก ในการซื้อสินค้าใกล้บ้าน

“เห็นภาพกลยุทธ์สำคัญในการแข่งขันมากขึ้น เช่น 7-Eleven มุ่งเน้นการเป็น 'ร้านอิ่มสะดวก' ที่ครบวงจร ในขณะที่ CJ Supermarket เน้นการนำเสนอสินค้าอุปโภคบริโภคในราคาที่ต่ำกว่าคู่แข่ง ซึ่งการกำหนดตำแหน่งทางการตลาดที่ชัดเจนนี้ช่วยให้ แต่ละแบรนด์สามารถเจาะกลุ่มลูกค้าเป้าหมายที่แตกต่างกัน อันเป็นปัจจัยสำคัญในการรักษาการเติบโตและส่วนแบ่งทางการตลาดในระยะยาว”

ที่มา : วิจัยธนาคารแลนด์แอนด์เฮ้าส์

ติดตามข้อมูลด้านเศรษฐกิจและนโยบายรัฐบาล กับ ThairathMoney ได้ที่

ติดตามเพจ Facebook : Thairath Money ได้ที่ลิงก์นี้ https://www.facebook.com/ThairathMoney