“Virtual Bank” จุดเปลี่ยนระบบการเงินไทย ยุบสาขา-ลดคนเพิ่ม ปลายทาง ดอกเบี้ยและค่าธรรมเนียมที่ลดลง?

“Summary“

- ประเมินข้อดี-ข้อเสีย “Virtual Bank” หรือ ธนาคารไร้สาขา จุดเปลี่ยนระบบการเงินไทยครั้งใหญ่ นักวิชาการประเมินแนวโน้มสิ่งที่จะเกิดขึ้น ก่อน ธปท.เปิดให้ยื่นขอใบอนุญาต และ Virtual Bank แห่งแรกเปิดบริการปี 2569 ปลายทาง ยุบสาขาธนาคาร-ลดคนเพิ่ม ดอกเบี้ย และค่าธรรมเนียม ที่อาจลดลง?

การจัดตั้ง Virtual Bank หรือ ธนาคารพาณิชย์ไร้สาขา ครั้งแรกในประเทศไทย นับเป็นการเปลี่ยนแปลงครั้งใหญ่ในแวดวงการระบบเงินไทย

- ด้วยเป้าหมายสูงสุดของ ธนาคารแห่งประเทศไทย (ธปท.) 3 ประการสำคัญด้วยกัน ได้แก่

- เป็นธนาคารพาณิชย์ที่จดทะเบียนจัดตั้งในไทย ให้บริการผ่านช่องทางดิจิทัลโดยไม่มีสาขา

- เน้นใช้เทคโนโลยีและข้อมูล พัฒนาบริการทางการเงินรูปแบบใหม่ๆ ให้ตอบโจทย์ลูกค้าได้ดียิ่งขึ้น

- ต้องเป็นธนาคารที่ไม่สร้างความเสี่ยงต่อเสถียรภาพระบบการเงิน ผู้ฝากเงิน และผู้ใช้บริการในวงกว้าง แข่งขันเหมาะสม ทั้งในเชิงคุณภาพ และราคา

ขณะความคืบหน้าของ “เวอร์ชวลแบงก์” นั้น ธนาคารแห่งประเทศไทย อยู่ระหว่างเตรียมความพร้อม เปิดให้ผู้สนใจยื่นใบขออนุญาตมายัง ธปท. ได้ตั้งแต่ 20 มี.ค. - 19 ก.ย. 2567 ก่อนคาดว่าจะมีการประกาศรายชื่อผู้ที่ได้รับอนุญาตให้จัดตั้ง Virtual Bank ได้ภายในครึ่งปีแรกของปี 2568 เพื่อเตรียมการด้านต่างๆ และนำไปสู่การเปิดดำเนินการภายใน 1 ปีหลังจากนั้น ซึ่งเราน่าจะได้เห็น Virtual Bank แห่งแรก ปี 2569

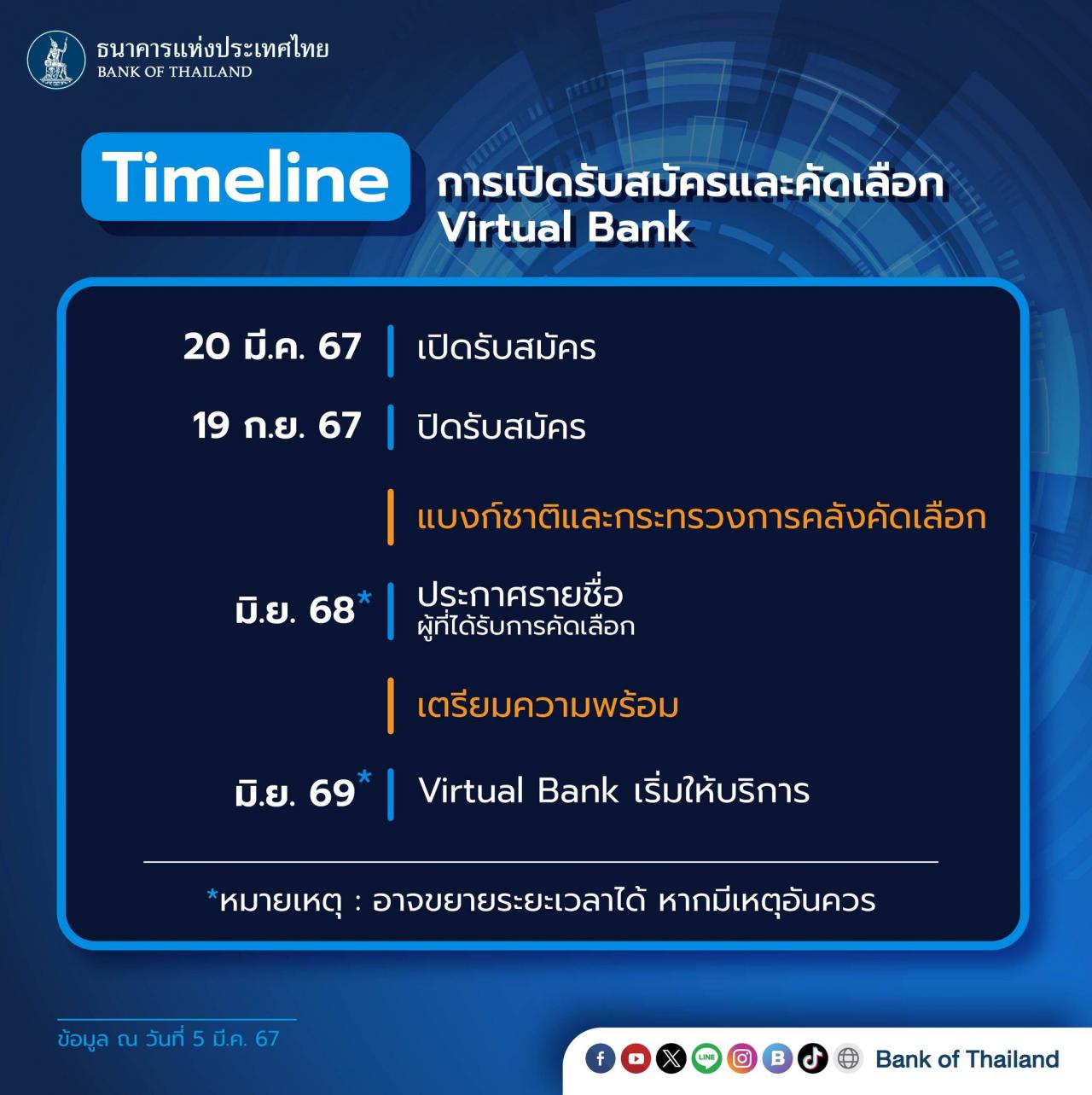

สรุปไทม์ไลน์ การจัดตั้ง Virtual Bank ของไทย

- 20 มี.ค. 67 - เปิดรับสมัคร

- 19 ก.ย. 67 - ปิดรับสมัคร

—แบงก์ชาติ และกระทรวงการคลังคัดเลือก—

- มิ.ย. 68 - ประกาศรายชื่อผู้ได้รับการคัดเลือก

—เตรียมความพร้อม---

- มิ.ย. 69 Virtual Bank เริ่มให้บริการ

ข้อดี-ข้อเสีย ไทยเปิด Virtual Bank

เจาะมุมมองนักวิชาการ ประเมินถึงข้อดี-ข้อเสีย ของการจัดตั้งธนาคารไร้สาขาในประเทศไทย ท่ามกลางการปรากฏรายชื่อกลุ่มทุนใหญ่ที่คาดว่าจะเตรียมแย่งชิงใบอนุญาต จากการที่ ธปท.เปลี่ยนเงื่อนไขใหม่ ไม่จำกัดจำนวนคนได้สิทธิ์ หรือไลเซนส์แค่ 3 ราย เช่น กลุ่ม KTB + AIS + GULF, กลุ่มพันธมิตร SCB, กลุ่ม CP และกลุ่มอื่นๆ อย่าง JMART เป็นต้น

รศ.ดร.อนุสรณ์ ธรรมใจ อดีตกรรมการธนาคารแห่งประเทศไทย สะท้อนว่า แม้การให้ใบอนุญาตธนาคารไร้สาขา และทำธุรกิจดิจิทัลเต็มรูปแบบครั้งนี้ จะก่อให้เกิดการเปลี่ยนแปลงครั้งสำคัญ แต่ก็มาพร้อมกับการปรับตัวครั้งใหญ่อีกรอบหนึ่ง ทั้งการยุบสาขาธนาคาร และลดคนเพิ่มอีกระลอกใหม่

แต่ทั้งนี้ประเมินว่า Virtual Bank จะทำให้ส่วนต่างอัตราดอกเบี้ย และค่าธรรมเนียม ของระบบการเงินไทยที่ค่อนข้างสูง จะถูกกดดันให้ลดลงในระยะยาว จากการแข่งขันเพิ่มขึ้นในธุรกิจบริการทางการเงิน

ขณะเดียวกันคนไทยก็จะมีทางเลือกมากขึ้น โดยเฉพาะธุรกิจเอสเอ็มอี และรายย่อย เพราะระบบการเงินจากเวอร์ชวลแบงก์บวกกับระบบธนาคารแบบดั้งเดิมจะช่วยเพิ่ม และเสริมให้ตลาดการเงิน ระบบการเงิน และระบบเศรษฐกิจมีประสิทธิภาพสูงขึ้น

ซึ่งจะทำให้อัตราการเติบโตทางเศรษฐกิจสูงขึ้น เนื่องจากหากไม่มีเงินทุน กิจกรรมการทางเศรษฐกิจจะสะดุดและหยุดชะงักได้ ธุรกิจเอกชนก็อาจสูญเสียโอกาสในการลงทุน รัฐบาลขาดแคลนเงินทุนก็ต้องชะลอการใช้จ่ายและการลงทุน ส่งผลกระทบต่อการพัฒนาประเทศ และคุณภาพชีวิตของประชาชนตามมา สิ่งที่ตามมายังอาจทำให้แนวโน้มกำไรของธุรกิจอุตสาหกรรมธนาคารดั้งเดิมถดถอยลงในระยะยาว

เทียบตัวอย่าง Virtual Bank ของต่างประเทศ

แต่หากถามว่า อำนาจกึ่งผูกขาดในอุตสาหกรรมธนาคารจะลดลงเร็ว หรือช้าแค่ไหน? คงอยู่กับธนาคารแห่งประเทศไทยจะเปิดให้ผู้ประกอบการรายใหม่เข้าสู่ตลาดมากหรือน้อย ผลประโยชน์ทางธุรกิจและเศรษฐกิจจะถูกแบ่งปันไปยังกลุ่มธนาคารไร้สาขาเวอร์ชวลแบงก์มากขึ้น

โดยธุรกิจอุตสาหกรรมเทคโนโลยีดิจิทัลสื่อสารโทรคมนาคมจะมีบทบาทในการให้บริการทางการเงินเพิ่มขึ้น ยิ่งเปิดให้มีเวอร์ชวลแบงก์มากเท่าไร ยิ่งเพิ่มการแข่งขัน ยิ่งทำให้ส่วนต่างอัตราดอกเบี้ยลดลง เกิดประโยชน์ต่อประชาชน และธุรกิจผู้ใช้บริการ จำนวนใบอนุญาตที่เหมาะสมต้องพิจารณาดูการแข่งขันที่เหมาะสม ไม่นำไปสู่ปัญหาเสถียรภาพเชิงระบบด้วย

หากดูตัวอย่างของ Virtual Bank ในต่างประเทศ จะพบว่ามีทั้งที่มีอัตราการเติบโตอย่างก้าวกระโดด ขยายตัวปานกลาง หรือไม่ประสบความสำเร็จก็มีเช่นกัน

- WeBank ของจีน มีฐานลูกค้า 100 กว่าล้านคน

- Starling Bank, Atom Bank ของอังกฤษ มีฐานลูกค้าหลายล้านคน

- Current Bank (Choice Financial Group) และ Vora Bank ของสหรัฐเมริกา สามารถระดมทุนได้ในระดับพันล้านดอลลาร์เพื่อปล่อยสินเชื่อ

- N26 เวอร์ชวลแบงก์ของเยอรมนี สามารถให้บริการทางการเงินด้วยนวัตกรรมทางการเงินให้กับฐานลูกค้า 7 ล้านคน

- Kakao Bank ของเกาหลีใต้ มีฐานลูกค้า 17 ล้านคน

- บริษัทยักษ์ใหญ่ไฮเทคได้ร่วมกับสถาบันการเงินในการทำธุรกิจเวอร์ชวลแบงก์ อย่างกรณีการเป็นพันธมิตรกันระหว่าง Apple และ Goldman Sachs จะทำให้เกิดยักษ์ใหญ่ฟินเทค (Fintech Giant) เป็นผู้เล่นสำคัญในตลาดบริการทางการเงินของโลก

“บรรดาเวอร์ชวลแบงก์เกือบทั้งหมดคิดดอกเบี้ยเงินกู้และค่าธรรมเนียมต่ำกว่าสถาบันทางการเงินแบบดั้งเดิมมาก หรือบางธุรกรรมก็ไม่คิดค่าธรรมเนียมหรือดอกเบี้ย และให้อัตราดอกเบี้ยเงินฝากสูงกว่า อย่างบัญชีเงินฝากของ Apple ร่วมกับ Goldman Sachs สามารถจ่ายดอกเบี้ยเงินฝากได้สูงถึง 4.15% เนื่องจากเวอร์ชวลแบงก์เหล่านี้มีต้นทุนในการดำเนินงานต่ำ และมีช่องทางและโมเดลในการหารายได้ต่างจากธนาคารแบบดั้งเดิม กรณี Nubank ของบราซิลไม่คิดค่าธรรมเนียมบัตร การโอนเงิน และคิดดอกเบี้ยถูกมาก"

นักวิชาการคนเดิมกล่าวทิ้งท้ายว่า ท้ายที่สุดระบบ Virtual Banking จะตอบโจทย์ผู้ใช้บริการทางการเงินมากกว่า และมีค่าบริการต้นทุนที่ต่ำกว่ามาก ขณะเดียวกันความมั่นคงปลอดภัยของระบบเทคโนโลยี และ Cybersecurity ของระบบเวอร์ชวลแบงก์ และการเงินดิจิทัล จะเป็นปัจจัยสำคัญที่กำหนดว่าธนาคารไร้สาขาแบบให้บริการดิจิทัลเต็มรูปแบบจะเติบโตแค่ไหนอย่างไร.

ที่มา : ธปท.

ติดตามข้อมูลด้านเศรษฐกิจและนโยบายรัฐบาล กับ ThairathMoney ได้ที่

ติดตามเพจ Facebook : Thairath Money ได้ที่ลิงก์นี้ https://www.facebook.com/ThairathMoney