ดอกเบี้ยนโยบาย-NIM-เงินเฟ้อ 5 ปีที่ผ่านมา สัมพันธ์กันอย่างไร ประชุม 7 ก.พ.บีบหัวใจ กนง.

“Summary“

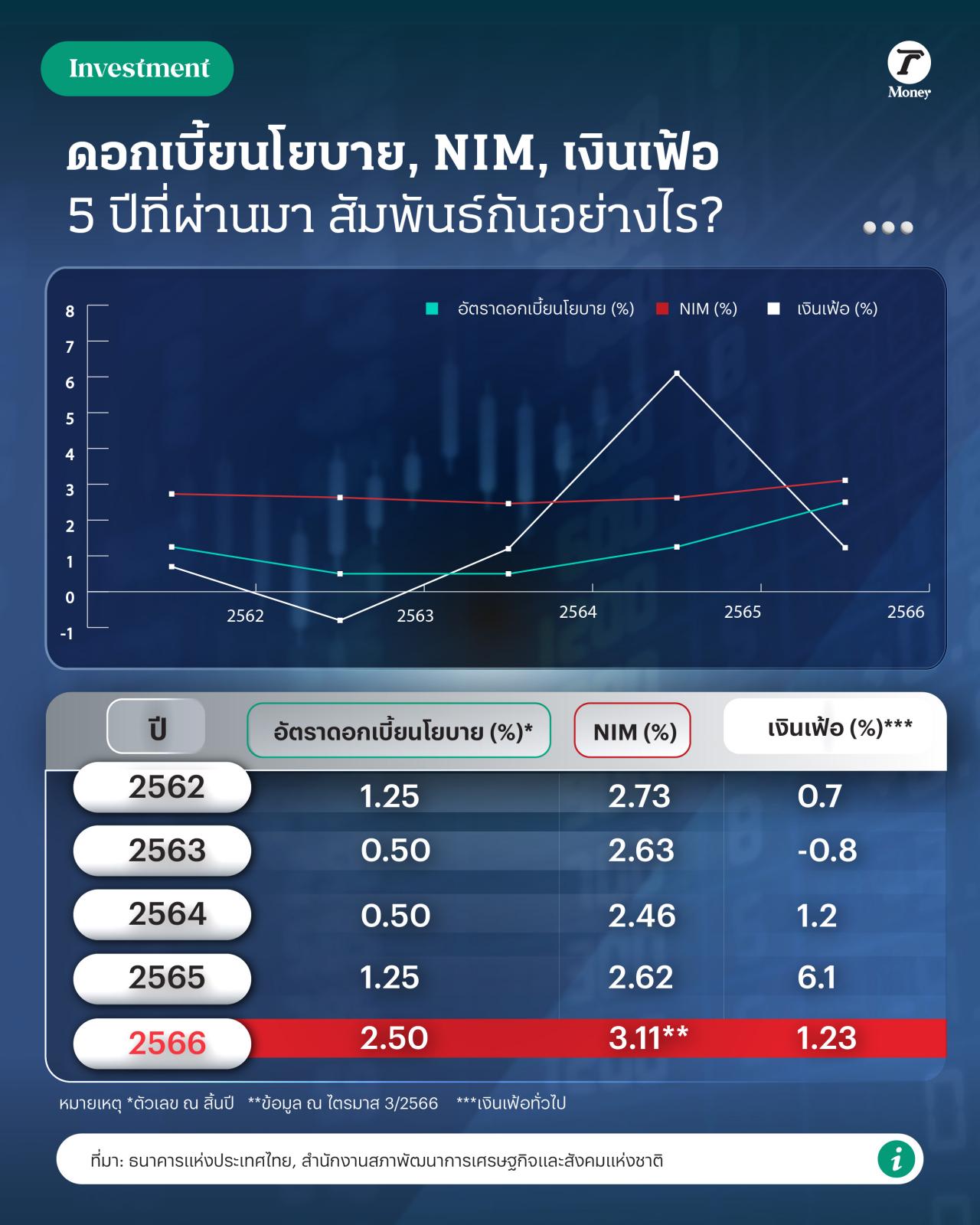

- จับตาการประชุมคณะกรรมการนโยบายการเงิน หรือ กนง. 7 กุมภาพันธ์นี้ เมื่อสังคมถกถาม แบงก์พาณิชย์กำไรกว่า 2 แสนล้าน เพราะอะไร ทำไม ธปท.ปล่อยให้อัตราดอกเบี้ยนโยบายอยู่ในระดับสูง ในวันที่อัตราเงินเฟ้อลดลงแล้ว และอะไรคือ NIM ที่ทำให้แบงก์มีกำไรเพิ่มขึ้นเพราะดอกเบี้ยขาขึ้น จริงหรือไม่?

เป็นแรงสั่นไหวตลอดสัปดาห์ที่ผ่านมา นับตั้งแต่มีการเปิดประเด็นเรื่อง “คาดการณ์กำไร ปี 2566 ของธนาคารพาณิชย์ 8 แห่ง ที่จดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทย” ว่าน่าจะทำกำไรสุทธิได้มากถึง 202,183 ล้านบาท หรือเติบโต 18.5% เมื่อเทียบกับช่วงเดียวกันของปีก่อน และนับเป็นการทำกำไรที่สูงเป็นประวัติการณ์

จากปัจจัยหลัก คือ การเพิ่มขึ้นของส่วนต่างรายได้ดอกเบี้ยสุทธิ (NIM : Net Interest Margin) ที่คาดว่าจะปรับตัวดีขึ้น 3.4% ตามการปรับดอกเบี้ยสูงขึ้น ตั้งแต่ครึ่งหลังปี 2565 จนถึงไตรมาส 4/2566

จนนำมาสู่คำถามของสังคมว่า ธนาคารแห่งประเทศไทย (ธปท.) ในฐานะผู้กำกับดูแลธนาคารพาณิชย์ ปล่อยให้ส่วนต่างรายได้ดอกเบี้ยสุทธิแบงก์เพิ่มขึ้น และส่งผลให้กำไรแบงก์สูงขึ้นเป็นประวัติการณ์ ท่ามกลางความทุกข์ของลูกหนี้สินเชื่อแบงก์ที่ต้องแบกรับดอกเบี้ยเงินกู้มหาศาลได้อย่างไร

รวมถึงการปรับขึ้นอัตราดอกเบี้ยนโยบายตั้งแต่ช่วงปี 2565 จำนวน 3 ครั้ง และอีก 5 ครั้งในปี 2566 ที่ผ่านมา มีผลต่อการดูแลเงินเฟ้อ หรือสร้างส่วนต่างกำไรให้แบงก์กันแน่

คำถามเหล่านี้ เกิดขึ้นในใจลูกหนี้หลายคน ไม่ว่าจะเป็นลูกหนี้สินเชื่อรายย่อย ผ่อนบ้าน ผ่อนรถ ผ่อนบัตรเครดิต ลูกหนี้สินเชื่อธุรกิจ กลุ่มเอสเอ็มอี ที่แบกรับต้นทุนทางการเงินจากดอกเบี้ยที่ปรับตัวขึ้นในช่วง 1 ปีกว่าๆ ที่ผ่านมา ถึงความสมเหตุสมผลระหว่างอัตราดอกเบี้ยนโยบาย อัตราเงินเฟ้อ และส่วนต่างรายได้ดอกเบี้ยสุทธิ (NIM)

ดอกเบี้ยนโยบาย เครื่องมือดูแลเสถียรภาพเศรษฐกิจ

อัตราดอกเบี้ยนโยบายของไทย ณ ปัจจุบันอยู่ที่ 2.5% นับเป็นอัตราที่สูงสุดในรอบ 10 ปีนับตั้งแต่มติที่ประชุมคณะกรรมการนโยบายการเงิน (กนง.) เมื่อเดือนตุลาคม 2556

อย่างไรก็ตาม อัตราดอกเบี้ยนโยบายที่ระดับปัจจุบัน มีการปรับขึ้นมาเป็นระยะๆ เพื่อต่อสู้กับเงินเฟ้อ และการปรับขึ้นครั้งล่าสุดเกิดขึ้นเมื่อเดือนกันยายน 2566 แล้วคงในระดับนี้มาแล้วเกือบ 4 เดือนจนถึงปัจจุบัน เพื่อรอการพิจารณาจาก กนง.ในการประชุมนัดแรกของปีนี้ โดยมีกำหนดวันที่ 7 กุมภาพันธ์ 2567

สำหรับอัตราดอกเบี้ยนโยบาย เป็นอัตราที่กำหนดโดยธนาคารกลาง เป็นอัตราดอกเบี้ยที่สำคัญที่สุดที่จะส่งผลกับอัตราดอกเบี้ยอื่นๆ ในระบบเศรษฐกิจ และเป็นอัตราที่ธนาคารกลางจ่ายดอกเบี้ยให้กับธนาคารพาณิชย์ที่เอาเงินมาฝาก หรือเป็นอัตราที่ธนาคารกลางเก็บดอกเบี้ยจากธนาคารพาณิชย์ที่มากู้เงิน ซึ่งอัตราดอกเบี้ยนโยบายจะส่งผลกับอัตราดอกเบี้ยที่ธนาคารพาณิชย์คิดกับลูกค้าที่เป็นผู้กู้หรือผู้ฝากเงินต่อไป

สำหรับประเทศไทย ธปท.กำหนดให้ “อัตราดอกเบี้ยธุรกรรมซื้อคืนพันธบัตรแบบทวิภาคีระยะ 1 วัน” หรือ R/P เป็นอัตราดอกเบี้ยนโยบาย

เงินเฟ้อพุ่งหลังสงครามรัสเซีย-ยูเครน ก่อนลดลงในปลายปี 2566

ส่วนอัตราเงินเฟ้อทั่วไปของไทย ตามข้อมูลจากสำนักงานสภาพัฒนาการเศรษฐกิจและสังคมแห่งชาติ (สศช.) พบว่า ตั้งแต่ปี 2560-2566 พบว่า ณ สิ้นปี 2560 อัตราเงินเฟ้ออยู่ที่ 0.70% แล้วไต่ขึ้นมาอยู่ที่ 1.1% ในปี 2561 และลดลงเป็น 0.7% ในปี 2562 และหล่นไปติดลบ 0.8% ในปี 2563 ช่วงวิกฤติโควิด แต่ก็พุ่งทะยานไปอยู่ที่ 6.1% ในปี 2565 ซึ่งเป็นผลจากสงครามรัสเซีย-ยูเครน ก่อนจะค่อยๆ ลดลงในช่วงปลายปี 2566

ทั้งนี้ เงินเฟ้อ คือภาวะที่ระดับราคาสินค้าและบริการโดยทั่วไปในประเทศปรับสูงขึ้นต่อเนื่อง ทำให้เงินจำนวนเท่าเดิมซื้อสินค้าและบริการได้น้อยลง หรือต้องจ่ายเงินมากขึ้น เพื่อให้ได้สินค้าและบริการจำนวนเท่าเดิม หรือพูดรวมๆ ว่า ของแพงขึ้น

ขณะที่ ธปท.ดำเนินนโยบายการเงินภายใต้กรอบเป้าหมายเงินเฟ้อแบบยืดหยุ่น (Flexible Inflation Targeting) มาตั้งแต่เดือนพฤษภาคม 2543 โดยให้ความสำคัญกับการรักษาเสถียรภาพด้านราคาผ่านการกำหนดเป้าหมายเงินเฟ้อ ควบคู่ไปกับการดูแลการขยายตัวทางเศรษฐกิจและการรักษาเสถียรภาพของระบบการเงิน โดยในปี 2567 กนง.ประกาศกรอบเป้าหมายเงินเฟ้อที่ 1-3%

NIM คืออะไร สะท้อนกำไรแบงก์อู้ฟู่จริงหรือ

ธปท.เคยอธิบาย NIM หรือ ส่วนต่างรายได้ดอกเบี้ยสุทธิ ไว้ว่าเป็นเครื่องชี้ที่สะท้อนความสามารถในการหารายได้ของธนาคารพาณิชย์จากส่วนต่างระหว่างดอกเบี้ยรับและดอกเบี้ยจ่าย

โดยองค์ประกอบที่สำคัญของดอกเบี้ยรับ คือ ปริมาณเงินกู้และอัตราดอกเบี้ยเงินกู้ ซึ่งในการกำหนดอัตราดอกเบี้ยเงินกู้ ธนาคารพาณิชย์จะต้องพิจารณาถึงต้นทุนต่าง ๆ ทั้งต้นทุนทางการเงิน ต้นทุนความเสี่ยงจากการให้กู้ หากลูกหนี้ไม่ชำระหนี้ และต้นทุนการดำเนินงาน รวมถึงผลกำไรเพื่อการดำเนินธุรกิจและการเติบโตในอนาคต

ทั้งนี้ หากต้นทุนต่างๆ ของธนาคารพาณิชย์ปรับลดลง ทั้งจากการลดต้นทุนความเสี่ยงของลูกหนี้ การลดต้นทุนการดำเนินงานจากการเพิ่มประสิทธิภาพของธนาคารพาณิชย์ รวมทั้งการส่งเสริมการแข่งขันในระบบการเงิน จะทำให้ธนาคารพาณิชย์สามารถส่งผ่านต้นทุนที่ลดลงไปยังธุรกิจและประชาชน ซึ่งจะทำให้ส่วนต่างรายได้ดอกเบี้ยสุทธิ หรือ NIM ปรับลดลง และเอื้อต่อการเติบโตทางเศรษฐกิจที่ยั่งยืนของประเทศต่อไป

โดยข้อมูลจาก ธปท.ระบุว่าในช่วง 5 ปีที่ผ่าน NIM ในระบบธนาคารพาณิชย์ของไทย อยู่ที่ 2-3% ซึ่งต่างจากส่วนต่างของดอกเบี้ยเงินกู้ MLR ลบด้วยดอกเบี้ยเงินฝากออมทรัพย์ ที่เรียกกันทั่วไปว่า “สเปรด” ซึ่งในปัจจุบันมีการคำนวณไว้ว่าห่างกันถึง 8%

อย่างไรก็ตาม ในมุมมองของ ธปท.มักอธิบายว่า การวัดส่วนต่างอัตราดอกเบี้ย หรือ สเปรด จะคำนวณจากดอกเบี้ยรับทั้งสิ้น ลบจำนวนดอกเบี้ยจ่ายทั้งสิ้น หารด้วยสินทรัพย์ทั้งสิ้น หรือ NIM เพราะสะท้อนข้อเท็จจริงมากที่สุด เนื่องจากในสินเชื่อก็มีบางส่วนที่เป็น NPL ไม่สามารถสร้างรายได้ ขณะที่เงินฝากบางส่วนก็ไม่มีดอกเบี้ย รวมทั้งเป็นวิธีการที่หลายประเทศใช้ในการเทียบเคียงเพื่อให้มีมาตรฐานเดียวกัน

อีกทั้งกำไรสุทธิของธนาคารยังมีต้นทุนการลงทุนพัฒนาระบบ ต้นทุนการตั้งกองทุนเพื่อรองรับความเสี่ยง เพื่อรักษาเสถียรภาพของระบบการเงินของประเทศ ขณะนี้จึงมีฝ่ายนายธนาคารออกมาให้ความเห็นว่า กำไรแบงก์กว่า 2 แสนล้าน ไม่ได้บ่งชี้ว่าแบงก์ไทยรวยอู้ฟู่เมื่อเทียบกับธุรกิจอุตสาหกรรมอื่นๆ

แต่ในความรู้สึกของลูกหนี้ ที่จ่ายดอกเบี้ยให้แบงก์ในภาวะเศรษฐกิจเช่นปัจจุบัน ลูกหนี้จำนวนมากจึงรู้สึกถึง “สเปรด” หรือ “ส่วนต่างดอกเบี้ย” ที่คิดง่ายๆ ว่าห่างกันมาก จนทำให้แบงก์เป็นเสือนอนกิน และสะสมกำไรบนความทุกข์ของลูกหนี้ ทั้งที่ต้นทุนของธุรกิจธนาคารเพื่อป้องกันความเสี่ยงจากหนี้เสีย คือสิ่งที่ซ้อนอยู่ในตัวเลขที่ลูกหนี้เห็น

อย่างไรก็ตาม ประเด็นนี้ก็จะทำให้การประชุม กนง.นัดแรกปีนี้ ในวันที่ 7 กุมภาพันธ์นี้ เป็นที่จับจ้องของหลายฝ่าย และเพิ่มแรงกดดันให้ กนง.ทั้ง 8 คนมากกว่าการประชุมครั้งไหนๆ แน่นอน

ติดตามข่าวสารอัปเดต เศรษฐกิจ เศรษฐกิจโลก เศรษฐกิจในประเทศ บทวิเคราะห์เศรษฐกิจ ล่าสุด ได้ที่นี่

ข่าวเศรษฐกิจ : https://www.thairath.co.th/money/economics

เศรษฐกิจในประเทศ : https://www.thairath.co.th/money/economics/thailand_econ

เศรษฐกิจโลก : https://www.thairath.co.th/money/economics/world_econ

ติดตามเพจ Facebook : Thairath Money ได้ที่ลิงก์นี้ https://www.facebook.com/ThairathMoney