ทรีนีตี้ ชี้ Uptick วันแรก ทำชอร์ตเซลหาย 80% เชื่อเห็นดอกเบี้ยลด หนุนฝรั่งซื้อหุ้นไทย ไป 1,430 จุด

“Summary“

- บล.ทรีนีตี้ คาดเงินไหลเข้าตลาดหุ้นไทยไตรมาส 4/67 ประเมินกรอบดัชนีที่ 1,240-1,430 จุด ชี้มาตรการ Uptick ลดปริมาณชอร์ตเซลในตลาดกว่า 80% พบหุ้นส่วนใหญ่อยู่ในกระดาน NVDR

Latest

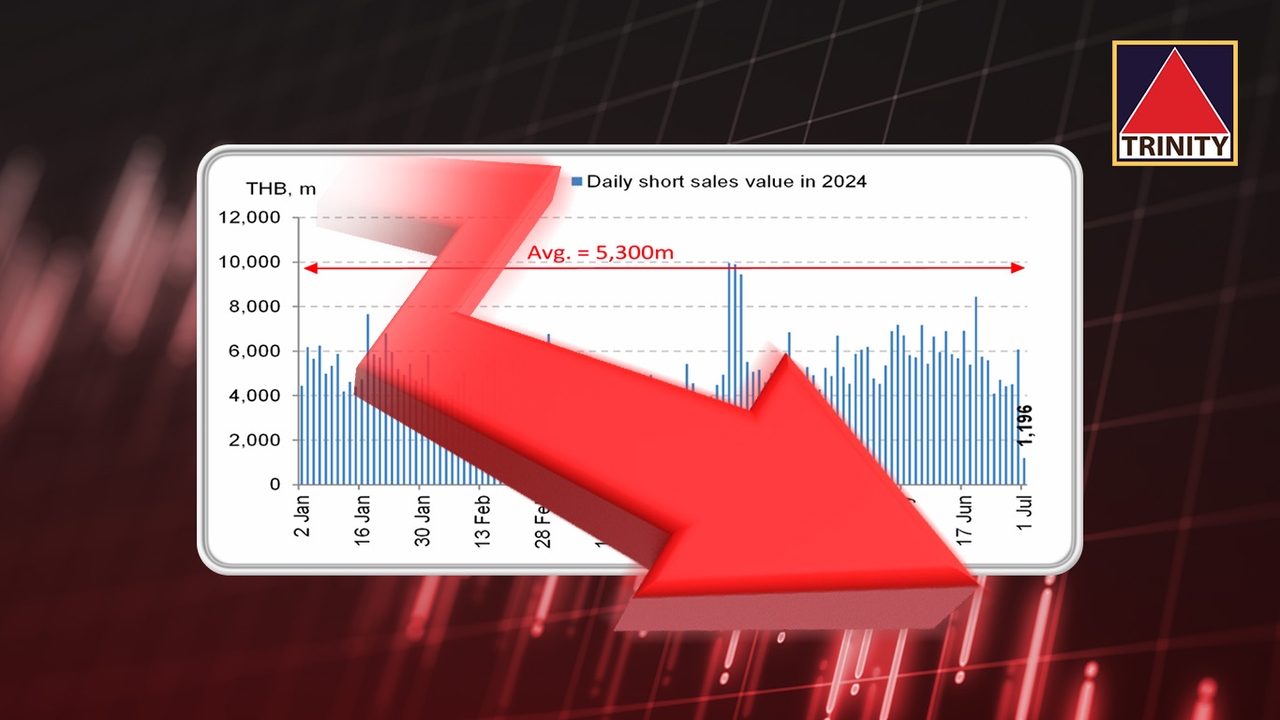

หลังจากตลาดหลักทรัพย์ฯ ประกาศใช้มาตรการ Uptick Rule เมื่อวานเป็นวันแรก พบว่าสัดส่วนของปริมาณการซื้อขายจาก Program trading ลดลงอย่างชัดเจนในวันแรก ด้าน บล.ทรีนีตี้ ชี้ทำให้มูลค่าชอร์ตเซลต่อวันลดลงราว 80% เหลืออยู่ราว 1,196 ล้านบาท ซึ่งมีผลใกล้เคียงกับในอดีต ที่ตลาดหุ้นไทยเคยใช้มาตรการ Uptick Rule เมื่อปี 2563

ส่วนทิศทางตลาดหุ้นไทยในช่วงครึ่งหลังของปี 2567 ประเมินว่าจะถูกขับเคลื่อนโดยนักลงทุนสถาบัน มองการเคลื่อนไหวของดัชนีตลาดหุ้นไทยในช่วง 1,240-1,430 จุด โดยแนะนําให้ลงทุนในกลุ่มอุตสาหกรรมที่เน้นการขยายตัวของกําไร

ดร.วิศิษฐ์ องค์พิพัฒนกุล ประธานเจ้าหน้าที่บริหาร บริษัทหลักทรัพย์ ทรีนีตี้ จํากัด กล่าวว่า หลังจากตลาดหลักทรัพย์ฯ ประกาศใช้มาตรการ Uptick Rule พบว่าสัดส่วนของปริมาณการซื้อขายจาก Program trading ลดลงอย่างชัดเจนในวันแรก ขณะเดียวกัน สัดส่วนของส่วนแบ่งการตลาดรายโบรกเกอร์ ก็ปรับตัวลดลงเมื่อเทียบกับก่อนการใช้มาตรการดังกล่าว

ทั้งนี้ การบังคับใช้มาตรการ Uptick Rule วันแรกในปี 2567 นี้ ทำให้มูลค่าธุรกรรมชอร์ตเซล (Short Selling) ต่อวันลดลงราว 80% เหลืออยู่ราว 1,196 ล้านบาท จากเดิมเฉลี่ยอยู่ที่ 5,300 ล้านบาท ซึ่งมีผลใกล้เคียงกับในอดีตที่ตลาดหุ้นไทยเคยใช้มาตรการ Uptick Rule เมื่อปี 2563 ที่ยอดชอร์ตเซลลดลงราว 80%

นอกจากนี้ พบว่าหุ้นที่เห็นการปรับลดของธุรกรรมชอร์ตเซลมากสุด จากการบังคับใช้มาตการ Uptick Rule จะเห็นว่าส่วนใหญ่เป็นหุ้นในกระดาน NVDR ได้แก่ JAS-R, SCGP-R, TTB-R, BYD และ CPF-R เป็นต้น

อย่างไรก็ตาม จะเห็นว่าการบังคับใช้มาตรการ Uptick Rule ส่งผลกระทบกับปริมาณการซื้อขายต่อวันให้ปรับตัวลดลง เมื่อเทียบกับช่วงที่ผ่านมาที่มีปริมาณซื้อขายต่ำอยู่แล้ว และมีอัตราการหมุนเวียนการซื้อขาย (Turnover ratio) อยู่ที่ 62.8% เท่านั้น ต่ำกว่าค่าเฉลี่ย 80% โดยมองว่านักลงทุนต่างประเทศกำลัง ชะลอการลงทุน โดยหลักจากรอสัญญาณการลดดอกเบี้ยของธนาคารกลางสหรัฐฯ และการเลือกตั้งสหรัฐฯ

ดร.วิศิษฐ์ กล่าวอีกว่า นักลงทุนต่างชาติอาจจะเริ่มสนใจหุ้นไทยเมื่อส่วนต่างอัตราผลตอบแทน (Earning yield gap) ของตลาดหุ้นไทย เมื่อเปรียบเทียบกับพันธบัตรรัฐบาล (Bond Yield) 10 ปีของสหรัฐฯ อยู่ที่ค่าเฉลี่ย 3.24% หรือระดับดัชนีตลาดหุ้นไทยที่ 1,250 จุด จะมีกระแสเงินลงทุนของนักลงทุนไหลเข้าในปลายไตรมาส 4/67 โดยเฉพาะอย่างยิ่งหุ้นกลุ่มธนาคารที่มีปันผลสูง

ทั้งนี้ มองว่าตลาดหุ้นไทยช่วงครึ่งปีแรกของปี 2567 ได้ผ่านช่วงเวลาที่เลวร้ายสุดในด้านเงินทุนเคลื่อนย้ายไหลออกไปแล้ว หลังเงินทุนเคลื่อนย้ายไหลออกในไตรมาส 1 และ 2 ไปแล้วกว่า 1.1 แสนล้านบาท

สำหรับแนวโน้มการลงทุนในช่วงครึ่งหลังของปี 2567 ในช่วงสั้น 1-3 เดือนข้างหน้า ค่าเงินเหรียญสหรัฐจะยังคงแข็งค่าเนื่องจากการเพิ่มขึ้นของส่วนต่าง (Gap) ของอัตราดอกเบี้ยนโยบายของสหรัฐฯ และธนาคารกลางอื่นทั่วโลกยังอยู่สูง

นอกจากนี้ คาดการณ์ว่าธนาคารกลางสหรัฐฯ อาจจะลดอัตราดอกเบี้ยนโยบายลง 0.25% หรือคงดอกเบี้ย และคาดการณ์คณะกรรมการนโยบายการเงิน (กนง.) จะคงอัตราดอกเบี้ยทั้งปี

ขณะที่ความเสี่ยงจากความไม่แน่นอนทางการเมือง ถ้าทำให้การเบิกจ่ายงบประมาณปี 2567 ล่าช้า ก็จะนำไปสู่การลดลงของกำไรสุทธิต่อหุ้นของตลาดหุ้นไทย และตลาดหุ้นโลกมักปรับตัวลดลงกว่า 10% โดยเฉลี่ยก่อนการเลือกตั้งประธานาธิบดีสหรัฐฯ 4 เดือน (สถิติจากการเลือกตั้ง 25 ปีย้อนหลัง)

ส่วนตลาดหุ้นในไตรมาส 3/67 จะถูกขับเคลื่อนโดยนักลงทุนสถาบัน จากเม็ดเงินกองทุน TESG มองการเคลื่อนไหวของดัชนีตลาดหุ้นไทยในช่วงที่เหลือของปีที่ 1,240-1,430 จุด มองตลาดหุ้นไทยเป็น K shape และเป็น sector selection โดยแนะนำให้ลงทุนในกลุ่มอุตสาหกรรมที่เน้นการขยายตัวของกำไร คือ กลุ่มอิเล็กทรอนิกส์, กลุ่มอาหาร, กลุ่มโทรคมนาคม, กลุ่มโรงไฟฟ้า และกลุ่มโรงพยาบาล

นอกจากนี้ แนะนำลงทุนหุ้นที่มีโอกาสเติบโต ปัจจัยพื้นฐานแข็งแกร่ง และอิงกับเม็ดเงินของกองทุน TESG ได้แก่ GPSC, BGRIM, KTB และ SCB เป็นต้น

อ่านข่าวหุ้น และการลงทุน กับ Thairath Money ได้ที่

ติดตามเพจ Facebook : Thairath Money ได้ที่ลิงก์นี้