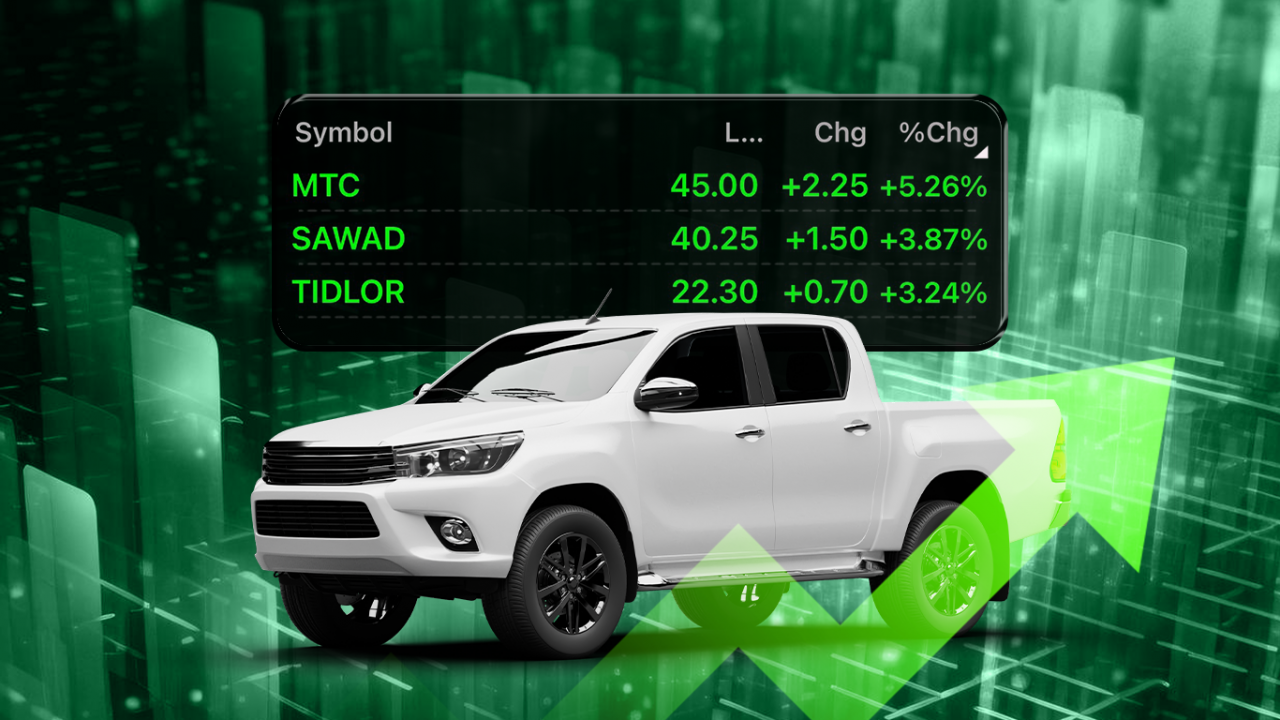

หุ้นสินเชื่อทะเบียนรถ MTC-SAWAD-TILOR บวกยกแผง ลุ้นดอกเบี้ยลง กดต้นทุนลด

Latest

หุ้นกลุ่มสินเชื่อทะเบียนรถยนต์ปรับตัวเพิ่มขึ้นอย่างคึกคัก โดยในช่วงปิดการซื้อขายช่วงเช้า วันที่ 2 กุมภาพันธ์ ปรับตัวขึ้น ทั้ง 3 หลักทรัพย์ บริษัท เมืองไทย แคปปิตอล จำกัด (มหาชน) หรือ MTC ปิดที่ 45.00 บาท เพิ่มขึ้น 2.25 บาท หรือเพิ่มขึ้น 5.26%, บริษัท เงินติดล้อ จำกัด (มหาชน) หรือ TIDLOR ปิดที่ 22.30 บาท เพิ่มขึ้น 1.50 บาท เพิ่มขึ้น 3.87%, บริษัท ศรีสวัสดิ์ คอร์ปอเรชั่น จำกัด (มหาชน) ปิดที่ 40.25 บาท เพิ่มขึ้น 1.50 บาท เพิ่มขึ้น 3.87% โดยนักวิเคราะห์มองว่า ในไตรมาสที่ 4 จะได้รับแรงกดดันจากจำนวนรถยนต์ที่เพิ่มขึ้น แต่จะได้รับประโยชน์ในระยะยาว จากอัตราดอกเบี้ยที่มีแนวโน้มลดลง

บริษัทหลักทรัพย์ เอเซีย พลัส ชี้ว่า จากกรณีที่ ธนาคารแห่งประเทศไทย หรือ ธปท. ได้รายงาน ภาพรวมดัชนีราคารถยนต์มือสอง ธ.ค. 66 ที่ 70.9 ลดลง 3.4% จากเดือนก่อน หรือลดลง 18.9% จากช่วงเดียวกันของปีก่อน ทั้งดัชนีราคารถยนต์นั่งมือสองที่ 77.3 ลดลง 3.5% จากเดือนก่อน และลดลง 20.2% จากปีก่อน และดัชนีราคารถยนต์บรรทุกมือสอง เท่ากับ 61.8 ลดลง 3.5% จากเดือนก่อนและลดลง 22.7% จากปีก่อน

โดยความเห็นฝ่ายวิจัย ภาพดังกล่าวมีผลต่อราคาขายรถยึดของ ธ.พ. และกลุ่มจำนำทะเบียนรถ อย่างไรก็ดีด้วยข้อมูลดังกล่าวเป็นของ ธ.ค. จึงสะท้อนลงในงบไตรมาสที่ 4 ของกลุ่ม ธ.พ. ที่ประกาศออกมาแล้ว

แต่คาดลบต่อกลุ่มจำนำทะเบียน ทั้ง TIDLOR, MTC และ SAWAD ที่จะประกาศงบไตรมาสที่ 4 ในช่วงปลาย ก.พ. 67 สำหรับดัชนีราคารถยนต์มือสอง แม้ยังปรับตัวลง ติดต่อกันเป็นเดือนที่ 4 เพียงแต่อัตราการปรับลดเริ่มชะลอ จาก ก.ย. 66

โดยสาเหตุของ การปรับฐาน ในมุมมองฝ่ายวิจัยมาจากทั้งฝั่งรถยนต์ที่ออกมาอย่างสถานการณ์ NPL ของสินเชื่อเช่าซื้อในระบบ ที่กระตุกตัวขึ้น นำไปสู่การเร่งระบายรถยึดต่อเนื่อง ขณะที่ฝั่งกำลังซื้อ อ่อนแรง สะท้อนจากยอดขายรถยนต์ใหม่ในประเทศ เชิง YoY หดตัวติดต่อกัน 7 เดือน และปิดปี 2566 มียอดขายรถยนต์ใหม่ 775,780 คัน เหตุเพราะภาวะค่าครองชีพสูง และการเบิกจ่ายงบประมาณภาครัฐล่าช้า ส่งผลต่อความต้องการใช้รถยนต์เชิงพาณิชย์

อีกทั้งการคุมเข้มสินเชื่อเช่าซื้อของ ธ.พ. แม้กระทั่ง KKP ที่สินเชื่อเช่าซื้อโตสวนกลุ่มฯ ตั้งแต่ยุค COVID กลับมาคุมเข้มนโยบายสินเชื่อเช่าซื้อตั้งแต่ไตรมาสที่ 3 ด้านการเข้ามาของรถยนต์ไฟฟ้า (นับเฉพาะ BEV) และการแข่งขันเชิงราคาของรถ กลุ่มดังกล่าว คาดมีผลบางส่วน แต่ยังไม่ใช่ปัจจัยหลัก เนื่องจากยอดขาย BEV ปี 2566 อยู่ที่ 73,568 คัน แม้เพิ่มก้าวกระโดดจากปี 2565 ที่ 10,455 คัน แต่ยังคิดเป็นสัดส่วนราว 9.5% ของยอดขายรถยนต์ใหม่ปี 2566 ภาพรวมจึงมองว่าการปรับลดของดัชนีราคารถยนต์มือสองมาจาก Supply NPL ของพอร์ตเช่าซื้อมากกว่า

โดยฝ่ายวิจัยประเมินดัชนีราคารถยนต์มือสองช่วง BANK เท่าตลาด AUTO TITLE LOAN ช่วงครึ่งปีแรกของปี 67 ปรับฐานจากเดือนก่อนต่อ จากแรงกดดันฝั่ง Supply ตามการเร่งบริหารจัดการ NPL พอร์ตเช่าซื้อของกลุ่มฯ

อย่างไรก็ดี ประเมินอัตราการลดลงเชิง MoM น่าจะเบาลง และคาดดัชนีเริ่มทรงตัวช่วง ครึ่งปีหลังของปี 67 หลังการเบิกจ่ายงบประมาณภาครัฐ กระจายเข้าสู่ระบบ หนุนความต้องการใช้รถยนต์เชิงพาณิชย์มากขึ้น

สำหรับกลุ่มธนาคาร คงมุมมอง Neutral เลือก ธ.พ. ที่คาดว่ามีภูมิคุ้มกันสูงกว่า กลุ่มฯ อย่าง TTB จาก Tax shield และการใส่สำรอง ส่วนเพิ่ม 5 พันล้านบาทงวดไตรมาส 4 พร้อมรองรับความผันผวนของเศรษฐกิจมหภาคทั้ง NPL และโอกาสในการเปลี่ยนทิศของอัตราดอกเบี้ยนโยบาย และคาด อัตราเงินปันผล 5%-6% ต่อปี อีกทั้งพอร์ตเช่าซื้อรถไม่ได้เติบโตมากช่วงที่ผ่านมา เช่นเดียวกับ TISCO ที่คุมเข้มพอร์ตเช่าซื้อตั้งแต่ก่อน COVID ทำให้แรงกดดันจากผลขาดทุนรถยึด น้อยกว่ากลุ่มฯ พร้อมคาดหมาย Div Yield 7%-8% ต่อปี และได้ประโยชน์หากอัตราดอกเบี้ยกลับทิศเป็นขาลง

ด้านกลุ่มจำนำทะเบียน แม้แรงกดดันด้าน NPL ยังมีอยู่ แต่มีปัจจัยหนุนจาก สถานการณ์อัตราดอกเบี้ยมีโอกาสเปลี่ยนทาง เบื้องต้นยังคงมุมมองเดิม เรียงตามความชอบ TIDLOR, MTC, SAWAD

อ่านข่าวหุ้น และการลงทุน กับ Thairath Money ได้ที่

ติดตามเพจ Facebook : Thairath Money ได้ที่ลิงก์นี้