หุ้นกู้จ่อครบกำหนด 1.5 แสนล้าน High Yield เสี่ยง “Roll Over” ไม่ได้ เชื่อปีนี้ไม่มีผิดนัดแล้ว

“Summary“

- สมาคมตราสารหนี้ไทย (ThaiBMA) เผยในช่วงไตรมาส 4/66 มีหุ้นกู้ระยะยาวครบกำหนดทั้งสิ้น 156,750 ล้านบาท คาดกลุ่ม Investment Grade ออกจำหน่ายหุ้นกู้รุ่นใหม่เพื่อทดแทนรุ่นเดิมที่ครบกำหนดไถ่ถอน (Roll Over) ได้ไม่น่าห่วง ส่วนกลุ่ม High Yield เสี่ยง “Roll Over” ไม่ได้ เชื่อเตรียมแผนสำรองไว้แล้ว

Latest

เข้าสู่ช่วงไตรมาสสุดท้ายของปี 2566 สถานการณ์ในตลาดตราสารหนี้ โดยเฉพาะการลงทุนใน “หุ้นกู้” ยังมีความกังวลจากอัตราดอกเบี้ยนโยบายที่อยู่ในระดับสูง ซึ่งส่งผลกระทบโดยตรงต่อต้นทุนการเงิน ทำให้บริษัทจดทะเบียนบางรายมีความเสี่ยงการผิดนัดชำระหนี้ เป็นปัจจัยกดดันความเชื่อมั่นนักลงทุน ที่อาจทำให้การออกจำหน่ายหุ้นกู้รุ่นใหม่เพื่อทดแทนรุ่นเดิมที่ครบกำหนดไถ่ถอน (Roll Over) มีความเสี่ยงเพิ่มขึ้นหรือไม่

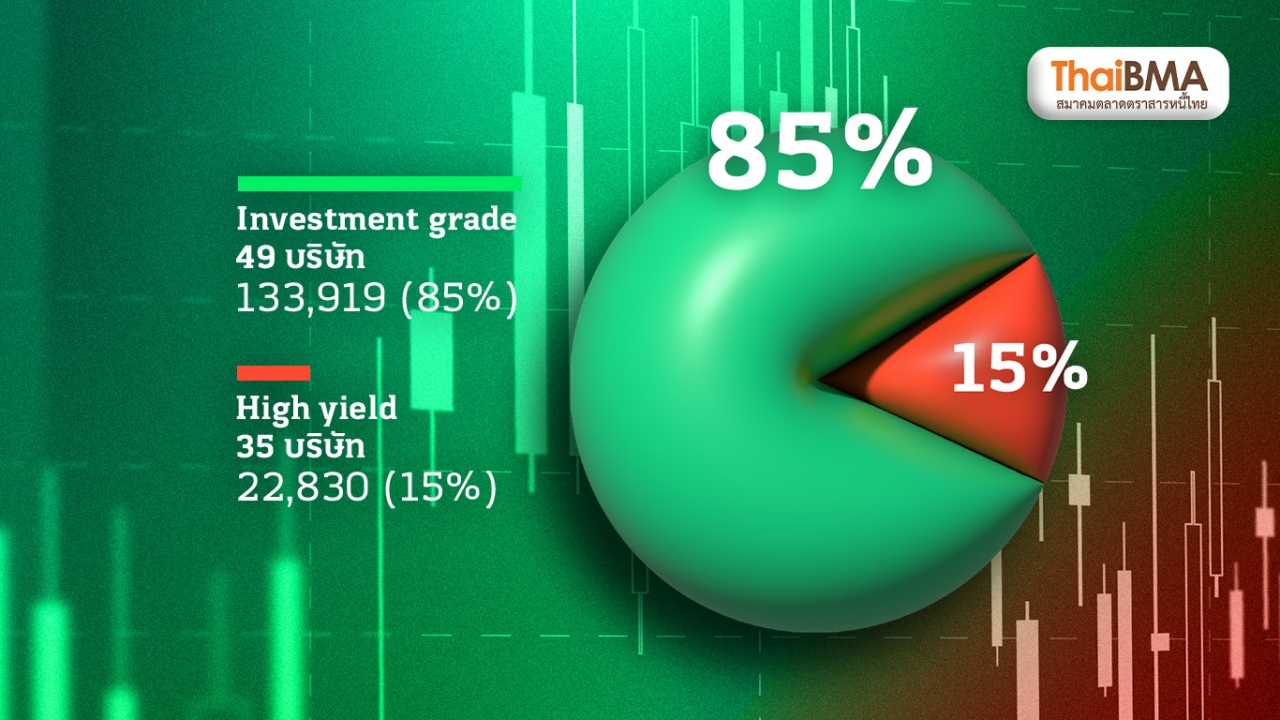

ข้อมูลจากสมาคมตราสารหนี้ไทย (ThaiBMA) ระบุว่า ไตรมาส 4/66 มีหุ้นกู้ระยะยาวครบกำหนดทั้งสิ้น 156,750 ล้านบาท โดยแบ่งตามกลุ่มอันดับเครดิตเป็น Investment Grade จำนวน 49 บริษัท มูลค่า 133,919 ล้านบาท หรือคิดเป็นสัดส่วน 85% ของมูลค่าหนี้คงค้างทั้งหมด ส่วนกลุ่มดอกเบี้ยสูง (High Yield) มีจำนวน 35 บริษัท มูลค่า 22,830 ล้านบาท หรือคิดเป็นสัดส่วน 15% ของมูลค่าหนี้คงค้างทั้งหมด

อริยา ติรณะประกิจ รองกรรมการผู้จัดการ สมาคมตลาดตราสารหนี้ไทย (ThaiBMA) เปิดเผยว่า หุ้นกู้ระยะยาวที่จะครบกำหนดในไตรมาสที่ 4/66 ส่วนมากเป็นบริษัทใหญ่ที่มีฐานะการเงินแข็งแกร่ง ทำให้เชื่อว่าการออกจำหน่ายหุ้นกู้รุ่นใหม่เพื่อทดแทนรุ่นเดิมที่ครบกำหนดไถ่ถอน (Roll Over) นั้นจะสามารถทำได้ และไม่น่าเป็นห่วง

ส่วนหุ้นกู้กลุ่มดอกเบี้ยสูงนั้น ส่วนใหญ่เป็นหุ้นกู้ที่ไม่ได้จัดอันดับเครดิต จะต้องพิจารณาความเสี่ยงเป็นรายบริษัท ซึ่งมีทั้งบริษัทจดทะเบียนและบริษัทนอกตลาดหลักทรัพย์ แต่ส่วนมากมักกำหนดเสนอขายให้กองทุนและผู้ลงทุนรายใหญ่ หรือ High Net Worth เท่านั้น ซึ่งมองว่าบริษัทมีการเตรียมแผนสำรองในการหาแหล่งเงินทุนสำรองทางอื่น เพื่อให้สามารถชำระหนี้คืนได้ไว้แล้ว ดังนั้น จึงเชื่อว่าในไตรมาส 4/66 นี้จะไม่มีบริษัทที่ผิดนัดชำระหนี้เพิ่ม (default)

ทั้งนี้ จะเห็นว่าในช่วงที่ผ่านมา บริษัทผู้เสนอขายหุ้นกู้บางราย ได้ชะลอแผนการออกหุ้นกู้ชุดใหม่ จากการเสนอขายหุ้นกู้ทำได้ลำบากขึ้น และเพื่อรอจังหวะตลาดและอัตราดอกเบี้ยที่เหมาะสม โดยมองว่าปีนี้ Sentiment ของตลาดไม่ค่อยดีนัก เนื่องจากประเด็นกดดันจากปัญหาเฉพาะตัวของบริษัทบางรายที่มีการผิดนัดชำระหนี้

ขณะเดียวกัน ผู้ออกหุ้นกู้ภาคเอกชนที่มีอันดับเครดิตสูง ยังสามารถออกและเสนอขายหุ้นกู้ได้ตามที่ต้องการ โดยกลุ่มอุตสาหกรรมที่มีมูลค่าการออกสูงสุดคือกลุ่มเงินทุนและหลักทรัพย์ ตามมาด้วยกลุ่มพลังงาน กลุ่มอสังหาริมทรัพย์ และกลุ่มธนาคาร

อย่างไรก็ตาม ปัจจุบันมูลค่าคงค้างหุ้นกู้ที่มีปัญหา ณ วันที่ 30 กันยายน 2566 มีมูลค่ารวม 39,765 ล้านบาท ไม่รวมหุ้นกู้ที่อยู่ในการฟื้นฟูกิจการ โดยคิดเป็นสัดส่วนไม่เกิน 1% ของมูลค่าตลาดตราสารหนี้ทั้งหมด ซึ่งบางบริษัทที่กำลังอยู่ระหว่างการปรับโครงสร้าง ก็มีโอกาสที่จะสามารถฟื้นตัวกลับมาได้

นอกจากนี้ คาดว่ายอดการออกหุ้นกู้ระยะยาวทั้งปี 2566 มีโอกาสแตะที่ระดับ 1 ล้านล้านบาท สูงกว่ายอดการออกเฉลี่ยในช่วง 7 ปี (ปี 2559-2565) ที่ 9.5 แสนล้านบาท โดยหุ้นกู้ของบริษัทที่มีกระแสเงินสดและความแข็งแกร่งด้านฐานะการเงิน ยังคงได้รับการตอบรับที่ดีจากนักลงทุน

แม้อัตราดอกเบี้ยจะอยู่ในทิศทางขาขึ้นมาตลอดตั้งแต่ต้นปี ทำให้ต้นทุนทางการเงินปรับตัวสูงขึ้นมาก จนบริษัทเอกชนที่เปราะบางบางรายเกิดปัญหาในการชำระหนี้คืน ตลาดตราสารหนี้ไทยยังคงขยายตัวได้ 5.8% ในช่วง 3 ไตรมาสแรกของปี 2566 จากการเพิ่มขึ้นของมูลค่าคงค้างตราสารหนี้ที่ออก

ด้าน เทิดศักดิ์ ทวีธีระธรรม รองกรรมการผู้อำนวยการ สายงานวิจัย บริษัทหลักทรัพย์ เอเซีย พลัส จำกัด เปิดเผยว่า ปัจจุบันเชื่อว่าสถานการณ์ของอัตราดอกเบี้ยจากนี้ไปจะอยู่ในระดับคงที่ ซึ่งโดยปกติหากอัตราดอกเบี้ยไม่มีแนวโน้มการปรับเพิ่มขึ้น จะส่งผลให้การออกหุ้นกู้ใหม่ๆ มีอัตราเร่งลดลง เมื่อเทียบกับช่วงที่ผ่านมาอัตราดอกเบี้ยมีการปรับเพิ่มขึ้นต่อเนื่อง ทำให้บริษัทจดทะเบียนมีการเร่งออกหุ้นกู้ เพื่อให้ได้ต้นทุนดอกเบี้ยในระดับต่ำ

ทั้งนี้ ในมุมของการลงทุนในตลาดตราสารหนี้ เชื่อว่าจะได้รับความสนใจกลับมาอีกครั้ง เนื่องจากช่วงที่อัตราดอกเบี้ยนโยบายมีแนวโน้มคงที่นั้น จะทำให้นักลงทุนสามารถซื้อหุ้นกู้ได้ในความเสี่ยงที่ลดลง เพราะฉะนั้น คาดว่าในช่วงที่เหลือของปีนี้ ตลาดหุ้นกู้จะกลับสู่ภาวะที่เป็นปกติมากขึ้น ตามภาวะดอกเบี้ย

สำหรับสถานการณ์หุ้นกู้ที่กำลังจะออกใหม่เพื่อทดแทนหุ้นกู้ชุดเดิม (Roll Over) ในช่วงไตรมาสที่ 4/66 จะเป็นอย่างไรนั้น มองว่า ขึ้นอยู่กับภาวะเศรษฐกิจและปัจจัยเฉพาะตัวของบริษัท ซึ่งเชื่อว่าหากเศรษฐกิจดีและไม่มีปัจจัยลบเข้ามากระทบ การ Roll Over ก็จะไม่ติดขัดอะไร

อย่างไรก็ตาม ปัจจัยพื้นฐานและสถานะทางการเงินที่แข็งแกร่งของบริษัทผู้ออกหุ้นกู้ถือเป็นสิ่งสำคัญ เพราะจะสามารถสร้างความเชื่อมั่นให้นักลงทุน ว่าจะมีกระแสเงินสดเข้ามาแน่นอนเพื่อสามารถในการชำระหนี้คืนได้