เปิด 5 แนวคิดการลงทุน ทรงคุณค่าของ ชาร์ลี มังเกอร์

“Summary“

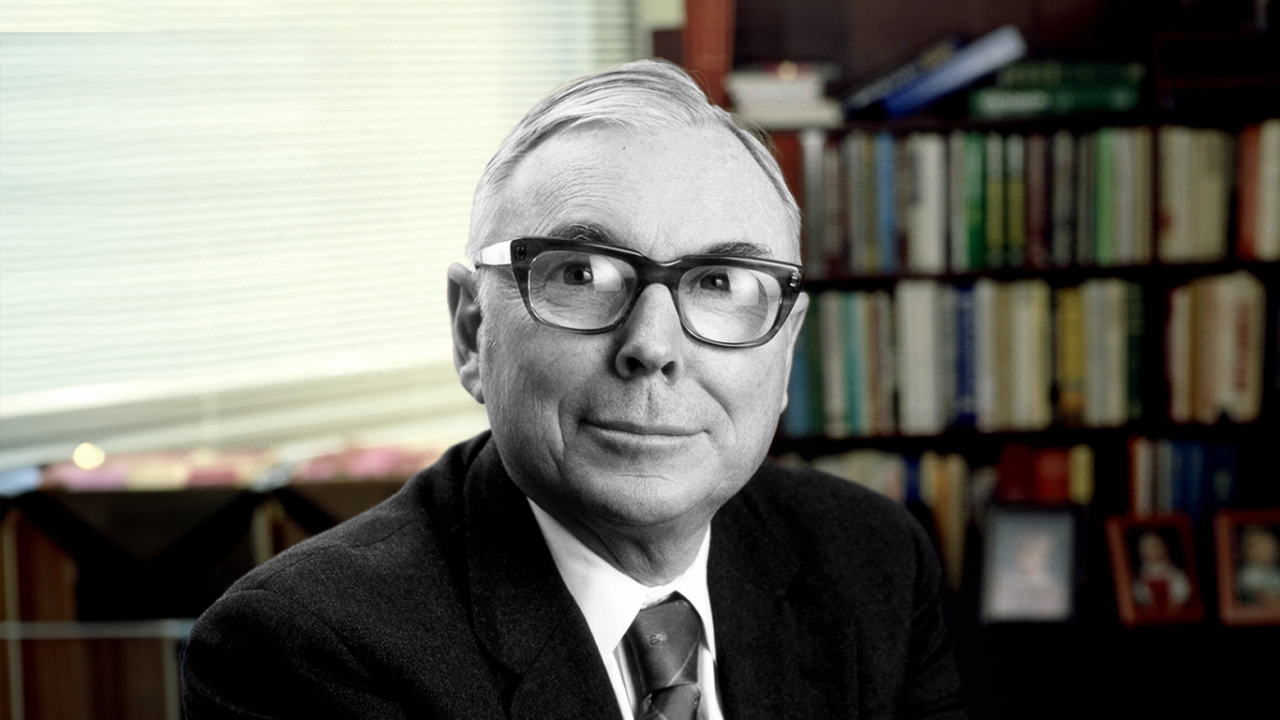

- นับเป็นการสูญเสียครั้งยิ่งใหญ่ สำหรับวงการการลงทุน หลังมีรายงานว่า ชาร์ลี มังเกอร์ รองประธานบริษัท Berkshire Hathaway จากไปอย่างสงบ เมื่อเช้าวันอังคาร (28 พ.ย.) ตามเวลาสหรัฐฯ Thairath Money พาย้อนดูแนวคิดและคำแนะนำการลงทุนของชาร์ลี มังเกอร์ ในช่วงหลายปีที่ผ่านมา

Latest

นับเป็นการสูญเสียครั้งยิ่งใหญ่ สำหรับวงการการลงทุน หลังบริษัท Berkshire Hathaway ออกแถลงการณ์ว่า ชาร์ลี มังเกอร์ รองประธานบริษัทได้จากไปอย่างสงบ ในวัย 99 ปี เมื่อเช้าวันอังคาร (28 พ.ย.) ตามเวลาสหรัฐฯ ท่ามกลางสมาชิกในครอบครัวที่โรงพยาบาลแห่งหนึ่งในรัฐแคลิฟอร์เนีย

ชาร์ลี มังเกอร์ นอกจากเป็นที่รู้จักในฐานะรองประธาน Berkshire Hathaway เขายังเป็นเพื่อนคนสำคัญและมือขวาของนักลงทุนผู้ยิ่งใหญ่วอร์เรน บัฟเฟตต์ เป็นเวลากว่า 6 ทศวรรษ

เขามีส่วนสร้างอาณาจักรการลงทุนของ Berkshire Hathaway ให้เติบโตจนมีมูลค่าตลาดมากถึง 7 แสนดอลลาร์สหรัฐ ในขณะที่เมื่อต้นปีเขามีความมั่งคั่งสุทธิอยู่ที่ 2.3 พันล้านดอลลาร์สหรัฐ

Thairath Money พาย้อนดูแนวคิดและคำแนะนำการลงทุนของชาร์ลี มังเกอร์ ในช่วงหลายปีที่ผ่านมา

1.ลงทุนในสิ่งที่ถนัด

ชาร์ลี มังเกอร์ มีความเชื่อเช่นเดียว วอร์เรน บัฟเฟตต์ เขาเชื่อในทฤษฎีการลงทุน

Circle of Competence หรือ “วงกลมแห่งความถนัด” ที่บอกขอบเขตความรู้ของเราว่ารู้อะไร และไม่รู้อะไร

ชาร์ลี มังเกอร์ เชื่อว่านักลงทุนที่ชาญฉลาดควรมุ่งเน้นไปที่การลงทุนในขอบเขตที่ตัวเองถนัดและมีความเชี่ยวชาญเพื่อหลีกเลี่ยงข้อผิดพลาด

"เราไม่ได้ฉลาดนัก แต่เรารู้ว่าขอบของความฉลาดของเราอยู่ตรงไหน นั่นเป็นส่วนที่สําคัญมากของความฉลาดที่เอามาใช้ได้จริง"

2.ไม่เชื่อในการกระจายความเสี่ยง

การกระจายความเสี่ยง ถือเป็นแนวคิดการลงทุนพื้นฐาน ที่ปรากฏอยู่ในทุกตำรา และเป็นสิ่งที่นักลงทุนส่วนใหญ่ให้ความสำคัญ ยกเว้น ชาร์ลี มังเกอร์ ที่ไม่เชื่อในแนวคิดดังกล่าว และมองว่าการกระจายความเสี่ยงลงทุนหุ้นสามัญเป็นสิ่งที่ไม่สมเหตุสมผล

การกระจายการลงทุนในหลายสินทรัพย์ อาจช่วยลดความเสี่ยงและป้องกันการขาดทุนครั้งใหญ่ ในขณะเดียวกันก็อาจจํากัด Upside potential ที่ให้ผลตอบแทนที่สูง โดยเขาเชื่อว่านักลงทุนที่ลงทุนในหุ้นไม่กี่ตัวด้วยสัดส่วนเงินทุนที่เหมาะสม จะได้รับผลตอบแทนที่ดีกว่าการกระจายเงินลงทุนเพียงเล็กน้อยในหุ้นจํานวนมาก

“หนึ่งในเรื่องไร้สาระที่ถูกสอนในมหาวิทยาลัยสมัยใหม่คือการกระจายความเสี่ยงมากมายนั้น เป็นสิ่งจําเป็นอย่างยิ่งในการลงทุนในหุ้นสามัญ นั่นเป็นความคิดที่บ้ามาก”

3.เชื่อในพลังดอกเบี้ยทบต้น

ชาร์ลี มังเกอร์เชื่อมั่นในพลังของการทบต้น โดยเวลาเป็นปัจจัยที่ทรงพลังที่สร้างการเติบโตให้กับการลงทุน เมื่อการลงทุนเริ่มให้ผลตอบแทน ผลตอบแทนเหล่านั้นสามารถนำมาลงทุนใหม่ได้ ซึ่งอาจนําไปสู่การเติบโตแบบทวีคูณเมื่อเวลาผ่านไป แต่ต้องใช้วินัยในความอดทนในการรอคอย ดังคํากล่าวที่ว่า สิ่งดีๆ มักจะมาหาคนที่รอคอยเสมอ

“เงินก้อนใหญ่ที่สุด ไม่ได้อยู่ในการซื้อหรือขาย แต่อยู่ในการรอคอย”

4.ทำใจให้ชินกับผลตอบแทนที่น้อยลง

การประชุมผู้ถือหุ้นประจําปี 2566 ของ Berkshire Hathaway เมื่อถามถึงแนวโน้มอนาคตของการลงทุนแบบเน้นคุณค่า ชาร์ลี มังเกอร์ มองว่าการลงทุนของนักลงทุนคุณค่าไม่ค่อยสดใสนัก

“ผมคิดว่านักลงทุน VI จะมีช่วงเวลาที่ยากลําบากขึ้นตอนนี้หลายคนกำลังแข่งขันกันเพื่อแย่งชิงโอกาสที่มีน้อยลง ดังนั้นคําแนะนําของผม คือการชินกับการลงทุนที่ให้ผลตอบแทนน้อยลง”

5.เด็กจบใหม่รวยยากขึ้น แนะลงทุนหุ้นสามัญ

หนึ่งในข้อคิดแนะนำที่น่าสนใจชาร์ลี มังเกอร์ คือ คำแนะนำกับเด็กจบใหม่ หรือเริ่มต้นทำงาน โดยเขามองว่า เด็กรุ่นใหม่นั้นโอกาสรวยยากขึ้น โดยเขาได้ให้คำแนะนำการลงทุนสำหรับเด็กจบใหม่ในการประชุมประจำปี 2565 ของบริษัท Daily Journal Corporation โดยเขามองว่าโลกของการลงทุนนับต่อจากนี้จะมีความซับซ้อนและยากกว่าช่วงหลายสิบปีที่ผ่านมา เด็กจบใหม่จะต้องใช้ความอดทนมากขึ้นในการทำกำไร

นอกจากสถานการณ์ของตลาดการลงทุนที่ไม่แน่นอน ค่าครองชีพปรับตัวสูงขึ้น ก็ยิ่งกลายเป็นอุปสรรคใหญ่ที่ทำให้ เด็กรุ่นใหม่เผชิญกับบททดสอบในการเก็บเงินและรักษาความมั่งคั่งที่ตนเองหามาได้

“จะเป็นเรื่องที่ยากมากขึ้นสำหรับเด็กจบใหม่ที่จะหาเงินแบบรวยเร็วๆ รวยนานๆ และคำแนะนำสำหรับการลงทุนแก่หนุ่มสาวสมัยนี้คือ การเป็นเจ้าของพอร์ตโฟลิโอหุ้นสามัญที่หลากหลาย ซึ่งเป็นกลยุทธ์ที่สามารถสร้างผลตอบแทนได้ประมาณ 10%”

อ้างอิง