เปิดวิธีแก้ "หนี้ครัวเรือน" แบบยั่งยืน

“Summary“

- ภาวะวิกฤติซ้อนวิกฤติ วิกฤติโควิดและวิกฤติเงินเฟ้อที่เกิดพร้อมกันในช่วงที่ผ่านมา ซ้ำเติม “ครัวเรือนไทย” วันนี้ให้อยู่ในสถานะเปราะบาง แม้สถานการณ์จะเบาบางลง เศรษฐกิจเริ่มฟื้นตัว คนไทยมีรายได้

ภาวะวิกฤติซ้อนวิกฤติ วิกฤติโควิดและวิกฤติเงินเฟ้อที่เกิดพร้อมกันในช่วงที่ผ่านมา ซ้ำเติม “ครัวเรือนไทย” วันนี้ให้อยู่ในสถานะเปราะบาง แม้สถานการณ์จะเบาบางลง เศรษฐกิจเริ่มฟื้นตัว คนไทยมีรายได้ดีขึ้น อย่างไรก็ตาม การฟื้นตัวของเศรษฐกิจไทยล่าช้า และไม่เท่าเทียมอย่างที่ควรเป็น

แรงงานไทยส่วนหนึ่ง แม้รายได้จะเพิ่มขึ้น แต่ก็ไม่ทันกับค่าครองชีพที่ถีบตัวขึ้นอย่างรวดเร็ว สัดส่วน “หนี้ครัวเรือน” ต่อผลิตภัณฑ์มวลรวมในประเทศ (จีดีพี) ในช่วงโควิด-19 จึงเพิ่มขึ้นจนน่ากังวล แตะจุดสูงสุดที่ 90.9% ต่อจีดีพี ในไตรมาส 1 ของปี 64 สูงอยู่ในอันดับที่ 11 ของโลกก่อนที่จะทยอยลดลงอยู่ที่ 88.3% ในไตรมาส 2 ของปีนี้

อย่างไรก็ตาม การลดลงของ “หนี้ครัวเรือนไทย” เป็นเพียงการลดลงของ “สัดส่วนหนี้ต่อจีดีพี” แต่หากดู “มูลหนี้” ที่แท้จริงยังคงเพิ่มขึ้นต่อเนื่อง โดยล่าสุด หนี้ครัวเรือนไตรมาส 2 ของปีนี้มีมูลค่า 14.76 ล้านล้านบาท เพิ่มขึ้นจากไตรมาส 1 ปีที่ผ่านมา 630,000 ล้านบาท

ธนาคารแห่งประเทศไทย (ธปท.) ยังพบว่า ธุรกิจขนาดกลางและขนาดย่อม (เอสเอ็มอี) และครัวเรือนที่มีรายได้น้อยเริ่มมีปัญหาผ่อนส่งหนี้ เห็นได้จากจำนวนสินเชื่อที่เริ่มขาดส่งค่างวดเพิ่มมากขึ้น จึงไม่น่าแปลกใจที่รัฐบาล กระทรวงการคลัง ธปท. ต่างหยิบยก “หนี้ครัวเรือน” เป็นทั้งปัญหาหลักและเป็นความเสี่ยงของประเทศ

และแม้ตลอด 2 ปีที่ผ่านมา ธปท. ธนาคารไทย ธนาคารต่างประเทศ ธนาคารเฉพาะกิจของรัฐ และผู้ให้บริการสินเชื่อที่ไม่ใช่สถาบันการเงิน (นอนแบงก์) ได้ร่วมมือกับ “ลูกหนี้ที่มีปัญหาการเงิน” เร่งรัดปรับโครงสร้างหนี้ แต่ก็ยังมีลูกหนี้จำนวนหนึ่งที่ไม่ยอมมาแก้หนี้ และมีลูกหนี้ที่แก้หนี้ไปแล้ว แต่ทำตามเงื่อนไขไม่ได้ ส่งผลให้กระทรวงการคลัง ธปท. และเจ้าหนี้มากกว่า 60 ราย ร่วมกันจัด “มหกรรมร่วมใจแก้หนี้” อีกครั้ง ในช่วงใกล้ส่งท้ายปี

ล่าสุด การจัดงานผ่านระบบลงทะเบียนออนไลน์ ตั้งแต่วันที่ 26 ก.ย.-14 พ.ย.65 มีลูกหนี้ลงทะเบียนแก้หนี้ 308,454 รายการ จากลูกหนี้ 134,698 คน หรือเฉลี่ยเป็นหนี้คนละ 2-3 รายการ โดยมีสัดส่วนลูกหนี้ในกรุงเทพฯและปริมณฑลลงทะเบียนมากที่สุด 37% สินเชื่อที่ขอแก้หนี้สูงสุด คือ บัตรเครดิตและสินเชื่อส่วนบุคคล 77% โดยล่าสุดได้ขยายเวลาให้ “ลูกหนี้ที่มีปัญหาชำระหนี้” สามารถลงทะเบียนขอแก้หนี้ได้ถึงสิ้นเดือน ม.ค.ปีหน้า

รวมทั้ง ยังมีการจัด “มหกรรมร่วมใจแก้หนี้สัญจร” นำโดยกระทรวงการคลัง และธนาคารเฉพาะกิจของรัฐ ในทุกภาคทั่วประเทศ โดยครั้งที่ 1 จัดแล้วที่กรุงเทพฯ ซึ่งมีลูกหนี้ให้ความสนใจค่อนข้างมาก ครั้งที่ 2 ช่วยแก้หนี้พี่น้องภาคอีสานและเพิ่งจบลง ในวันที่ 18-20 พ.ย. ที่ จ.ขอนแก่น จากนั้น จะจัดที่เชียงใหม่ หาดใหญ่ และชลบุรี

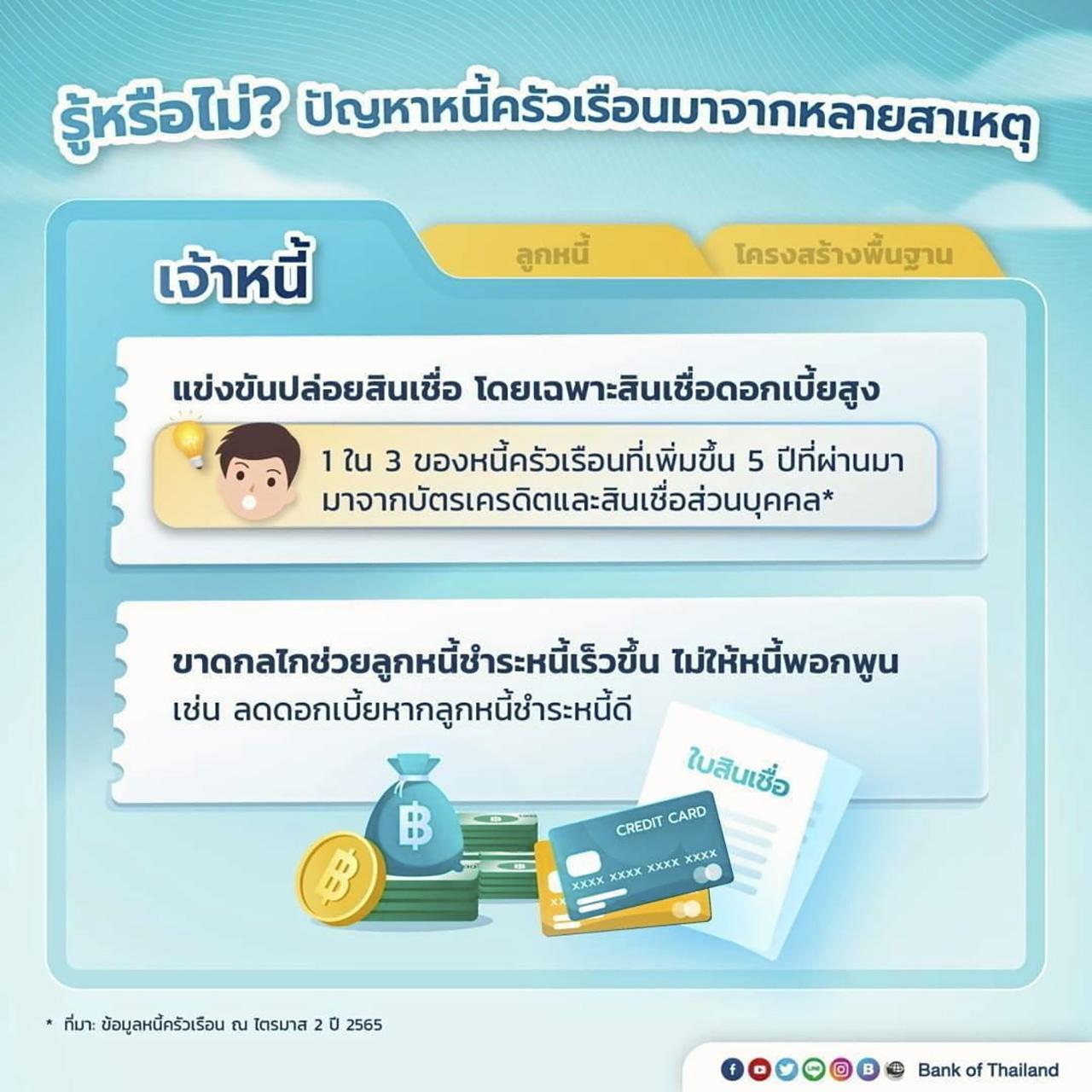

แต่ความพยายามหรือการเร่งรัด “แก้หนี้” เป็นเพียงการแก้ที่ปลายเหตุ ไม่ได้ทำให้โครงสร้างหนี้ครัวเรือนไทยเปลี่ยนไป และทุกฝ่ายเห็นตรงกันว่า ควรแก้ปัญหาหนี้ครัวเรือนอย่างยั่งยืน แต่จะทำอย่างไร “ทีมเศรษฐกิจ” นำเสนอเหตุแห่งหนี้ และแนวคิดการแก้หนี้ครัวเรือนที่น่าสนใจผ่านมุมมองผู้เกี่ยวข้อง ดังนี้

EIC เปิดปมคนไทยติด “กับดักหนี้”

“หนี้ครัวเรือนเป็นปัญหาที่น่ากังวลมากมาตั้งแต่ก่อนโควิด-19 ในปี 62 จากรายงานของ ธปท.เปิดเผยว่า 1 ใน 3 ของคนไทยเป็นหนี้ โดยเป็นหนี้เฉลี่ย 130,000 บาทต่อคน สถานการณ์หลังโควิด-19 ยิ่งน่ากังวล EIC พบว่า ครัวเรือนที่มีปัญหาหนี้สูงมากเมื่อเทียบกับรายได้และทรัพย์สินมีจำนวนถึง 2.1 ล้านครัวเรือน เพิ่มขึ้นกว่า 24% จากช่วงก่อนโควิด” และ “เราคำนวณว่าครัวเรือนเหล่านี้อาจต้องใช้เวลาถึง 13 ปีจึงจะหลุดกับดักหนี้นี้ได้”

“ดร.สมประวิณ มันประเสริฐ” รองผู้จัดการใหญ่ ประธานเจ้าหน้าที่บริหารกลุ่มงาน Economic Intelligence Center (EIC) ธนาคารไทยพาณิชย์ จำกัด (มหาชน) กล่าว ขณะเดียวกันสัดส่วนหนี้ครัวเรือนไทยในช่วงครึ่งแรกของปี 65 อยู่ที่ 88.2% ของจีดีพี แม้สัดส่วนจะลดลงตามเศรษฐกิจที่ฟื้นตัว แต่ยังสูงมากเมื่อเทียบกับค่าเฉลี่ยของประเทศพัฒนาแล้ว ซึ่งสิ้นปี 64 อยู่ที่ 75.3%

“ที่ผ่านมาเราพยายามแก้ปัญหาหนี้ครัวเรือนจากการส่งเสริมวินัยทางการเงินส่วนบุคคล หรือกำชับให้ภาคการเงินปล่อยสินเชื่ออย่างระมัดระวัง แต่อาจไม่พอ เพราะความจริงที่ว่า คนไทยติดกับดักหนี้ไปทั่วทุกหย่อมหญ้า สะท้อนว่าปัญหาหนี้ครัวเรือนไม่ใช่ปัญหาเฉพาะของลูกหนี้บ้านใดบ้านหนึ่ง หรือสถาบันการเงินแห่งใดแห่งหนึ่ง”

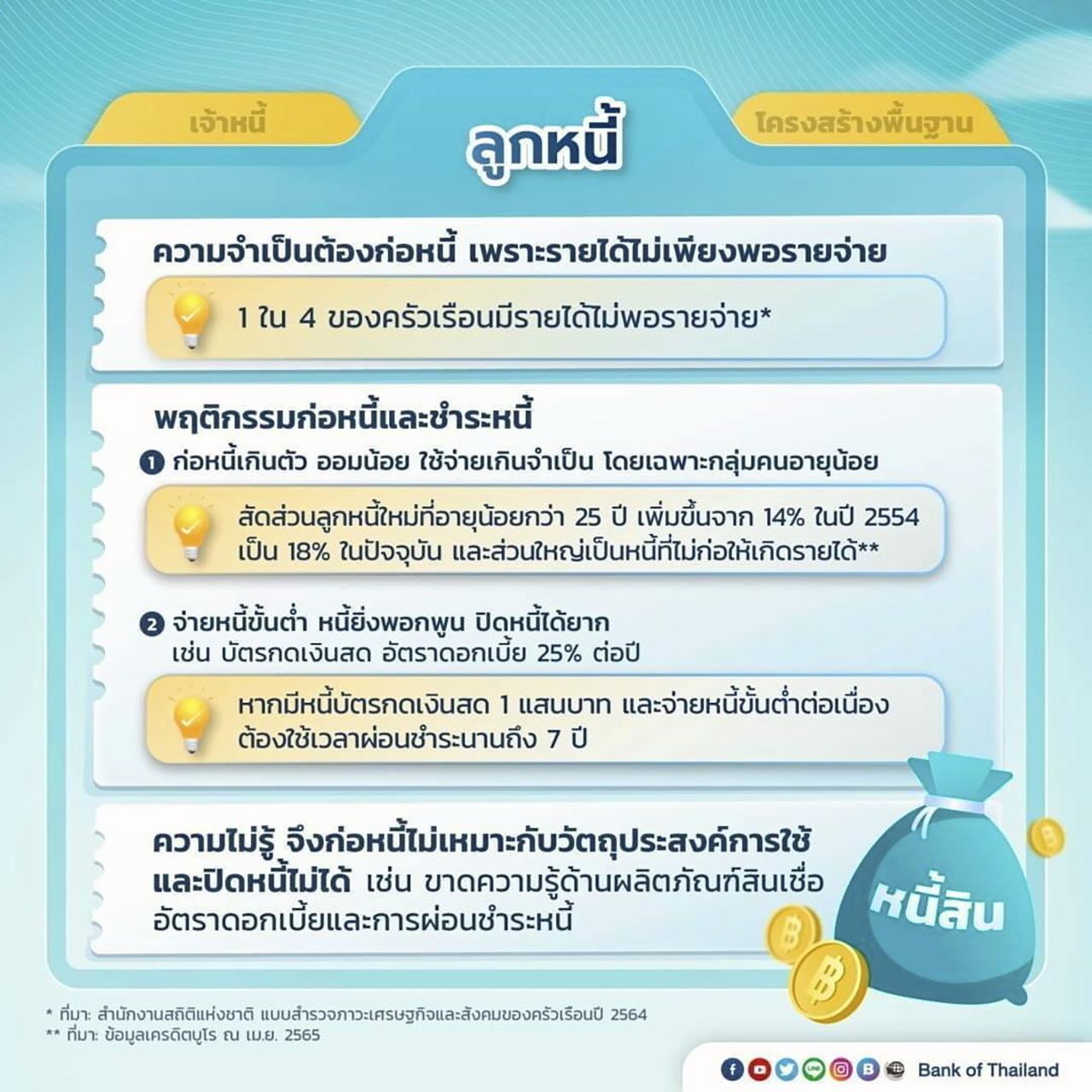

หนี้ครัวเรือนเป็น ‘ปัญหาร่วม’ ที่มี ‘สาเหตุร่วม’ และสาเหตุร่วม คือ ‘ปัญหารายได้ไม่พอรายจ่าย’

ก่อนโควิด-19 จะระบาด งานเขียนเรื่อง “เจาะลึกความเหลื่อมล้ำตลอดสามทศวรรษของประเทศไทย” ระบุว่า ปี 62 ครัวเรือนไทยที่มีรายได้น้อยที่สุด 20% แรก มีรายจ่ายสูงถึง 1.2 เท่าของรายได้ ขณะที่ 60% ต่อมามีรายจ่ายสูงถึง 0.8 เท่าของรายได้ นอกจากรายได้ไม่พอรายจ่ายแล้ว รายได้ของครัวเรือนบางกลุ่มยังไม่แน่นอนด้วย เช่น ครัวเรือนเกษตรที่มีรายได้เฉพาะฤดูเก็บเกี่ยว แถมรายได้ยังผันผวนตามราคาผลผลิตที่ไม่แน่นอน เป็นต้น

สถานการณ์ยิ่งรุนแรงขึ้นในช่วงโควิด-19 โดยในปี 64 EIC คำนวณว่า ครัวเรือนไทยกว่า 1 ใน 3 มีรายได้ไม่พอรายจ่าย และล่าสุด EIC Consumer survey 2022 ที่สำรวจเมื่อเดือน ก.ค.65 พบว่า รายได้ช่วงครึ่งปีแรกของผู้ตอบแบบสอบถามกว่า 73% ยังไม่ฟื้น ขณะที่ 68% บอกว่ารายจ่ายเพิ่มขึ้น เมื่อมีรายได้ไม่พอจ่าย จึงก่อหนี้

แก้รายได้ไม่พอรายจ่าย=แก้หนี้ครัวเรือน

ในความเป็นจริง สินเชื่อช่วยให้ครัวเรือนมีโอกาสดึงเงินในอนาคตมาใช้ลงทุนสร้างรายได้ หรือชดเชยรายได้ที่ขาดหายไปในช่วงที่เศรษฐกิจแย่ “สินเชื่อ” จึงควรจะสร้างโอกาสให้คนไทยได้มีรายได้พอรายจ่าย แต่ปัญหาคือสินเชื่อไทยอาจไม่ได้ช่วยสร้างโอกาสหรือป้องกันความเสี่ยงให้กับครัวเรือนได้อย่างเต็มที่

เพราะข้อมูลชี้ว่า หนี้ของคนไทยกระจุกรวมอยู่กับหนี้เพื่อการบริโภค ซึ่งเป็น ‘หนี้ที่ไม่ก่อให้เกิดรายได้’ มองเผินๆอาจตีความไปว่า คนไทยก่อหนี้เพื่อบริโภคจนเกินตัว แต่ถ้ามองลึกลงไปจะสังเกตเห็นความผิดปกติ

ผมเคยชี้ประเด็นไว้ในบทความ เรื่อง “ชักหน้าให้ถึงหลัง : แก้กับดักหนี้ครัวเรือนอย่างยั่งยืนด้วยการปรับโครงสร้างเชิงสถาบันของระบบการเงินและพลังท้องถิ่น” ว่า สินเชื่อเพื่อการบริโภคของไทยในช่วงปี 53-61 มีขนาดใหญ่กว่าสินเชื่อเพื่อทำธุรกิจ ตรงข้ามกับประเทศส่วนใหญ่ที่สินเชื่อเพื่อทำธุรกิจมีขนาดใหญ่กว่า โดยข้อมูลของ ธปท.ชี้ว่า ภาคการเงินเข้มงวดกับการให้สินเชื่อเพื่อทำธุรกิจอย่างมาก เมื่อเทียบกับการให้สินเชื่อเพื่อการบริโภค

ความผิดปกตินี้ ทำให้ชวนให้สงสัยว่าเราทำให้ ‘หนี้ที่ก่อให้เกิดรายได้’ นี้ อยู่ผิดที่ผิดทางไว้หรือไม่ เพราะจริงๆคนไทยอาจอยากขอสินเชื่อเพื่อทำธุรกิจ แต่ขอไม่ได้ จึงขอสินเชื่อบริโภคมาทำธุรกิจแทน และปัญหาคือดอกเบี้ยสินเชื่อบริโภคสูงกว่าสินเชื่อธุรกิจมาก คนไทยจึงกำลังจ่ายดอกเบี้ยสูงเกินจำเป็นอยู่ สุดท้ายก็ติด “กับดักหนี้”

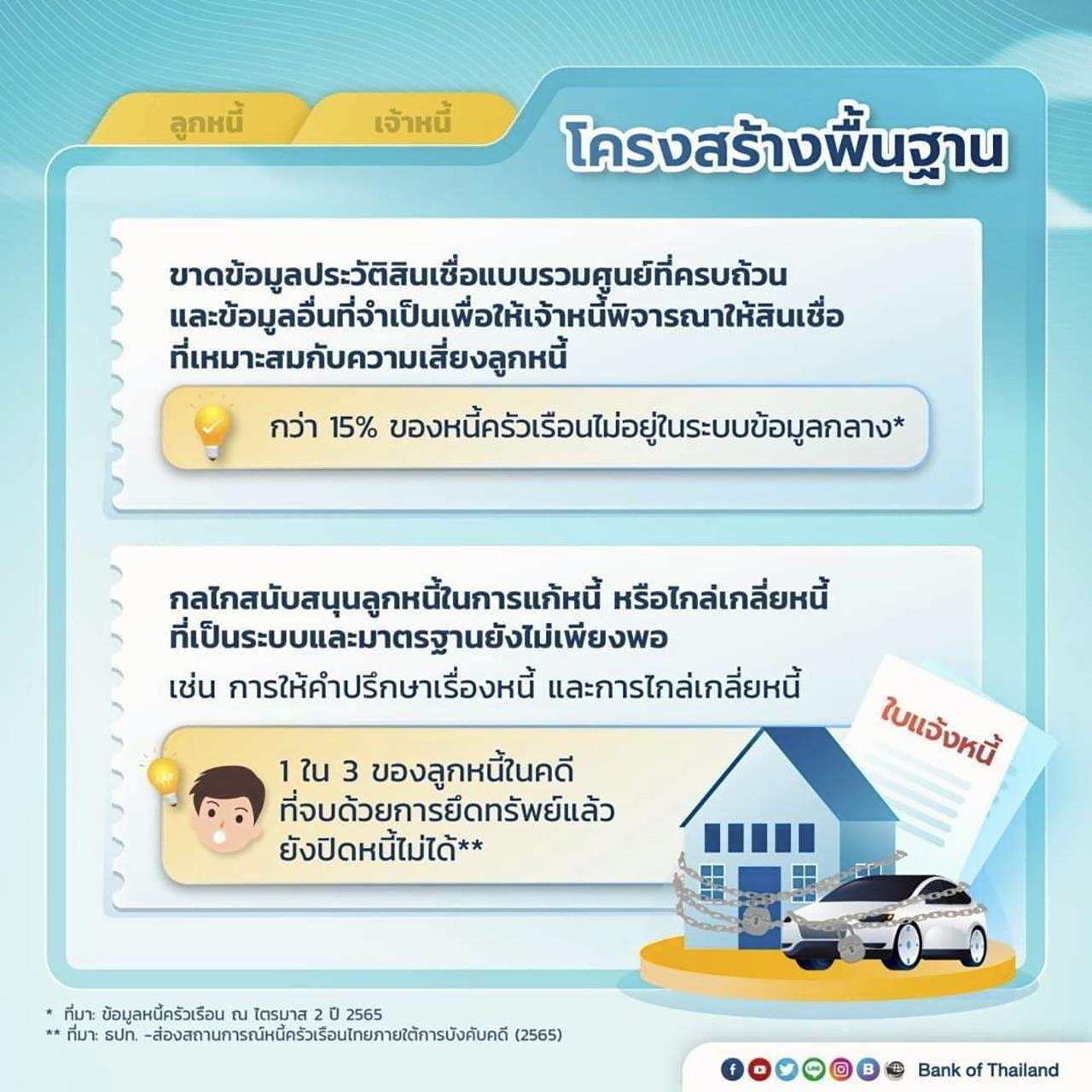

และปัญหาหนี้อยู่ผิดที่ผิดทางนี้เป็นผลลัพธ์จาก ‘ข้อจำกัด’ ภายในระบบการเงินไทย ภาคการเงินไม่มี ‘ข้อมูล’ เกี่ยวกับผู้กู้ แม้ว่าหลายคนจะ ‘เก่ง’ แต่เมื่อภาคการเงิน ‘มองไม่เห็น’ จึงไม่กล้าให้สินเชื่อ หรือจำเป็นต้องคิดดอกเบี้ยสูงเผื่อผู้กู้ผิดนัดชำระหนี้ เราปลดล็อกข้อจำกัดนี้ได้ถ้าภาคการเงิน ‘มองเห็น’ ผู้กู้มากขึ้น สามารถให้สินเชื่อได้ตรงตามความเก่งและความเสี่ยงของผู้กู้ ช่วยให้คนไทยเข้าถึงสินเชื่อที่ก่อให้เกิดรายได้และจ่ายดอกเบี้ยในอัตราที่เหมาะสม

“ผมเชื่อว่าคนไทยมีศักยภาพที่จะนำเงินทุนไปต่อยอดสร้างรายได้ นี่คือหนึ่งในวิธีแก้ปัญหารายได้ไม่พอรายจ่ายที่ยั่งยืน และถ้าแก้ปัญหารายได้ไม่พอรายจ่ายได้สำเร็จคู่ไปกับการสร้างวินัยทางการเงินส่วนบุคคล สนับสนุนให้ภาคการเงินให้สินเชื่ออย่างเหมาะสม เราจะแก้ปัญหาหนี้ครัวเรือนได้อย่างยั่งยืนเช่นกัน”

ธปท.กับภารกิจแก้หนี้ยั่งยืน

ขณะที่ “หนี้ครัวเรือน จะแก้อย่างไรให้ยั่งยืน” ในฝั่ง ธปท.นั้น จะขอนำเสนอโดยคัดบางส่วนจากบทความ “ภารกิจแก้หนี้ครัวเรือนไทยเพื่อการธนาคารที่ยั่งยืน” ซึ่งลงใน BOT พระสยาม MAGAZINE ฉบับล่าสุด

“การแก้ปัญหาหนี้ครัวเรือน ธปท.ให้ความสำคัญการแก้ไขปัญหาหนี้ ตั้งแต่ “ก่อนเป็นหนี้ ระหว่างเป็นหนี้ และเมื่อเป็นหนี้ล้นพ้นตัว” เพราะจากข้อมูลหนี้ครัวเรือน ข้อมูลสำคัญ คือ “คนไทยเป็นหนี้ตั้งแต่อายุน้อย เป็นหนี้จำนวนมากและยาวนาน จนแม้ถึงวัยเกษียณ ก็ยังมีหนี้สูงอยู่ ซึ่งจุดนี้สะท้อนความเปราะบางของครัวเรือนไทย”

ดังนั้น “วิธีป้องกันที่ดีที่สุด คือ ให้คนไทยห่างไกลหนี้” ด้วยการเริ่มจาก “การสร้างภูมิคุ้มกันทางการเงินที่ดี” ให้ความรู้ตั้งแต่ก่อนเป็นหนี้ ซึ่ง “นิรัชรา ปัญญาจักร” ฝ่ายส่งเสริมความรู้ทางการเงิน ธปท. ให้ความเห็นว่า “แม้การสร้างความรู้ ทักษะทางการเงิน การปรับทัศนคติ และพฤติกรรมของคนไทย จะไม่ใช่แนวทางการแก้หนี้ที่ทำแล้วเห็นผลทันที...แต่ก็ยังเชื่อว่า จะเป็น “ภูมิคุ้มกันที่ดี” เพื่อสร้างความมั่นคงให้ตัวเองและครอบครัวในอนาคต”

เพราะในความเป็นจริง “ชีวิตที่ปลอดหนี้” คือ ใช้จ่ายได้ตามกำลังที่หาเงินมาได้ มีอิสระ สามารถจัดการเงินได้โดยไม่มีแรงกดดันจากภาระหนี้ใดๆนั้น “น้อยคนที่จะทำได้” ส่วนใหญ่คนเรามักจะต้องจับจ่ายเพื่อขยับขยายให้ชีวิตมีความเป็นอยู่ที่ดีขึ้น เช่น กู้เงินซื้อบ้าน ซื้อรถ ซึ่งการเป็นหนี้สามารถทำได้ แต่ตามหลักของ “การเป็นหนี้ที่ดี” แล้ว เราไม่ควรจะก่อหนี้เกินกว่าความจำเป็น หรือมีหนี้เกิน 1 ใน 3 ของรายได้

ยกตัวอย่าง หากมีเงินเดือน 24,000 บาท และต้องจ่ายหนี้มากถึง 2 ใน 3 ของรายได้ คือเดือนละ 16,000 บาท จะเหลือใช้จ่ายเพียงเดือนละ 8,000 บาท แม้ว่าอาจจะใช้จ่ายได้อย่างพอดิบพอดี แต่ก็ไม่มีโอกาสสร้างเงินออมเผื่อฉุกเฉิน และเมื่อเกิดเหตุจำเป็น เราต้องก่อหนี้เพิ่มขึ้นอีก เป็นการกู้หนี้ใหม่ไปใช้หนี้เก่าวนไป...ดังนั้น หากมีหนี้ในระดับที่จัดการไหว คือไม่เกิน 1 ใน 3 ของรายได้ ก็เป็นอีกทางที่ทำให้เรามีเงินเหลือพอจะมีความเป็นอยู่ที่ดีได้

หนี้ท่วม-ผ่อนไม่ไหวทำอย่างไรดี

อย่างไรก็ตาม ในภาวะฉุกเฉินคนส่วนหนึ่งจำเป็นต้องก่อหนี้ “ปริยดา อาสยวชิร” ฝ่ายคุ้มครองผู้ใช้บริการทางการเงิน หนึ่งใน “ทีมคลินิกแก้หนี้” ของ ธปท. ระบุว่า “จากการลงพื้นที่ในช่วงที่ผ่านมา...ทำให้ทราบว่า มีคนจำนวนไม่น้อยเป็นหนี้จากความจำเป็นที่เลี่ยงไม่ได้ บางรายต้องแบกรับภาระครอบครัว หรือเป็นหนี้จากความเจ็บป่วย และอุบัติเหตุกะทันหันที่ไม่คาดคิด และเมื่อตกอยู่ในภาวะที่เป็นหนี้แล้ว สิ่งสำคัญในเบื้องต้นคือ การมีวินัย ชำระเงินเต็มจำนวน ตรงเวลาตามเงื่อนไขที่กำหนด เพื่อป้องกันไม่ให้หนี้สินเพิ่มพูนขึ้นอีก จากเบี้ยปรับและค่าธรรมเนียม”

แต่ในที่สุด หากเรากู้เงินมากเกินไปจนเกิดภาวะ “หนี้เกินล้นพ้นตัว” หากลูกหนี้เริ่มผ่อนชำระไม่ไหว ต้องการปลด หรือลดภาระหนี้ลง สายนโยบายสถาบันการเงิน ธปท. ระบุว่า “ขอให้ลูกหนี้อย่าเบี้ยวหนี้ หรือหนีหายไปติดต่อไม่ได้ เพราะจะยิ่งทำให้หนี้สินจากดอกเบี้ยปรับพอกพูนมากขึ้นจนสุดท้ายกลายเป็นหนี้ก้อนใหญ่ที่แก้ไขได้ยาก และปัญหาใหญ่ของการปรับโครงสร้างหนี้ในขณะนี้คือ ตามตัวลูกหนี้ไม่ได้”

“ขอให้รวบรวมความกล้า และรวบรวมข้อมูลของตัวเอง เพื่อเข้าไปเจรจาขอปรับโครงสร้างหนี้”

ทั้งการเจรจาโดยตรงกับธนาคารพาณิชย์ นอนแบงก์ ธนาคารของรัฐ หรือจะลงทะเบียนผ่านมหกรรมร่วมใจแก้ไขหนี้ฯ ที่ขยายเวลาขอแก้หนี้ได้จนถึงสิ้นเดือน ม.ค.ปีหน้า หรือช่องทางแก้หนี้อื่นๆ โดย ธปท.จะมีมาตรฐานขั้นต่ำเป็นไกด์ไลน์เงื่อนไขการปรับหนี้ เพื่อให้ลูกหนี้และเจ้าหนี้มีสารตั้งต้นในการเจรจาหาทางจบ หรือลดภาระหนี้ และหากยังไม่แน่ใจว่าจะทำอย่างไรดี ก็สามารถปรึกษา ‘คลินิกแก้หนี้’ ซึ่งจะได้คำปรึกษาและเงื่อนไขที่ดีในการแก้หนี้ด้วย

และท้ายที่สุด การแก้หนี้ “หนี้ครัวเรือน” ในบทบาทการส่งเสริม “ธนาคารเพื่อความยั่งยืน” ธปท.ได้ผลักดันให้สถาบันการเงินขับเคลื่อนความยั่งยืนของประเทศ ดำเนินธุรกิจอย่างรับผิดชอบต่อสังคม โดยเฉพาะ “การปล่อยสินเชื่อ” ที่จะต้องคำนึงถึง “ความสามารถการชำระหนี้” เมื่อผ่อนหนี้ในแต่ละเดือนแล้วลูกหนี้ยังมีเงินเหลือเพียงพอ หรือมากกว่ารายจ่าย โดยจะมีการเชื่อมโยงข้อมูลหนี้จากทุกแห่งเข้าด้วยกันเพื่อประโยชน์ในการพิจารณาให้สินเชื่อ รวมทั้ง สถาบันการเงินจะต้องไม่ออกผลิตภัณฑ์ในลักษณะส่งเสริมให้คนไทยก่อหนี้เกินตัว

“คลัง” สัญจรลงพื้นที่แก้หนี้ทั่วไทย

สำหรับการลงพื้นที่ทั่วประเทศ สำหรับลูกหนี้ที่ไม่สามารถลงทะเบียนออนไลน์ “พรชัย ฐีระเวช” ผู้อำนวยการสำนักงานเศรษฐกิจการคลัง (สศค.) ในฐานะโฆษกกระทรวงการคลัง กล่าวถึงการจัดมหกรรมร่วมใจแก้หนี้ มีหนี้ต้องแก้ไข เริ่มต้นใหม่อย่างยั่งยืน ในส่วนมหกรรมสัญจรว่า ครั้งที่ 1 จัดขึ้นวันที่ 4-6 พ.ย.65 ที่กรุงเทพฯ มีผู้เข้าร่วมงานกว่า 15,000 ราย ส่วนใหญ่ขอรับคำปรึกษาด้านการเงินและแนวทางประกอบอาชีพ รองลงมาคือ ขอแก้ไขปัญหาหนี้สินเดิม และการขอสินเชื่อใหม่ หรือสินเชื่อเพิ่มเติมเพื่อเสริมสภาพคล่องและสร้างรายได้เพิ่ม

ขณะที่มหกรรมสัญจร ครั้งที่ 2 จ.ขอนแก่น เมื่อวันที่ 18-20 พ.ย.ที่ผ่านมา มีรายการที่ขอรับบริการภายในงานกว่า 6,000 รายการ ส่วนใหญ่ขอรับคำปรึกษาแก้หนี้สินที่มีอยู่เดิมเป็นหลัก ส่วนครั้งที่ 3 จะจัดขึ้น วันที่ 16-18 ธ.ค.65 ณ ศูนย์ประชุมและแสดงสินค้านานาชาติเชียงใหม่ ครั้งที่ 4 จ.ชลบุรี วันที่ 20-22 ม.ค.66 ณ ศาลาประชาคมเทศบาลเมืองบ้านสวน ครั้งที่ 5 วันที่ 27-29 ม.ค.66 ณ หอประชุมมหาวิทยาลัยสงขลานครินทร์

ทั้งนี้ เพื่อให้การแก้หนี้ยั่งยืน “สันติ พร้อมพัฒน์” รมช.คลัง กล่าวว่า สั่งการให้หน่วยงานที่เกี่ยวข้องในการแก้ปัญหาหนี้สินครัวเรือน วิเคราะห์ แยกแยะ แบ่งประเภทหนี้ให้ชัดเจน เช่น หนี้บัตรเครดิต หนี้ซื้อรถยนต์ หนี้ซื้อบ้าน ฯลฯ เพื่อกำหนดแนวทางช่วยเหลือชัดเจนและตรงจุด ไม่ให้เกิดปัญหาซ้ำซาก หรือการช่วยเหลือที่วนเป็นวัฏจักรไปเรื่อยๆ ยกตัวอย่าง กรณีเป็นหนี้บัตรเครดิตก็ต้องใช้หนี้ เพราะถือว่านำเงินมาใช้ก่อน ส่วนจะลดหย่อนผ่อนผันอย่างไร ต้องไปเจรจากับธนาคารเจ้าของบัตรเครดิต ซึ่งคนเป็นหนี้บัตรเครดิตได้ ถือว่ามีฐานะ มีรายได้ในระดับหนึ่ง แต่หากเป็นหนี้เพื่อนำเงินมาหมุนเวียนในธุรกิจ ต้องปรึกษาสถาบันการเงินรัฐ ซึ่งมีแนวทางช่วยเหลือผู้ประกอบการรายย่อย

ส่วนหนี้ที่ต้องดูอย่างใกล้ชิดและต้องเข้าไปช่วยเหลือคือ หนี้จากการซื้อทรัพย์สินมาสร้างอาชีพ สร้างรายได้ เช่น ซื้อรถกระบะมารับจ้างส่งของ ซื้อมอเตอร์ไซค์มาเป็นมอเตอร์ไซค์รับจ้าง หรือไรเดอร์ ซื้อรถไถนา แต่ขาดส่งงวดไประยะหนึ่ง เพราะรายได้ไม่พอใช้จ่าย หน่วยงานที่เกี่ยวข้องก็ต้องไปเจรจาหาแนวทางช่วยเหลือ

“ผมเชื่อว่า กลุ่มลูกหนี้ประเภทเหล่านี้ไม่ต้องการให้เจ้าหนี้มายึดทรัพย์สิน เพราะหากถูกยึดไปก็จะไม่มีรายได้ ไม่มีงาน เพราะฉะนั้นหากขาดผ่อนชำระไม่กี่งวดก็ไม่ควรไปยึดทรัพย์ ควรเจรจาหาทางออกเช่น ลดวงเงินผ่อนชำระ ขยายระยะเวลาชำระ ผมเชื่อว่า เมื่อเขามีรายได้เพิ่มก็จะกลับมาชำระหนี้อย่างแน่นอน ไม่มีใครอยากจ่ายหนี้โดยไม่ได้ครอบครองทรัพย์สิน ทุกคนอยากสร้างรายได้จุนเจือครอบครัว”.

ทีมเศรษฐกิจ