ใกล้หมดยุคบริษัท "ขนส่งพัสดุ" แข่งกันลดราคา หลังน้ำมันแพง ไม่คุ้มทุน

“Summary“

- ใกล้หมดยุคบริษัท "ขนส่งพัสดุ" แข่งกันลดราคา หลังน้ำมันแพง ไม่คุ้มทุน EIC แนะ 4 เทรนด์ขนส่งที่กำลังเติบโต และเป็นโอกาสให้แก่ผู้ประกอบการขนส่งพัสดุขยายบริการสู่ตลาดใหม่ๆ

ใกล้หมดยุคบริษัท "ขนส่งพัสดุ" แข่งกันลดราคา หลังน้ำมันแพง ไม่คุ้มทุน EIC แนะ 4 เทรนด์ขนส่งที่กำลังเติบโต และเป็นโอกาสให้แก่ผู้ประกอบการขนส่งพัสดุขยายบริการสู่ตลาดใหม่ๆ

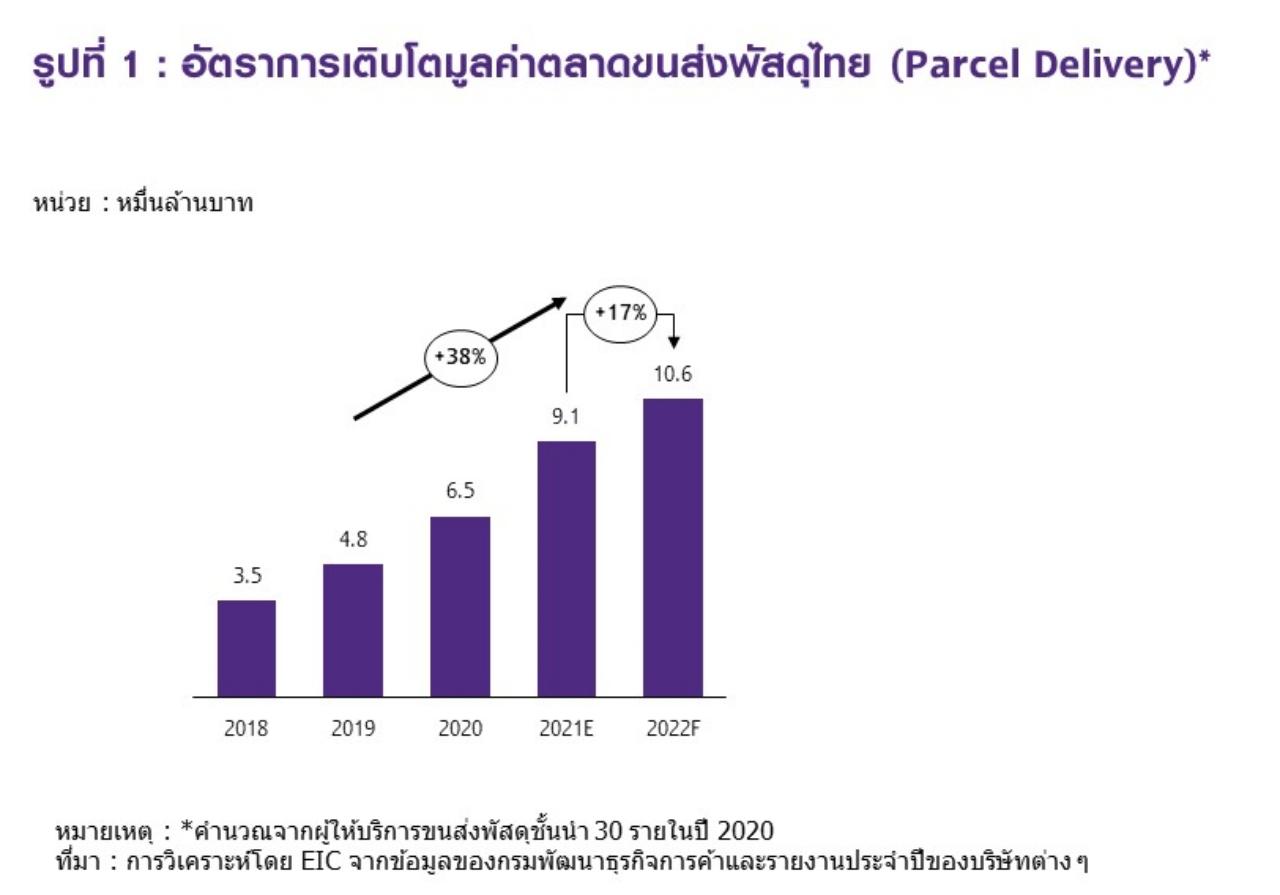

ท่ามกลางการแพร่ระบาดของโควิดที่ผ่านมา ตลาดขนส่งพัสดุไทย หรือ Parcel delivery ในปี 2020-2021 ยังเติบโตสูงต่อเนื่องจากพฤติกรรมผู้บริโภคที่หันมาซื้อสินค้าผ่านช่องทาง E-commerce มากยิ่งขึ้นโดยเฉพาะในช่วงที่มีการใช้มาตรการควบคุมโรคอย่างเข้มงวด โดยจากการประเมินของ EIC พบว่า ในช่วงปี 2019-2021 ที่ผ่านมา มูลค่าตลาดขนส่งพัสดุของไทยเติบโตในระดับสูงที่ราว 38% CAGR หรือคิดเป็นมูลค่ากว่า 9.1 หมื่นล้านบาทในปี 2021 โดยเฉพาะจากปริมาณขนส่งพัสดุที่เร่งตัวขึ้น

เนื่องจากการบังคับใช้มาตรการเพื่อควบคุมและลดการแพร่ระบาดของโรคโควิด ตั้งแต่มาตรการลดการเดินทาง มาตรการปิดสถานที่เสี่ยงชั่วคราว จนถึงมาตรการล็อกดาวน์ ซึ่งทำให้ผู้บริโภคต้องใช้เวลาอยู่ที่บ้านมากขึ้นและในบางรายต้องปรับรูปแบบการทำงานจากสถานที่ทำงานเป็นการทำงานที่บ้าน หรือ work from home

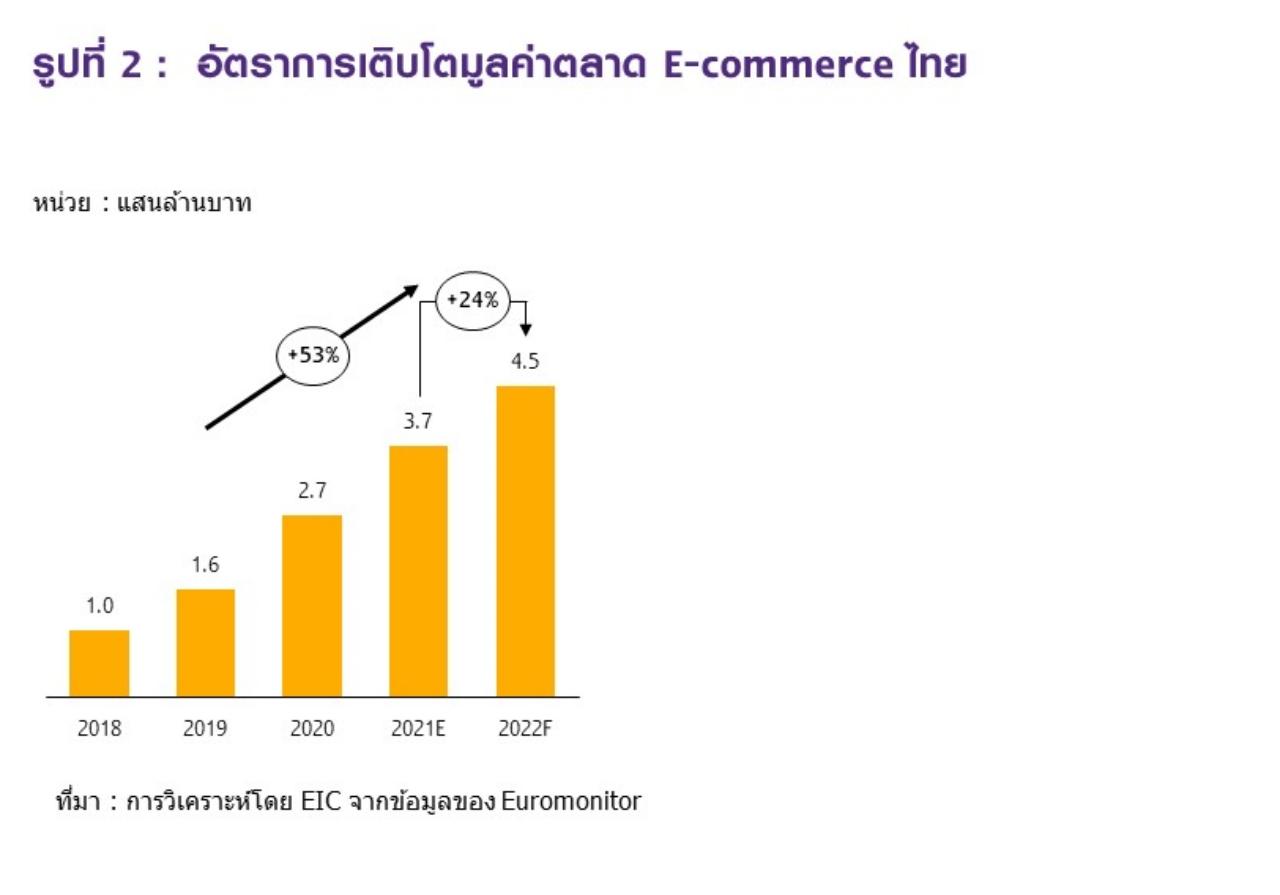

ทำให้ผู้บริโภคต้องปรับเปลี่ยนพฤติกรรมให้สอดคล้องกับผลกระทบจากมาตรการเหล่านี้ด้วยการเข้าสู่โลกดิจิทัลมากยิ่งขึ้นโดยเฉพาะอย่างยิ่งการซื้อสินค้าผ่านแพลตฟอร์มออนไลน์ หรือ อีคอมเมิร์ซ อีกทั้ง ยังมีผู้บริโภคบางรายผันตัวไปเป็นพ่อค้าแม่ค้าออนไลน์เพิ่มมากขึ้น ซึ่งช่วยส่งเสริมให้ตลาด E-commerce เติบโตสูง

โดยการวิเคราะห์ของ EIC จากข้อมูลของ Euromonitor พบว่า มูลค่าตลาด E-commerce ในปี 2021 อยู่ที่ 3.7 แสนล้านบาท หรือคิดเป็นราว 53%CAGR เติบโตขึ้นเกือบเท่าตัวจากปี 2019 ซึ่งมีมูลค่าตลาดอยู่ที่ 1.6 แสนล้านบาท

จากข้อมูลของ Kerry Express พบว่า ปริมาณขนส่งพัสดุของ Kerry Express ในช่วงไตรมาส 3 ปี 2021 ซึ่งเป็นช่วงที่มีการล็อกดาวน์ในไทยเติบโตกว่า 48%YOY อย่างไรก็ดี ในช่วงเวลาดังกล่าวมีการใช้กลยุทธ์ราคาเชิงรุก (aggressive pricing approach) ของบริษัทด้วย

นอกจากนี้ ประเภทสินค้าที่ผู้บริโภคเลือกซื้อผ่าน E-commerce ได้ครอบคลุมสินค้าหลากหลายกลุ่มมากยิ่งขึ้น ทั้งนี้ผลสำรวจพฤติกรรมผู้บริโภคโดย EIC ในช่วงเดือนก.ย. 2021 พบว่า กลุ่มสินค้า 5 อันดับแรกที่มีการบริโภคผ่าน E-commerce เพิ่มขึ้นในช่วงการแพร่ระบาดโควิด ได้แก่ 1. กลุ่มสินค้าอุปโภคบริโภค (FMCG), 2. กลุ่มอาหารสด, 3. กลุ่มสินค้าเกี่ยวกับบ้าน, 4. กลุ่มสินค้าเพื่อสุขภาพและความงาม และ 5. กลุ่มสินค้าแฟชั่น

อย่างไรก็ดี การเติบโตของตลาดขนส่งพัสดุได้รับผลกระทบจากอัตราค่าขนส่งพัสดุที่ปรับลดลงต่อเนื่อง จากการแข่งขันด้านราคาที่รุนแรงจนกลายเป็นสงครามราคา หรือ price war ของผู้ประกอบการรายใหม่หลายรายที่เข้ามาให้บริการ เพื่อเร่งขยายการให้บริการ และเพิ่ม แย่งชิงส่วนแบ่งตลาด

โดยเราสามารถสังเกตได้ว่า แต่เดิมอัตราค่าขนส่ง เริ่มต้นของผู้ประกอบการแต่ละรายในช่วงปี 2016-2018 อยู่ที่ราว 35-40 บาทต่อชิ้น ขณะที่ปัจจุบันอัตราค่าขนส่ง เริ่มต้นทั่วไปอยู่ที่ 15-20 บาทต่อชิ้นเท่านั้น อีกทั้งค่าขนส่งจะลดลงอีกหากจัดส่งในช่วงโปรโมชั่น เช่น การจัดส่งในวันอาทิตย์ที่คิดค่าส่งเพียง 9 บาทต่อชิ้น

ทั้งนี้ การลดลงของค่าขนส่งยังสามารถสังเกตได้จากการประเมินอัตราค่าขนส่งพัสดุต่อชิ้นเฉลี่ยของ Kerry Express ซึ่งพบว่าได้ปรับลดลง -14%CAGR จากในปี 2019 ที่ 66.5 บาท เป็น 49.3 บาท ในปี 2021 ซึ่งอัตราค่าขนส่งพัสดุที่ปรับลดลงต่อเนื่องมีสาเหตุหลักมาจากการแข่งขันในตลาดขนส่งพัสดุที่ดุเดือดมากยิ่งขึ้นจากการเข้ามาแย่งชิงส่วนแบ่งตลาดของผู้ประกอบการรายใหม่หลายราย

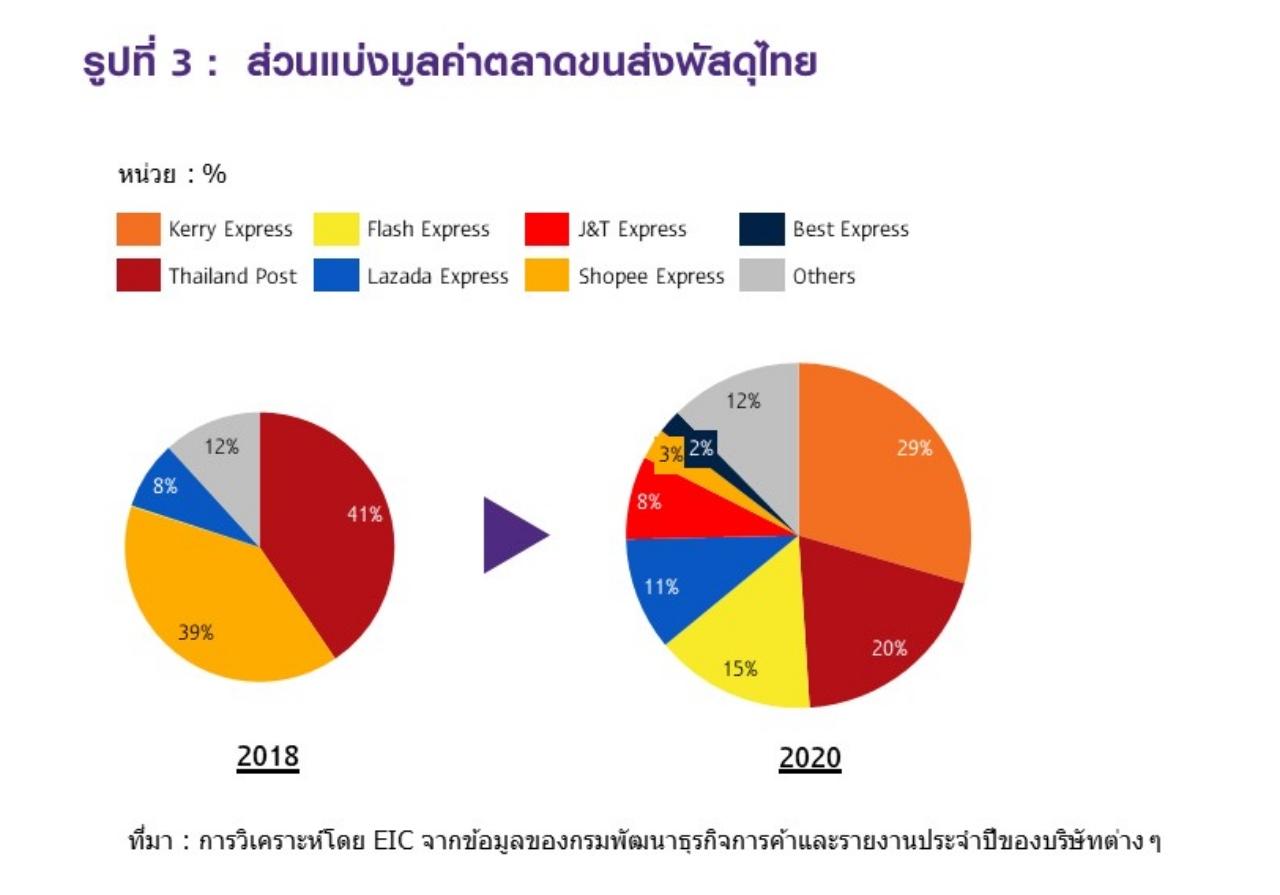

โดยจากที่ในปี 2018 การแข่งขันในตลาดขนส่งพัสดุประกอบด้วยผู้เล่นรายใหญ่จำนวนเพียง 3 รายที่ครองส่วนแบ่งตลาดรวมกันเกือบ 90% ได้ปรับเปลี่ยนไปสู่ตลาดขนส่งพัสดุในปี 2020 ที่มีจำนวนผู้เล่นรายใหญ่เพิ่มขึ้นเป็นทั้งหมด 7 รายที่ครองส่วนแบ่งตลาดรวมกันในสัดส่วนเดียวกัน โดยเป็นการเข้ามาให้บริการของผู้ประกอบการรายใหม่และรายใหญ่อย่างเช่น Flash Express, J&T Express, Best Express และ Shopee Express ที่เป็นของ Shopee แพลตฟอร์ม E-commerce ขนาดใหญ่ในไทย

อีกทั้ง ยังมีผู้ประกอบการรายอื่นๆ ที่ต่างเร่งขยายบริการด้วย เช่น DHL eCommerce Solutions, Ninja Van เป็นต้น โดยในช่วงที่ผ่านมา รายได้ของผู้เล่นรายใหม่ต่างเพิ่มขึ้นหลายเท่าตัวพร้อมทั้งมีส่วนแบ่งตลาดที่เพิ่มขึ้นค่อนข้างมากโดยส่วนหนึ่งเป็นผลจากการใช้กลยุทธ์ด้านราคาเนื่องจากเป็นวิธีการที่ทำได้ค่อนข้างง่ายในการช่วยเพิ่มปริมาณขนส่งพัสดุจำนวนมาก อีกทั้งปริมาณขนส่งที่เพิ่มขึ้นก็จะมีส่วนช่วยลดต้นทุนการขนส่งพัสดุต่อชิ้นจากการประหยัดต่อขนาด

นอกจากการแข่งขันด้านราคาที่รุนแรงแล้ว ในช่วงที่ผ่านมาผู้ประกอบการยังต้องแข่งขันในด้านอื่นๆ มากยิ่งขึ้น โดยเฉพาะในด้านการขยายรูปแบบการให้บริการที่หลากหลายและทัดเทียมกับคู่แข่ง และในด้านการเปิดรับแฟรนไชส์ขนส่งที่ต้องแข่งขันกับผู้ประกอบการทั้งในและนอกธุรกิจขนส่งพัสดุ

การขยายรูปแบบการให้บริการ ในช่วงที่ผ่านมา ผู้ประกอบการขนส่งพัสดุต่างเร่งขยายรูปแบบการให้บริการเพื่อตอบโจทย์พฤติกรรมผู้บริโภคและทัดเทียมกับคู่แข่งมากยิ่งขึ้น เช่น การขยายการให้บริการตลอดทั้ง 365 วันโดยไม่มีวันหยุด, การเข้ารับพัสดุถึงหน้าบ้าน, การขนส่งสินค้าแบบภายในวันเดียวหรือวันถัดไป, ระบบติดตามการขนส่งพัสดุแบบเรียลไทม์, การให้บริการเก็บเงินปลายทางแบบเงินสดหรือ E-wallet และการเคลมสินค้า เป็นต้น

ส่วนด้านการขยายจุดให้บริการ ผู้ประกอบการยังแข่งกันเปิดรับตัวแทนแฟรนไชส์ขนส่งเพื่อขยายจุดรับ-ส่งพัสดุให้ครอบคลุมพื้นที่ทั่วประเทศมากยิ่งขึ้น โดยผู้ประกอบการต่างจัดโปรโมชั่นให้ส่วนลดในการลงทุนแฟรนไชส์ในระดับราคาเริ่มต้นไม่กี่พันบาทเพื่อดึงดูดให้ตัวแทนท้องถิ่นเข้ามาร่วมบริการ

นอกจากนี้การแข่งขันยังขยายวงกว้างขึ้นเนื่องจากผู้ประกอบการขนส่งพัสดุยังต้องแข่งเปิดรับแฟรนไชส์กับธุรกิจร้านค้ารวมขนส่งพัสดุซึ่งเป็นตัวกลางรับพัสดุที่รวมผู้ประกอบการขนส่งหลายรายมาไว้ในระบบเดียวกัน เช่น SHIPPOP, ShipSmile services, Mysave, และ Quickservice เป็นต้น

โดยในช่วงที่ผ่านมา ปริมาณร้านค้าของธุรกิจร้านค้ารวมขนส่งพัสดุเติบโตเป็นอย่างมาก อีกทั้ง กำลังเร่งจัดโปรโมชั่นเพื่อขยายสาขาเพิ่มในอนาคต ดังเช่น ShipSmile จากที่ในปี 2020 มีร้านค้า 750 สาขา ได้ขยายเป็น 4,640 สาขาในปี 2021 พร้อมทั้งตั้งเป้าหมายจะขยายสาขาให้ครบ 10,000 สาขาให้ได้ในปี 2022

ประเมินเทรนด์การให้บริการขนส่ง 4 เทรนด์ที่กำลังเติบโตและจะกลายเป็นโอกาสให้แก่ผู้ประกอบการขนส่งพัสดุในการขยายบริการสู่ตลาดใหม่ๆ

เนื่องจากสงครามราคาที่ดุเดือดในตลาดขนส่งพัสดุที่เป็นตลาด Red Ocean ผู้ประกอบการควรเริ่มปรับตัวและขยายบริการไปสู่ตลาดใหม่ๆ ที่ยังเป็นตลาดที่ค่อนข้าง Blue Ocean มากยิ่งขึ้น ได้แก่

1. เทรนด์การให้บริการขนส่งสินค้าระหว่างประเทศ

2. เทรนด์การให้บริการขนส่งสินค้าขนาดใหญ่ หรือแบบไม่เต็มคันรถ (Less than Truckload: LTL)

3. เทรนด์การให้บริการโลจิสติกส์แบบครบวงจร

4. เทรนด์การให้บริการขนส่งสินค้าควบคุมอุณหภูมิแบบด่วนทั้งสินค้าแบบแช่เย็นและแช่แข็ง

อย่างไรก็ตาม เนื่องจากในบางตลาดมีผู้เริ่มให้บริการบ้างแล้ว ผู้ประกอบการควรพิจารณาให้รอบคอบและเลือกให้บริการในตลาดที่สามารถอาศัยจุดแข็งของตนหรือจากพาร์ทเนอร์ในการต่อยอดทำธุรกิจ ในอนาคตข้างหน้า ธุรกิจขนส่งพัสดุยังมีความท้าทายที่ต้องเผชิญอีกหลายประการ และส่งผลให้ต้องเร่งปรับกลยุทธ์เพื่อเพิ่มขีดความสามารถในการแข่งขันและขยายสู่ตลาดใหม่ๆ

ในอนาคตอันใกล้นี้ ผู้ประกอบการขนส่งพัสดุจะต้องเตรียมพร้อมรับมือกับความท้าทายที่จะเกิดขึ้นในหลายประการ ได้แก่

- ต้นทุนการดำเนินการที่เพิ่มขึ้นกับกำลังซื้อที่อ่อนแอลง

- การแข่งขันจากธุรกิจแอปพลิเคชันบริการขนส่งเดลิเวอรี

- การพัฒนาด้านโลจิสติกส์สีเขียวและความยั่งยืน

ด้วยเหตุนี้ ผู้ประกอบการขนส่งควรเร่งปรับกลยุทธ์เพื่อเพิ่มขีดความสามารถในการแข่งขันและเพื่อให้เท่าทันกับการเปลี่ยนแปลงที่จะเกิดขึ้น โดย 3 วิธีที่ผู้ประกอบการสามารถนำมาปรับใช้ได้แก่

1. การพัฒนาความเร็วในการจัดส่งพัสดุอย่างต่อเนื่อง

2. การสร้าง strategic partnership หรือ M&A กับผู้ประกอบการต่างๆ เพื่อต่อยอดธุรกิจ

3. การนำเทคโนโลยีสมัยใหม่มาประยุกต์ใช้

บทความโดย

ปุญญภพ ตันติปิฎก, นักวิเคราะห์

Economic Intelligence Center หรือ EIC

ธนาคารไทยพาณิชย์ จำกัด (มหาชน)