เปิดคู่มือเสียภาษีสินทรัพย์ดิจิทัล มีรายได้จากการ “ซื้อ ขาย โอน ขุด” ต้องจ่าย

“Summary“

- “ภาษีคริปโตเคอร์เรนซี โทเคนดิจิทัล” ยังคงเป็นประเด็นที่มีความร้อนแรงต่อเนื่อง และมีนักลงทุนให้ความสนใจอย่างใกล้ชิด

“ภาษีคริปโตเคอร์เรนซี โทเคนดิจิทัล” ยังคงเป็นประเด็นที่มีความร้อนแรงต่อเนื่อง และมีนักลงทุนให้ความสนใจอย่างใกล้ชิด เนื่องจากในช่วงที่ผ่านมา จำนวนนักลงทุนในตลาดคริปโตเคอร์เรนซีเพิ่มขึ้นอย่างก้าวกระโดด

ภายในเวลา 1-2 ปี มูลค่าการซื้อขายคริปโตเคอร์เรนซีเฉลี่ยต่อวันเพิ่มขึ้นจาก 240 ล้านบาท พุ่งขึ้นเป็น 4,839 ล้านบาท มูลค่าทรัพย์สินของลูกค้าเพิ่มขึ้นจาก 9,600 ล้านบาท เพิ่มเป็น 114,539 ล้านบาท และจำนวนบัญชีผู้ใช้บริการเพิ่มขึ้นจาก 170,000 บัญชี โตพรวดพราดเป็น 1.97 ล้านบัญชี

ขณะที่แนวทางการจัดเก็บภาษีจากคริปโตเคอร์เรนซี แม้ว่าจะได้เริ่มดำเนินการมาแล้วระยะหนึ่ง แต่ก็ยังเกิดความสับสน เสียงวิพากษ์วิจารณ์ และการถกเถียง ทำให้ตลอดเดือน ม.ค.ที่ผ่านมา กรม สรรพากรต้องหาทางออกด้วยการเปิดเวทีรับฟังความคิดเห็นจากทุกฝ่ายที่เกี่ยวข้อง ทั้งธนาคารแห่งประเทศไทย (ธปท.) สำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (ก.ล.ต.) สมาคมสินทรัพย์ดิจิทัล ไทย สมาคมการค้าผู้ประกอบการธุรกิจสินทรัพย์ดิจิทัลไทย สมาคมฟินเทคประเทศไทย นักวิชาการ นักลงทุนคริปโตเคอร์เรนซี และหน่วยงานที่เกี่ยวข้อง

ในที่สุด กรมสรรพากรได้ยอมผ่อนปรน และออกประกาศแนวปฏิบัติ ตาม พ.ร.ก.แก้ไขเพิ่มเติมประมวลรัษฎากร (ฉบับที่ 19) พ.ศ.2561 ให้ชัดเจนมากขึ้น โดยธุรกรรมต้องเสียภาษีจะต้องกระทำผ่านศูนย์ซื้อขายสินทรัพย์ดิจิทัล (Exchange Platform) ที่อยู่ภายใต้การกำกับดูแลของ ก.ล.ต.เท่านั้น

ได้แก่ 1.การคำนวณภาษีเงินได้พึงประเมิน (กำไร) สามารถนำผลขาดทุนมาหักกลบกับกำไรได้ในปีภาษีเดียวกัน 2.ภาษีหัก ณ ที่จ่าย หากไม่สามารถระบุตัวตนผู้รับเงิน และไม่ทราบจำนวนเงินได้ที่ต้องหักถือว่าไม่ครบองค์ประกอบ จึงไม่จำเป็นต้องหักภาษี ณ ที่จ่ายไว้ 3.ภาษี มูลค่าเพิ่ม (VAT) ให้ยกเว้นสำหรับธุรกรรมที่กระทำผ่านผู้ประกอบธุรกิจ หรือ Exchange ที่อยู่ภายใต้การกำกับดูแลของ ก.ล.ต. และสินทรัพย์ดิจิทัลที่ออกโดย ธปท.

นอกจากนี้ กรมสรรพากรยังได้จัดทำคู่มือคำแนะนำการเสียภาษีเงินได้บุคคลธรรมดา คริปโตเคอร์เรนซี โทเคนดิจิทัล เพื่อเป็นคำแนะนำเบื้องต้นสำหรับการยื่นแบบเสียภาษีเงินได้ ภ.ง.ด.90 ประจำปี 2564 และตัวอย่างการคำนวณการเสียภาษีไว้ด้วย

อย่างไรก็ตาม รายได้จากคริปโตเคอร์เรนซี ถือเป็นเพียงส่วนหนึ่งของรายได้ตลอดทั้งปีที่ต้องยื่นแบบเสียภาษี ดังนั้น เมื่อมีรายได้ก็ต้องเสียภาษี เพราะการเสียภาษี ถือเป็นหน้าที่ของคนไทยทุกคน

“ทีมเศรษฐกิจ” ขอสรุปคู่มือภาษีคริปโตเคอร์เรนซี ที่ กรม สรรพากรออกมาทั้งหมด 32 หน้า เพื่อเป็นคำแนะนำเบื้องต้นการ ยื่นแบบภาษีสำหรับผู้มีรายได้จากคริปโตเคอร์เรนซี โทเคนดิจิทัล

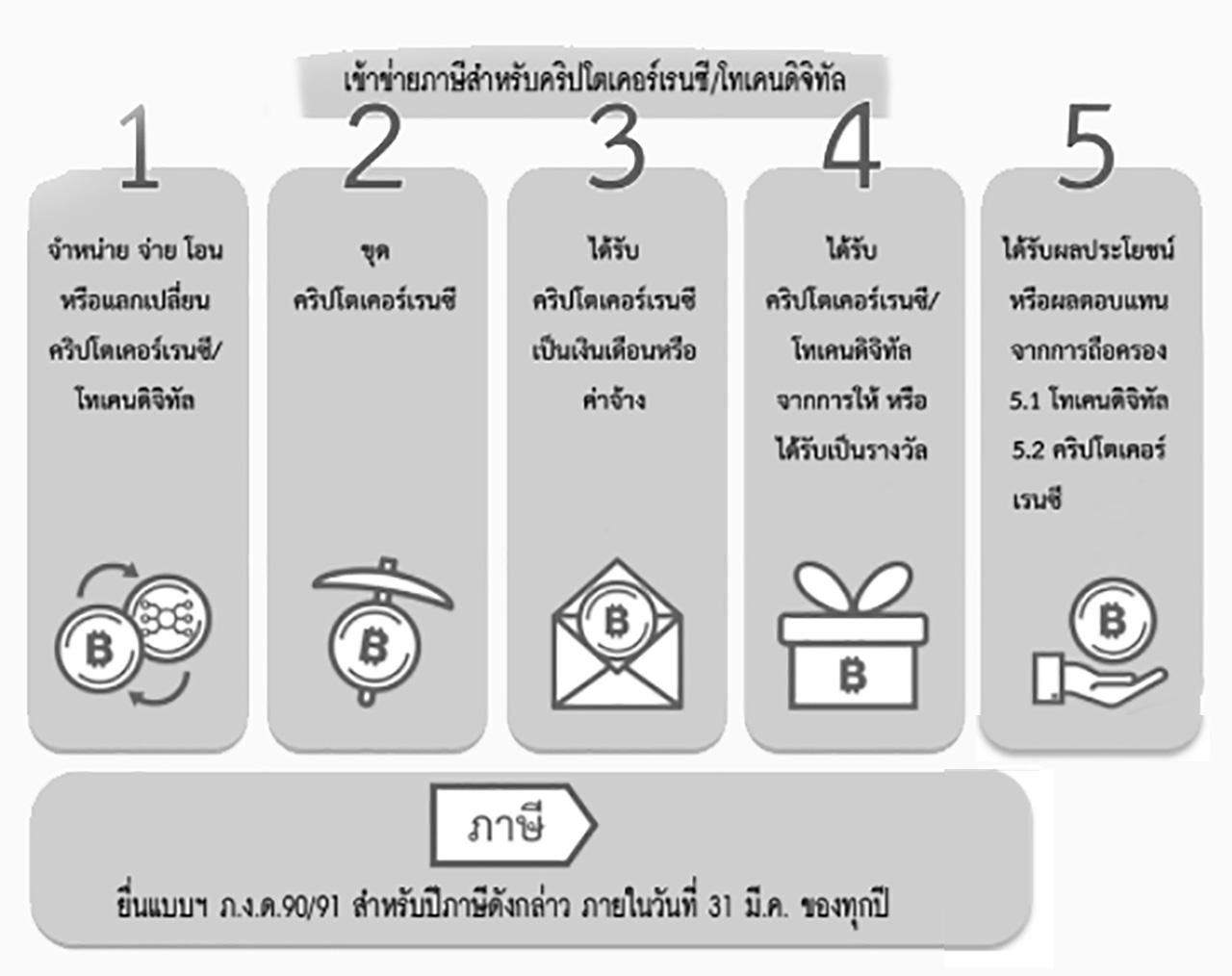

เปิดตัวผู้ที่เข้าข่ายเสียภาษี

ในคู่มือการเสียภาษีคริปโตฯ กรมสรรพากรได้นิยามผู้มีรายได้จากคริปโตเคอร์เรนซี โทเคนดิจิทัล ที่ต้องยื่นแบบเสียภาษีเงินได้บุคคลธรรมดาประจำปีภาษี 2564 เป็น 5 กลุ่ม ได้แก่

กลุ่มที่ 1 รายได้ที่มาจากการจำหน่าย จ่าย โอน หรือแลกเปลี่ยนคริปโตเคอร์เรนซี โทเคนดิจิทัล โดยมีการคำนวณ 2 วิธี คือ วิธีเข้าก่อนออกก่อน The first-in first-out (FIFO) การคำนวณต้นทุนคริปโตเคอร์เรนซี โทเคนดิจิทัลนั้นก็จะคำนวณตามต้นทุนที่ซื้อมาก่อนจะขายออกไปก่อนตามลำดับ จึงเป็นผลให้รายการที่เหลืออยู่ ณ วันสุดท้ายเป็นคริปโตเคอร์เรนซี โทเคนดิจิทัลที่ซื้อมาครั้งหลังสุด

และวิธีต้นทุนถัวเฉลี่ยเคลื่อนที่ The moving average cost โดยการคำนวณต้นทุนคริปโตเคอร์เรนซี โทเคนดิจิทัลแต่ละประเภทจะกำหนดจากการถัวเฉลี่ยต้นทุน ณ วันต้นปี กับต้นทุนที่ซื้อมาในระหว่างปีซึ่งคำนวณทุกครั้งที่ซื้อ

ผู้มีเงินได้สามารถเลือกวิธีคำนวณต้นทุนใดก็ได้เมื่อเลือกวิธีการคำนวณต้นทุนวิธีใดแล้วต้องใช้วิธีนั้นตลอดปีภาษี ต้นทุนให้รวมถึงค่าซื้อและค่าใช้จ่าย เช่น ค่าธรรมเนียมและค่าโอน เป็นต้น

ขณะที่การวัดมูลค่าคริปโตเคอร์เรนซี โทเคนดิจิทัล ทั้งการคำนวณต้นทุนและรายได้นั้น ให้ใช้มูลค่า ณ เวลาที่ได้มา หรือราคาถัวเฉลี่ยในวันที่ได้มา ซึ่งเป็นราคาอ้างอิงที่มีความน่าเชื่อถือ เช่น ราคาที่ประกาศโดยศูนย์ซื้อขายสินทรัพย์ดิจิทัล (Exchange) ที่จัดทำขึ้นตามหลักเกณฑ์ของ ก.ล.ต. เป็นต้น และกรณีที่มีผลขาดทุนไม่ว่าจะเกิดจากคริปโตเคอร์เรนซี โทเคนดิจิทัลประเภทใดๆที่เกิดขึ้นในปีเดียวกันสามารถนำมาหักกลบกับกำไรได้

กลุ่มที่ 2 รายได้ที่มาจากการขุดคริปโต เคอร์เรนซี เมื่อขุดได้คริปโตเคอร์เรนซีมาแล้วยังไม่ขายจะยังไม่ถือเป็นเงินได้พึงประเมิน แต่เมื่อนำเหรียญที่ขุดได้ ไปจำหน่าย จ่าย โอน หรือแลกเปลี่ยน ถือเป็นเงินได้พึงประเมินตามมาตรา 40 (8) แห่งประมวลรัษฎากร โดยสามารถหักค่าใช้จ่ายที่เกิดขึ้นตามความจำเป็นและสมควร เลือกคำนวณต้นทุน วิธีเข้าก่อนออกก่อน (FIFO) หรือวิธีต้นทุนถัวเฉลี่ยเคลื่อนที่ (Moving average cost) ก็ได้

การวัดมูลค่าคริปโตเคอร์เรนซี ทั้งการคำนวณต้นทุนและรายได้ ให้ใช้มูลค่า ณ เวลาที่ได้มา หรือราคาถัวเฉลี่ยในวันที่ได้มา ซึ่งเป็นราคา อ้างอิงที่มีความน่าเชื่อถือ เช่น ราคาที่ประกาศโดย Exchange ภายใต้ การกำกับดูแลของ ก.ล.ต. เป็นต้น

กลุ่มที่ 3 การได้รับคริปโตเคอร์เรนซีเป็นเงินเดือนหรือค่าจ้าง โดยพนักงานได้รับเงินเดือนเป็นคริปโตเคอร์เรนซีถือเป็นเงินได้ 40 (1) ผู้รับจ้างได้รับค่าจ้างเป็นคริปโตเคอร์เรนซีถือเป็นเงินได้ 40 (2) ถ้ารับจากนายจ้างเดียวกันทั้งเงินเดือน ทั้งค่าจ้าง ให้รวมแสดงเป็นเงินได้ประเภท 40 (1) และการวัดมูลค่าคริปโตเคอร์เรนซีทั้งการคำนวณต้นทุนและรายได้ ให้ใช้มูลค่า ณ เวลาที่ได้มา หรือราคาถัวเฉลี่ยในวันที่ได้มา ซึ่งเป็นราคา อ้างอิงที่มีความน่าเชื่อถือ เช่น ราคาที่ประกาศโดย Exchange ที่จัดทำขึ้นตามหลักเกณฑ์ของ ก.ล.ต.

กลุ่มที่ 4 การได้รับคริปโตเคอร์เรนซี โทเคนดิจิทัล จากการให้ หรือได้รับเป็นรางวัล ถือเป็นเงินได้ตามมาตรา 40 (8) แห่งประมวลรัษฎากร ตัวอย่างเช่น ได้รับแจกเมื่อเข้าร่วมกิจกรรม หรือได้รับเป็นรางวัลส่งเสริมการขาย เป็นต้น การวัดมูลค่าคริปโตเคอร์เรนซี โทเคนดิจิทัล ทั้งการคำนวณต้นทุนและรายได้ ให้ใช้มูลค่า ณ เวลาที่ได้มาหรือราคาถัวเฉลี่ยในวันที่ได้มา ซึ่งเป็นราคาอ้างอิงที่มีความน่าเชื่อถือ เช่น ราคาที่ประกาศโดย Exchange ที่จัดทำขึ้นตามหลักเกณฑ์ ก.ล.ต.

กลุ่มที่ 5 ได้รับผลประโยชน์หรือผลตอบแทนจากการถือครอง คริปโตเคอร์เรนซี โทเคนดิจิทัล ตัวอย่างเช่น Yield farming หรือ Staking เป็นต้น โดยผลประโยชน์หรือผลตอบแทนจากการถือครอง “คริปโตเคอร์เรนซี” ถือเป็นเงินได้ตามมาตรา 40 (8) เงินส่วนแบ่งกำไร หรือผลประโยชน์อื่นใดในลักษณะเดียวกัน ที่ได้จากการถือหรือ ครอบครอง “โทเคนดิจิทัล” ถือเป็นเงินได้ตามมาตรา 40 (4) (ซ) การวัดมูลค่า ทั้งการคำนวณต้นทุนและรายได้ ให้ใช้มูลค่า ณ เวลาที่ได้มา หรือราคาถัวเฉลี่ย ในวันที่ได้มา ซึ่งเป็นราคาอ้างอิงที่มีความน่าเชื่อถือ เช่น ราคาที่ประกาศโดย Exchange ที่จัดทำขึ้นตามหลักเกณฑ์ ก.ล.ต.

เกณฑ์รายได้ต้องยื่นแบบเสียภาษี

ในทุกๆปี คนไทยทุกคนเมื่อมีรายได้ถึงเกณฑ์ตามที่กรมสรรพากรกำหนด จะต้องยื่นแสดงรายได้และจ่ายภาษีเงินได้บุคคลธรรมดาให้กับกรมสรรพากร ตามเกณฑ์รายได้ และก่อนจะยื่นแบบเสียภาษี

นอกจากนั้น ต้องตรวจสอบรายการที่สามารถนำมาลดหย่อนได้ ซึ่งมีหลายรายการ อาทิ ดอกเบี้ยเงินกู้ยืมเพื่อที่อยู่อาศัย ค่าอุปการะเลี้ยงดูบิดามารดา ค่าเบี้ยประกันสุขภาพ ประกันชีวิต การซื้อหน่วยลงทุนในกองทุนรวม ฯลฯ

สำหรับเกณฑ์รายได้ที่ต้องยื่นแบบเสียภาษีเงินได้บุคคลธรรมดาประจำปี 2564 อัตราภาษีคิดคำนวณแบบขั้นบันได ดังนี้ รายได้ 1-150,000 บาท จะได้รับการยกเว้นภาษี, รายได้ 150,001-300,000 บาท อัตราภาษี 5% ภาษีที่ต้องเสียสูงสุด 7,500 บาท รายได้ 300,001-500,000 บาท อัตราภาษี 10% ภาษีที่ต้องเสียสูงสุด 20,000 บาท

รายได้ 500,001-750,000 บาท อัตราภาษี 15% ภาษีที่ต้องเสียสูงสุด 37,500 บาท รายได้ 750,001-1,000,000 บาท อัตราภาษี 20% ภาษีที่ต้องเสียสูงสุด 50,000 บาท, รายได้ 1,000,001-2,000,000 บาท อัตราภาษี 25% ภาษีที่ต้องเสียสูงสุด 250,000 บาท, รายได้ 2,000,001-5,000,000 บาท อัตราภาษี 30% ภาษีที่ต้องเสียสูงสุด 600,000 บาท และรายได้ 5 ล้านบาทขึ้นไป อัตราภาษี 35%

โดยการยื่นแบบภาษีเงินได้บุคคลธรรมดานั้น หากยื่นเอกสารเป็นกระดาษ จะต้องยื่นภายในวันที่ 31 มี.ค.ของทุกปี แต่หากยื่น แบบเสียภาษีผ่านออนไลน์ สามารถยื่นได้ถึงวันที่ 8 เม.ย. ของทุกปี

มีรายได้ไม่เสียภาษี มีโทษหนัก

“หากผู้มีกำไรจากการซื้อขายคริปโตเคอร์เรนซีแล้ว แต่ไม่ได้ยื่นแบบหรือไม่ได้ระบุในแบบเสียภาษี เมื่อกรมสรรพากร ตรวจสอบการมีเงินได้ หากผู้มีเงินได้ ไม่ได้ยื่นแบบแสดงรายการหรือยื่นแต่เป็นเท็จ ผู้มีเงินได้ย่อมได้รับโทษ”

กรณีไม่ชำระภาษีภายในระยะกำหนด จะต้องเสียภาษีเงินเพิ่มอีก 1.5% ต่อเดือน ของเงินภาษีที่ต้องชำระนับแต่ วันพ้นกำหนดเวลาการยื่นรายการจนถึงวันชำระภาษี

กรณีเจ้าพนักงานตรวจสอบออกหมายเรียก และปรากฏว่ามิได้ยื่นแบบแสดงรายการไว้ หรือยื่นแบบแสดงรายการไว้แต่ชำระภาษีไม่ครบถ้วน นอกจากจะต้องรับผิดชำระเงินเพิ่มแล้ว ยังจะต้องรับผิดเสียเบี้ยปรับอีก 1 เท่า หรือ 2 เท่าของภาษีที่ต้องชำระแล้วแต่กรณี

กรณีไม่ยื่นแบบแสดงรายการ ภ.ง.ด.90, 91 หรือ 94 ภายในกำหนดเวลา ต้องระวางโทษปรับทางอาญาไม่เกิน 2,000 บาท กรณีจงใจ แจ้งข้อความเท็จ หรือแสดงหลักฐานเท็จหรือฉ้อโกง เพื่อหลีกเลี่ยงหรือพยายามหลีกเลี่ยงการเสียภาษีอากร มีโทษจำคุกตั้งแต่ 3 เดือน ถึง 7 ปี และปรับตั้งแต่ 2,000 บาท ถึง 200,000 บาท กรณีเจตนาละเลยไม่ยื่นแบบแสดงรายการเพื่อหลีกเลี่ยงการเสียภาษีอากร มีโทษปรับไม่เกิน 200,000 บาท หรือจำคุกไม่เกิน 1 ปี หรือทั้งจำทั้งปรับ

“สรรพากร” เดินหน้าแก้กฎหมาย

นายเอกนิติ นิติทัณฑ์ประภาศ อธิบดีกรมสรรพากร กล่าวว่า การจัดเก็บภาษีคริปโตเคอร์เรนซี ไม่ใช่เรื่องใหม่ เพราะจัดเก็บภาษีตามกฎหมายมาตั้งแต่ปี 2561 จากเดิมผู้ยื่นแบบเสียภาษีได้ กรอกแบบฟอร์มยื่นภาษี ตรงช่องรายได้อื่นๆ

โดยในปี 2564 “กรมสรรพากร” ได้ปรับแบบฟอร์มใหม่ให้ชัดเจนด้วย การระบุที่มาของรายได้จากคริปโตเคอร์เรนซีและโทเคนดิจิทัล เพราะเมื่อมีเงินได้ ก็ต้องนำมาคำนวณภาษีเงินได้ เพื่อยื่นแบบเสียภาษี และหากมีการขายแล้วมีรายได้เกิน 1.8 ล้านบาทต่อปี ก็ต้องเสียภาษีมูลค่าเพิ่ม (VAT) ซึ่งเป็นไปตามกฎหมายอยู่แล้ว

ทั้งนี้ ต้องยอมรับว่าการซื้อขายคริปโตเคอร์เรนซีเติบโตอย่างรวดเร็วและก้าวกระโดดมาก เมื่อต้นปีที่แล้ว มีคนเทรดยู่ที่ 170,000 บัญชี ปัจจุบันเกือบ 2 ล้านบัญชี ขณะที่กฎหมายเกิดขึ้นเมื่อปี 2561 สถานการณ์ ณ วันนั้น ต่างจากปัจจุบันมาก ขณะนั้นยังไม่มี Exchange สมัยก่อนการซื้อขายรู้ตัวบุคคล แต่ปัจจุบันนี้ ไม่รู้ ผู้ซื้อขายไม่รู้จักกัน เพราะฉะนั้น การกำหนดให้ผู้ซื้อเป็นคนหักที่จ่าย 15% จากกำไรของผู้ขาย แต่ตอนนี้ไม่รู้ใครขาย ก็หัก ณ ที่จ่ายไม่ได้ กรมสรรพากรจึงต้องยกเว้นภาษีหัก ณ ที่จ่ายออกไปก่อน

สำหรับเหตุผลที่ให้ Exchange ที่อยู่ภายใต้ ก.ล.ต.เท่านั้น เพราะมีกฎระเบียบบังคับอยู่ เมื่ออยู่ใน Exchange ก็ควรจะได้ประโยชน์ เพราะข้อมูลต่างๆ ก.ล.ต.สามารถประสานงานในฐานะผู้กำกับดูแลได้ ซึ่งในต่างประเทศ สินทรัพย์ดิจิทัลจะมีทั้งแบบให้หักกลบและไม่ให้หักกลบ ขณะที่ประเทศไทยเลือกแนวทางภายใต้กฎหมายปัจจุบันให้หักกลบเฉพาะ Exchange ที่อยู่ภายใต้กำกับดูแลของ ก.ล.ต.เป็นไปตามหลักสากล ดังนั้น จึงไม่ได้ให้เป็นการทั่วไป

“กรมสรรพากรจะหารือร่วมกับชุมชนสินทรัพย์ดิจิทัล และหน่วยงานที่เกี่ยวข้อง เพื่อศึกษาความเป็นไปได้เชิงนโยบายในอนาคต เพื่อแก้ไขกฎหมายที่จำเป็นและเหมาะสม อาทิ การแก้ประมวลรัษฎากรมาตรา 50 ที่เกี่ยวกับภาษีหัก ณ ที่จ่าย โดยให้ผ่านผู้ประกอบธุรกิจ หรือ Exchange เป็นผู้หัก และนำส่งกรมสรรพากร การเปลี่ยนประเภทการจัดเก็บภาษีมูลค่าเพิ่ม เป็น “ภาษีธุรกิจเฉพาะ” ของสินทรัพย์ดิจิทัลที่มีลักษณะเป็นหลักทรัพย์ เป็นต้น

ทั้งนี้ การดำเนินการของกรมสรรพากรจะคำนึงถึง ความเหมาะสม และบริบทต่างๆ โดยรอบอย่างต่อเนื่อง ตามเหตุการณ์ และสถาน การณ์เกี่ยวกับสินทรัพย์ดิจิทัล ที่เปลี่ยนแปลงไปอย่างรวดเร็วมาก”.

ทีมเศรษฐกิจ